SVCB

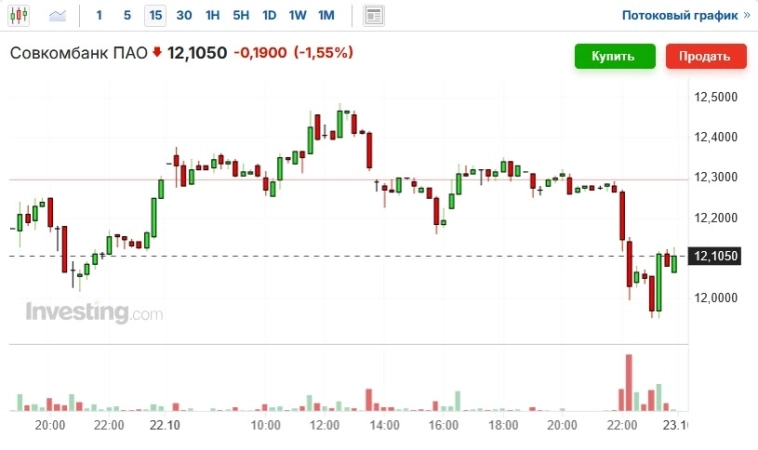

#svcb отскок от тройного дна на 1д-1н до 4-й вершины по 16.90, но от 14.81 может пройти коррекция

- 05 февраля 2026, 04:20

- |

#svcb отскок от тройного дна на 1д-1н до 4-й вершины по 16.90, но от 14.81 может пройти коррекция, так как будет сильный уровень сопротивления. Оценка 9 из 10 🥺.

Сегодня коротко по Совкомбанку (SVCB) — новости, фундаментал и моё мнение без воды.

Последние новости и события

* Совкомбанк планирует присоединить Витабанк. Собрание акционеров 13 февраля 2026 рассмотрит вопрос. Интерес был ещё в 2022 году (тогда Совкомбанк получил 31%, но переоформил на Кирилла Соколова из-за санкций США). Сейчас банк снова хочет вернуть актив в периметр.

Моё мнение: Витабанк — небольшой, но чистый региональный банк, присоединение усилит присутствие в Северо-Западе и добавит депозиты/кредиты. Для Совкома — это дешёвый способ роста в кризис. Плюс. Оценка: +7/10.

* Совкомбанк стал акционером «Астры». Получил в прямое распоряжение 5,82% акций группы «Астра» (российский разработчик ОС и ПО).

Моё мнение: Вход в «Астру» — это ставка на импортозамещение и рост IT-сектора. Совком уже давно диверсифицируется в небанковские активы (страхование, лизинг, факторинг, IT). Это усиливает экосистему. Плюс. Оценка: +7/10.

( Читать дальше )

- комментировать

- 355

- Комментарии ( 2 )

Совкомбанк в 2025: маржа восстанавливается, но рост требует времени и снижения ставки

- 26 января 2026, 17:35

- |

🏦 Финансовые итоги одного из ключевых универсальных банков за девять месяцев 2025 года отражают переходный период. Компания все еще испытывает давление от высоких ставок прошлого периода, что сказывается на годовой прибыли, однако последний квартал отчетности дает первые четкие сигналы о начале восстановления ключевых показателей эффективности. Глобально, это история ожидания макроэкономического поворота.

📊 Смешанная картина: годовой спад и квартальное улучшение

Агрегированные данные за 9 месяцев выглядят слабо: чистая прибыль снизилась на 37,3% из-за высоких расходов на резервы и роста операционных затрат. Однако динамика отдельно за третий квартал кардинально иная:

Чистая прибыль выросла в 3,6 раза квартал к кварталу.

Рентабельность капитала (ROE) подскочила с 6% во 2К до 20% в 3К.

Чистая процентная маржа увеличилась с 4,7% до 5,7%.

Это указывает на то, что негативный эффект от высокой ключевой ставки (21% в начале 2025 года) начал ослабевать по мере ее снижения до 16%.

📉 Причины прошлого давления: ставка и резервы

( Читать дальше )

🏦 Совкомбанк. Ставка снижается, маржа разжимается

- 26 января 2026, 11:22

- |

Друзья, начинаем торговую неделю обзором одного из ключевых бенефициаров снижения ключевой ставки, а именно, Совкомбанка. Давайте подробнее разберем, как чувствует себя банк по итогам 9М2025:

— Чистые процентные доходы: 120,8 млрд руб (+2% г/г)

— Чистые комиссионные доходы: 33,8 млрд руб (+33,7% г/г)

— Чистая прибыль: 35,4 млрд руб (-37,3% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 чистые процентные доходы показали скромный рост на 2% г/г — до 120,8 млрд руб., что обусловлено давлением со стороны процентных доходов. В то же время хорошие темпы роста продемонстрировали чистые комиссионные доходы, которые увеличились на 33,7% г/г — до 33,8 млрд руб. за счёт выдачу банковских гарантий, доходов от электронных торговых площадок и доходов от организации выпусков ценных бумаг.

*Примечательно, что отдельно за 3К2025 ЧПД Совкомбанка составили 48 млрд руб. (против 38 млрд во 2К2025 и 35 млрд в 3К2025).

📉 При этом чистая прибыль за отчетный период продолжила оставаться под давлением расходов и крупных резервов, что привело её к снижению на 37,3% г/г — до 35,4 млрд руб.

( Читать дальше )

✅SVCB

- 13 января 2026, 13:32

- |

Отскок явно в коррекционной модели + слабость возобновления покупок от уровня. Структура напоминает фрагмент пятиволновки. Поэтому падать еще есть куда, после завершения 4.

Свежие облигации Совкомбанк Лизинг П17 и П18 (флоатер). Честный разбор

- 12 декабря 2025, 10:44

- |

На долговой рынок вновь выкатывается лизинговый бизнес Совкомбанка, который у них выделен в отдельную ОООшку. В отличие от «собратьев» из ВТБ Лизинга, Совком решил предложить рынку сразу ДВА выпуска — на выбор.

Предложение на первый взгляд интересное. Давайте присмотримся внимательней, а я как всегда постараюсь всё максимально честно рассказать.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Миррико, Селигдар, КЛВЗ, Газпром, ПГК, НовосибОбл, АБЗ_1, Тальвен, ОФЗ_в_юанях, ТрансФин, Система, Атомэнергопром, КАМАЗ, ЯНАО, ХМАО, ГТЛК.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новые выпуски Совкомбанк Лизинг!

🚐Эмитент: ООО «Совкомбанк Лизинг»

( Читать дальше )

Cовкомбанк - итоги по отчетности за 9 месяцев 2025

- 16 ноября 2025, 19:23

- |

Финансовые результаты

Поучаствовал в звонке СКБ с презентацией их результатов за 3 квартал и 9 месяцев 2025. Вот здесь находится пост по Q1, а тут можно найти такой же конспект по Q2.

👨🏻🏫 Докладчик: Андрей Оснос (управляющий директор)

Итоги 9 месяцев 2025 (год к году)

📌 Чистая прибыль снизилась на -38%, до 35 млрд (57 млрд в 2024):

👉 Регулярная прибыль 32 млрд рублей (-41%)

👉 Нерегулярная прибыль 3 млрд (снижение в три раза)

📌 Кредитный портфель в Розничном сегменте вырос на +9%, с 1,2 до 1,3 трлн рублей;

📌 Кредитный портфель в Корпоративном сегменте вырос на +23%, с 1,3 до 1,6 трлн рублей;

📌 Портфель ценных бумаг (сегмент Казначейство) прибавил +2% (0,6 трлн руб);

📌 Операционная доходность по направлениям:

👉 Розница 22,4% (+1,6 п.п.)

👉 Корпораты 22,5% (+3,6 п.п.)

( Читать дальше )

37 конференция Smart-Lab 2025 - Ренессанс Страхование | Мать и Дитя | ArenaData | Совкомбанк

- 28 октября 2025, 18:39

- |

25 октября побывал на конференции Смартлаб.

Посетил большое количество сессий с эмитентами и сделал много заметок по комментариям компаний относительно их показателей. Конечно, практически все участники не давали развернутых ответов, предлагая дождаться отчетности за 9 месяцев, но кое-что интересное все таки удалось разузнать.

Выложу три поста на эту тему. Надеюсь, это будет полезно.

Ренессанс Страхование

👩🏻🏫 Докладчики: Михаил Куранов (вице-президент компании) и Артур Черкесов (руководитель по работе с инвесторами).

📎 Ссылка на презентацию

📕 Анализ по компании от Q12024

Тезисы из выступления:

- С 2020 года выросли по объему портфеля, поднявшись с 10 на 5 место среди страховых компаний в РФ.

- В 1 полугодии 2025 рост страхового бизнеса год к году двузначный: +25,6% (life +49,1%, non-life -1%). По итогу года ожидают, что цифры останутся ± такие же.

- Инвестиционный портфель за 6 месяцев вырос +27,1 млрд рублей, до 261 млрд (+11,5% с 31.12.2024).

( Читать дальше )

37 Конференция Смартлаба - заметки Aromath🎪

- 25 октября 2025, 16:19

- |

Всем привет с конференции Смартлаба ✋

В целом яблоку негде упасть - аншлаг прямо с утра.

Программа большая и очень насыщенная.

Собираю информацию и сентимент, выступлений интересных достаточно.

В залах с #SVCB Совкомбанком на открытии и затем в #VTBR ВТБ — толпа.

Число заражённых (или засаженных?) инвесторов в ВТБ огромное.

Значит придётся мне ещё дольше воздержаться.

Толпой за прибылью не ходят,

но чтобы знать, где сейчас вся толпа, что она думает и что им скармливают на завтрак/обед и ужин — мне нужно регулярно ходить в эти самые разные толпы.

В совкомбанке Иксов нет! Проверено!

- 23 октября 2025, 03:11

- |

Если вам кто-то говорит или втирает, что вы заработаете мульен на ней, то знайте — это очень сложно, и надо иметь 1 ярд. Динамика акции в октябре (с 23-го) и ноябре похожа на пилу. Вы сможете определить когда войти и потом закрыть рост?

Поэтому рекомендация — в указанный период держаться подальше. Такого отскока, какой был недавно нет. Пункт №2 smart-lab.ru/blog/1218515.php

Следовательно, если нет стратегии, в которой есть привлекательные движения, надо искать другой инструмент. Да и вообще, думаю найти что получше, поинтереснее.

До лучших дней совкомбанк!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал