Блог им. Sid_the_sloth

Водочные купоны до 22%! Свежие облигации КЛВЗ Кристалл 1Р-04. Кристалльно честный разбор

- 10 декабря 2025, 09:05

- |

А не накатить ли нам по случаю декабрьских поминок рынка ВДО на Мосбирже?🤔 Решил сделать разбор размещения КЛВЗ, хотя обычно я облиги с таким низким рейтингом оставляю вне своего внимания.

Калужский ликеро-водочный завод «Кристалл» (не путать с московским «Кристаллом») выходит на рынок с очередной дозой облигаций. Сколько можно заработать на новых алко-бондах, и может ли наступить похмелье после их употребления — в моем сегодняшнем обзоре.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Газпром, ПГК, НовосибОбл, АБЗ_1, Тальвен, ОФЗ_в_юанях, ТрансФин, Система, Атомэнергопром, КАМАЗ, ЯНАО, ХМАО, ГТЛК, реСтор, Лидойл.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🥴А теперь — поползли смотреть на новый выпуск КЛВЗ!

Эмитент: ООО «КЛВЗ Кристалл»

🥃КЛВЗ Кристалл — производитель ликеро-водочной продукции из Обнинска (Калужская область). Выпускает 10 видов алкогольной продукции, включая водку (ок. 70% выручки), настойки, ликёры, джин, соджу и др.

Входит в ТОП-10 крупнейших производителей крепкого алкоголя в РФ с долей около 2%. Поставляет продукцию в 61 регион страны, а также в Казахстан, Азербайджан и Китай.

В феврале 2024 материнская компания завода ПАО «АГК» вышла на IPO под тикером KLVZ, разместив 13,14% акционерного капитала, и привлекла 1,15 млрд ₽.

Бенефициар — П.В. Победкин. Бывший владелец «Кристалла» Николай Коновалов признан банкротом, в прошлом году в СМИ даже активно муссировались слухи, что КЛВЗ могут отобрать кредиторы «за долги». Но вроде обошлось.

⭐Кредитный рейтинг: BB- «стабильный» от НКР (октябрь 2025).

💼В обращении 3 выпуска, самый первый погашается в марте 2026 г. Подробно разбирал выпуски КЛВЗ 1Р02 и 1Р03 перед размещением.

![Водочные купоны до 28%! Свежие облигации КЛВЗ Кристалл 1Р-02 и 1Р-03 [флоатер] Водочные купоны до 28%! Свежие облигации КЛВЗ Кристалл 1Р-02 и 1Р-03 [флоатер]](/uploads/2025/images/21/79/60/2025/02/23/220864.webp)

Импортозамещение по-калужски. Продукция завода «Кристалл»

📊Финансовые результаты

Деньги занимает не ПАО «АГК», а его дочерняя ОООшка. Поэтому есть лишь отчетность по РСБУ, зато свежая — за 9 мес. 2025:

✅Выручка за 9М2025: 3,04 млрд ₽ (+19,5% г/г). Себестоимость продаж выросла меньше — на 10% до 1,97 млрд ₽. За полный 2024 г. Кристалл заработал 3,97 млрд ₽ (+7,6% на фоне 2023).

✅Чистая прибыль: 75,5 млн ₽ (+18,9% г/г). На фоне выручки выглядит блёкло, маржинальность бизнеса невысока. Процентные расходы выросли на 77% г/г до 277 млн. По итогам 2024 прибыль составила 65,9 млн ₽ (-14,7% г/г).

💰Собств. капитал: 1,86 млрд ₽ (+4,2% за 9 мес). Активы выросли на 18% до 6,14 млрд ₽. На счетах 12,6 млн ₽ кэша (в конце 2024 было 17,8 млн).

🔺Кредиты и займы на 30.09.25: 1,796 млрд ₽ (+21% за 9 мес). При этом около 75% — долгосрочный долг. Заемные средства на 100% перекрываются капиталом, что радует. По грубым самостоятельным прикидкам, показатель Чистый долг / OIBDA LTM за год существенно улучшился и составляет ~2х.

👉По итогам 2024 г. завод увеличил производство до 619 тыс. дал, что в 2,1 раза больше, чем в 2023 г., а продажи выросли до 595 тыс. дал, что в 2,2 раза выше предыдущего года.

Источник: отчет ООО «КЛВЗ» по РСБУ за 9 мес. 2025

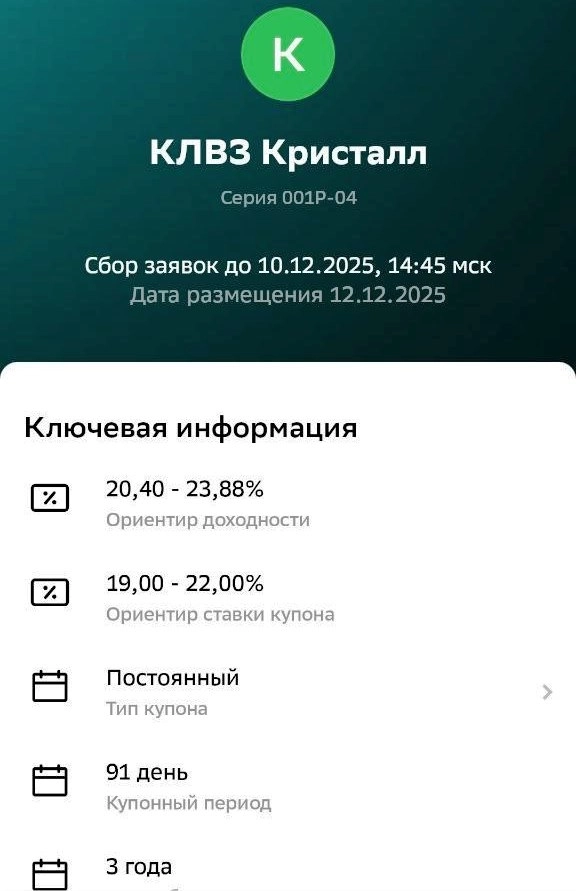

⚙️Параметры выпуска

● Название: КЛВЗ-001Р-04

● Номинал: 1000 ₽

● Объем: 300 млн ₽

● Купон: до 22% (YTM до 23,88%)

● Выплаты: 4 раза в год

● Срок: 3 года

● Оферта: нет

● Выпуск для всех

❗Амортизация: по 25% от номинала в даты выплат 9, 10, 11 и 12 купонов.

👉Организаторы: Банк Россия, Совкомбанк, ИФК «Солид».

⏳Сбор заявок — 10 декабря, размещение — 12 декабря 2025.

Скрин анонса размещения из Сбер Инвестиции

🤔Резюме: зелёный змий

🥃Итак, КЛВЗ Кристалл размещает фикс объемом 300 млн ₽ на 3 года с квартальным купоном, без оферты и с амортизацией в конце срока обращения.

✅Рост операционных показателей. Объем производства, выручка и операционная прибыль стабильно растут в последние годы. Доля капитала в активах — более 30%, что в целом довольно неплохо.

✅Снижение долговой нагрузки. В прошлом году при взгляде на неё хотелось «залить шары» основной продукцией завода. Но за прошедшие 12 месяцев она улучшилась с 5х до 2х по показателю Чистый долг / OIBDA — вполне умеренный уровень.

⛔Невысокое покрытие процентов. Коэффициент ICR снизился с 2,7х до 2,3х. НКР также отмечает низкие показатели ликвидности и невысокий запас прочности по обслуживанию долга. На счетах всего 12,6 млн ₽ кэша.

Кадр из фильма «Левиафан» (2014)

⛔"Мусорный" рейтинг. Сейчас у КЛВЗ действует рейтинг «BB-» от НКР, а Эксперт РА в 2022 г. присвоил заводу только «B+» (позднее отозвал). По моему личному бондометру, это ниже плинтуса, и от таких облиг я обычно стараюсь держаться подальше.

⛔Концентрация активов. Единственная производственная площадка компании находится в Калужской области. Помним про кейсы Феррони, Эбиса и завода КЭС.

💼Вывод: с момента прошлого обзора, финансовое положение компании заметно улучшилось. Но квартальный купон в 20-22% для такого низкого рейтинга явно слабоват, особенно с учетом текущей атмосферы на рынке ВДО. С другой стороны, КЛВЗ выглядит более крепким с экономической точки зрения, чем некоторые эмитенты с рейтингом А.

Пожалуй, в плюс КЛВЗ играет устойчивость потребления его продукции в нашей стране и ограничения на импорт алкоголя, а также публичность его материнской компании. Но этого всё же маловато, чтобы мне захотелось дать в долг калужским алко-мейкерам под заявленный процент.

🎯Другие свежие фиксы: Система 2Р6 (рейтинг АА-, купон 17.75%), Атомэнергопром 1Р9 (ААА, 15.1%), КАМАЗ П18 (АА-, 16.5%), РеСтор 1Р2 (А-, 18.85%), Балт. лизинг П20 (АА-, 18.75%), Эталон 2Р4 (А-, 20%), ПКТ 2Р1 (АА-, 15.99%), ДельтаЛизинг 1Р3 (АА-, 17.15%), Инарктика 2Р4 (А+, 15.75%), ТомскОбл 34075 (BBB+, 16,2%).

👉Подписывайтесь на мой телеграм — там все обзоры, подборки, качественная аналитика, новости и инвест-юмор.

📍 Подборка ЛУЧШИХ СВЕЖИХ облигаций за ноябрь 2025. Часть 1

📍 7 самых доходных облигаций на 1-3 года с ежемесячным купоном

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Т-Пульс: sid_the_sloth

теги блога Sid_the_sloth

- CNY

- IBO

- IMOEX

- IPO

- MOEX

- акции

- Акции РФ

- амортизация

- банки

- банковский сектор

- валютные облигации

- ВДО

- вклады

- Газпром

- девелоперы

- денежно-кредитная политика

- дефолт

- дивидендная политика

- Дивидендные акции

- дивидендные идеи

- дивиденды

- дневник инвестора

- дневник сделок

- Долги

- долговой рынок

- доллар

- долларовые активы

- еврооблигации

- замещающие облигации

- застройщики

- золото

- идеи в акциях

- идеи для инвестиций

- инвест идеи

- Индекс МосБиржи

- индексные фонды

- инфляция

- итоги года

- Итоги месяца

- Итоги недели

- китайский юань

- ключевая ставка

- Ключевая ставка ЦБ РФ

- корпоративные облигации

- коррекция

- коррекция на рынке

- купонные выплаты

- купонный доход

- купоны

- купоны по облигациям

- лизинг

- лизинговые компании

- Личный блог

- личный опыт

- Лукойл

- лучшие акции

- лучшие из лучших

- марафон

- металлургический сектор

- мои позиции

- МосБиржа

- мсфо

- недвижимость

- недвижимость в РФ

- нефтегазовый сектор

- Новости

- обзор компании

- обзор рынка

- Облигации

- Облигации РФ

- отчет МСФО

- отчетность

- отчеты МСФО

- отчёт

- оферта

- офз

- пассивный доход

- первичное размещение облигаций

- переменный купон

- плавающая ставка

- Подборка

- покупаю и держу

- покупки

- портфель

- Портфель инвестора

- прогноз по акциям

- Рынок РФ

- санкции

- сбер

- топ акций

- трейдинг

- фиксированные ставки

- флоатеры

- фундаментальный анализ

- ЦБ

- ЦБ РФ

- что купить

- что покупать

- эмитенты

- эмитенты ВДО

18:19 02.09.2025 (обновлено: 22:31 02.09.2025)

«Агентство «Эксперт РА» понизило кредитный рейтинг «Сегежа Групп».

«Эксперт РА» понизило кредитный рейтинг «Сегежа Групп» до уровня «ruBB-“

Напомним, что ранее, до 2022 года, у компании Сегежа кредитный рейтинг был достаточно высокий уровня A. Потом после проблем с бизнесом последовательно снижался несколько раз до „мусорного“ уровня BB».

Последняя стадия инвестиционной лудомании — продолжать давать в долг «Сегеже» не смотря ни на что.

Сид, прислушайся к себе. Остановись пока не поздно.