Блог им. Sid_the_sloth

Лучшие замещающие облигации для покупки весной 2024. Почему я грущу

- 19 апреля 2024, 08:23

- |

Подписывайтесь на телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

🚀Что происходит на рынке

На рынке замещаек всё не просто дорого, а на мой взгляд — очень дорого, особенно в сравнении с потрясающе вкусными ценами лета-2023. И ведь тогда многие, да и я в том числе, придирчиво воротили нос — мол, доллар по 90-100 слишком дорогой, купим замещайки через несколько месяцев дешевле.

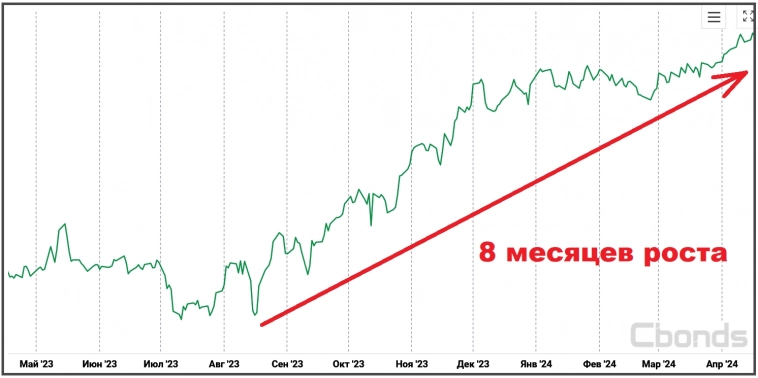

📈Ситуацию наглядно демонстрирует индекс замещающих облигаций от Cbonds, который рассчитывается с 1 декабря 2022 г. Дно по индексу было достигнуто в июле-августе 2023, как раз когда Центробанк запустил экстренное повышение ключевой ставки из-за сорвавшегося с поводка бакса. А с середины августа пошел практически безоткатный вот уже 8-месячный рост, и индекс на текущий момент перевалил за 120 пунктов.

Индекс замещающих облигаций за последние 12 мес. Источник: Cbonds.ru

🔎Но я всё равно решил порыться и отобрать хотя бы три (по факту получилось четыре, но одна вне конкурса) замещающих облигации с текущей доходностью к погашению выше 7% в долларах. Бессрочные облигации я не рассматривал, также исключил те выпуски, которые погашаются в этом году.

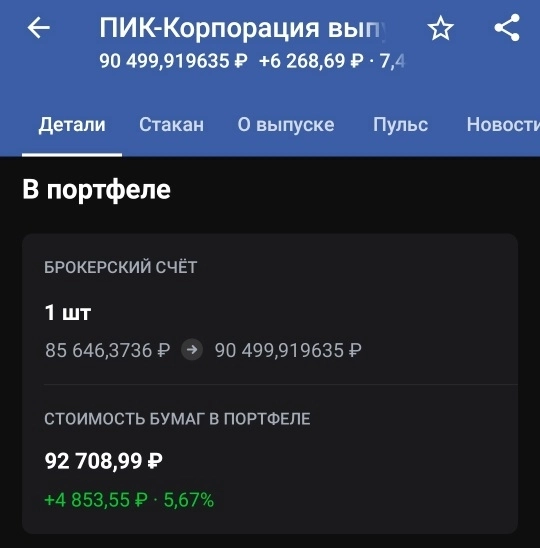

1. ПИК-Корпорация вып. 5

● ISIN: RU000A105146● Доходность к погашению: 7,51%

● Текущая цена: 95,9% (90 500 руб.)

● Дата погашения: 19.11.2026

● Купон: 28,05$

● Доходность купона от номинала: 5.63%

● Текущая купонная доходность: 5.86%

🏗️ПАО «ПИК» — крупнейший застройщик в РФ. Кредитный рейтинг — ruA+ от Эксперт РА.

💼Замещающая облигация с самой высокой доходностью на текущий момент (за исключением «вечных» бондов). У меня в портфеле есть эта облигация, покупал я её себе в подарок на Новый 2023 год — 30 декабря 2022. С тех пор подарок хорошо подрос — на 5,7% в долларах и на 32% в рублях, не считая купонов.

Скрин из приложения Тинькофф Инвестиции

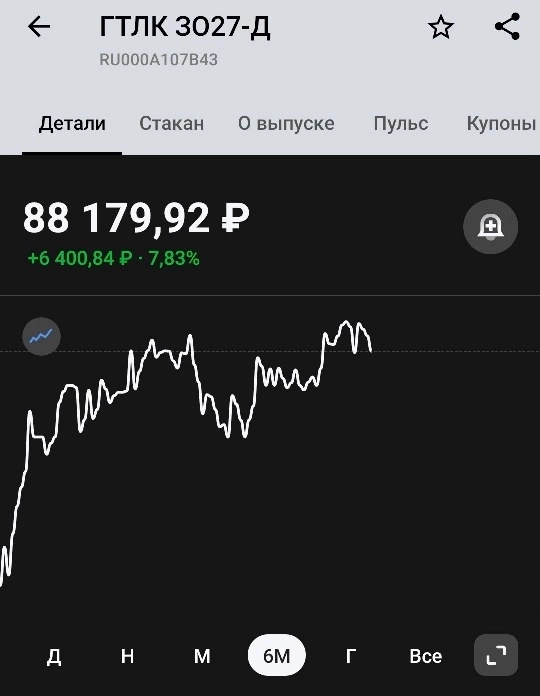

2. ГТЛК ЗО27-Д

● ISIN: RU000A107B43● Доходность к погашению: 7,46%

● Текущая цена: 93,1% (88 180 руб.)

● Дата погашения: 10.03.2027

● Купон: 23,25$

● Доходность купона от номинала: 4.61%

● Текущая купонная доходность: 4.95%

🚚АО «ГТЛК» — крупнейшая государственная лизинговая компания. Кредитный рейтинг: AA-(RU) от АКРА. Купон не самый впечатляющий, разместилась облигация 1 декабря 2023 года. В моем портфеле её нет.

Скрин из приложения Тинькофф Инвестиции

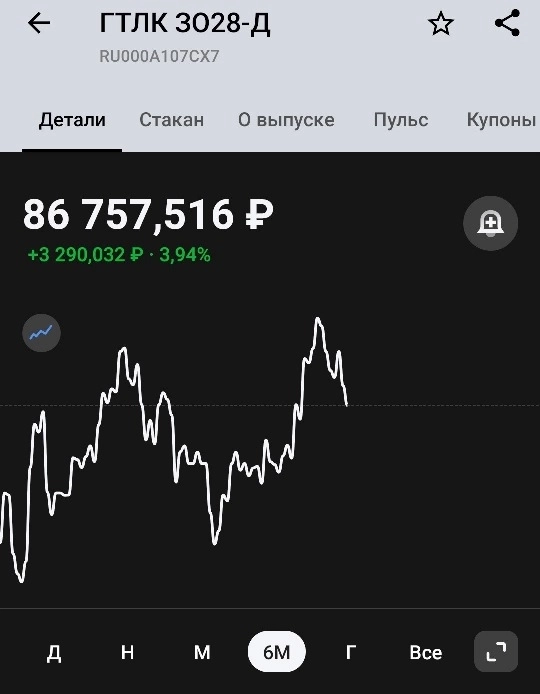

3. ГТЛК ЗО28-Д

● ISIN: RU000A107CX7● Доходность к погашению: 7,34%

● Текущая цена: 92,0% (86 760 руб.)

● Дата погашения: 26.02.2028

● Купон: 24$

● Доходность купона от номинала: 4.81%

● Текущая купонная доходность: 5.23%

🚚И снова ГТЛК, только на этот раз на год длиннее. Купонная доходность у неё чуть получше, чем у предыдущей «сестры», а вот доходность к погашению — чуть похуже.

Скрин из приложения Тинькофф Инвестиции

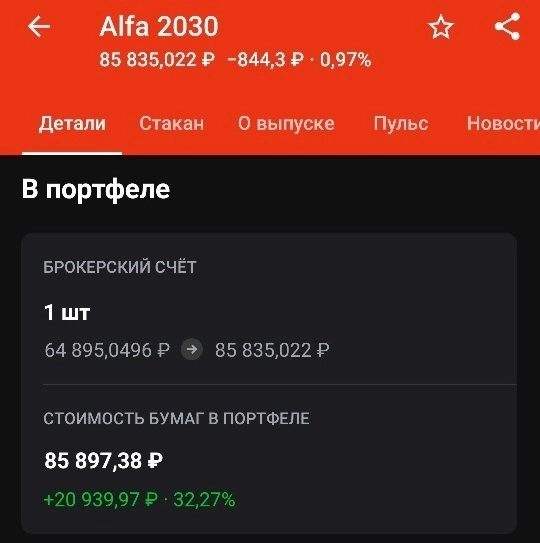

[Вне зачёта]: Alfa 2030

● ISIN: XS2063279959● Доходность к колл-опциону: 16,26%

● Текущая цена: 91% (85 835 руб.)

● Дата погашения: 15.04.2030

● Оферта: да (колл-опцион 15.04.2025

● Купон: 29,75$

● Доходность купона от номинала: 5.93%

● Текущая купонная доходность: 6.52%

● Периодичность выплат: 2 раза в год

● Только для квалов: да

🏛️Долларовая облигация Альфа-Банка. У этой облиги шикарная на фоне остальных доходность (свыше 16% в долларах), но при этом и масса подводных камней, поэтому она вне зачета. Это не замещайка в обычном понимании, а фактически реальная еврооблигация, что видно из ISIN-номера.

⚠️К тому же это суборд, хоть и с некоторыми нюансами, которые отличают его в лучшую сторону от «стандартных» субордов. Не буду вдаваться совсем уж в детали, но при сильно неблагоприятном стечении обстоятельств эти облигации могут «простить» всем держателям. Ну или временно отказаться от купонных выплат — как произошло с субордами ВТБ в 2022-м. Такое может случиться, например, при падении коэффициента достаточности капитала Альфа-банка ниже 2% (сейчас — 14%).

👉По выпуску предусмотрен колл-опцион: эмитент имеет право выкупить его по своему желанию в апреле 2025 года.

💼Облигация только для квалов. Учитывая вышесказанное, это выглядит довольно разумно. У меня в портфеле она есть — покупал её в марте 2023 по цене 714$. Сейчас плюсует на 27% в долларах и на умопомрачительные 55% в рублях, не считая купонов.

Скрин из приложения Тинькофф Инвестиции

Резюме

Я грущу 😢 Текущая купонная доходность по замещайкам (на уровне 4-5%), прямо скажем, не впечатляет. Брать их имеет смысл, если вы верите в дальнейшее существенное ослабление рубля на горизонте ближайших лет.Но нужно учитывать, что при резком ослаблении национальной валюты тело замещающих бондов, скорее всего, откатится назад в долларовом эквиваленте, как это уже было в первой половине 2023 года.

👉Подписывайтесь на мой телеграм — там всегда качественная аналитика, новости и инвест-юмор.

Другие подборки инструментов от меня:

📍 5 самых ПРИБЫЛЬНЫХ облигаций БЕЗ амортизации и оферты [весна 2024]

📍 ТОП-5 акций для новичков на российском рынке

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

теги блога Sid_the_sloth

- CNY

- IBO

- IMOEX

- IPO

- MOEX

- акции

- Акции РФ

- амортизация

- банки

- банковский сектор

- валютные облигации

- ВДО

- вклады

- Газпром

- девелоперы

- денежно-кредитная политика

- дефолт

- дивидендная политика

- Дивидендные акции

- дивидендные идеи

- дивиденды

- дневник инвестора

- дневник сделок

- Долги

- долговой рынок

- доллар

- долларовые активы

- доллары

- еврооблигации

- замещающие облигации

- застройщики

- золото

- идеи в акциях

- идеи для инвестиций

- инвест идеи

- Индекс МосБиржи

- индексные фонды

- инфляция

- итоги года

- Итоги месяца

- Итоги недели

- китайский юань

- ключевая ставка

- Ключевая ставка ЦБ РФ

- корпоративные облигации

- коррекция

- коррекция на рынке

- купонные выплаты

- купонный доход

- купоны

- купоны по облигациям

- лизинг

- лизинговые компании

- Личный блог

- личный опыт

- Лукойл

- лучшие акции

- лучшие из лучших

- марафон

- металлургический сектор

- мои позиции

- МосБиржа

- мсфо

- недвижимость

- недвижимость в РФ

- нефтегазовый сектор

- Новости

- обзор компании

- обзор рынка

- Облигации

- Облигации РФ

- отчет МСФО

- отчетность

- отчеты МСФО

- отчёт

- оферта

- офз

- пассивный доход

- первичное размещение облигаций

- переменный купон

- плавающая ставка

- Подборка

- покупаю и держу

- портфель

- Портфель инвестора

- прогноз по акциям

- Рынок РФ

- санкции

- сбер

- топ акций

- трейдинг

- фиксированные ставки

- флоатеры

- фундаментальный анализ

- ЦБ

- ЦБ РФ

- что купить

- что покупать

- эмитенты

- эмитенты ВДО