Блог им. Sid_the_sloth

Свежие облигации Совкомбанк Лизинг П17 и П18 (флоатер). Честный разбор

- 12 декабря 2025, 10:44

- |

На долговой рынок вновь выкатывается лизинговый бизнес Совкомбанка, который у них выделен в отдельную ОООшку. В отличие от «собратьев» из ВТБ Лизинга, Совком решил предложить рынку сразу ДВА выпуска — на выбор.

Предложение на первый взгляд интересное. Давайте присмотримся внимательней, а я как всегда постараюсь всё максимально честно рассказать.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Миррико, Селигдар, КЛВЗ, Газпром, ПГК, НовосибОбл, АБЗ_1, Тальвен, ОФЗ_в_юанях, ТрансФин, Система, Атомэнергопром, КАМАЗ, ЯНАО, ХМАО, ГТЛК.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новые выпуски Совкомбанк Лизинг!

🚐Эмитент: ООО «Совкомбанк Лизинг»

🚛Совкомбанк Лизинг — крупная универсальная лизинговая компания. Работает с 2008 г. (как раз в том году я начал заниматься инвестициями). До 2020 г. называлась «Соллерс-Финанс», затем Совкомбанк выкупил контролирующую долю и переименовал компанию в честь себя любимого.

Специализируется на финансовой аренде автотранспорта, в основном грузового. Также в портфеле есть легковой транспорт, дорожно-строительная и другая спецтехника. Суммарно сегмент автотранспорта и спецтехники занимает 91% лизингового портфеля. Работает во всех регионах РФ, обслуживает более 17 тысяч корпоративных клиентов.

🏆По итогам 1П2025, Совкомбанк Лизинг занимает 11-е место среди всех лизинговых компаний в РФ по объему нового бизнеса.

⭐Кредитный рейтинг: AA- «стабильный» от Эксперт РА (ноябрь 2025) и АКРА (апрель 2025).

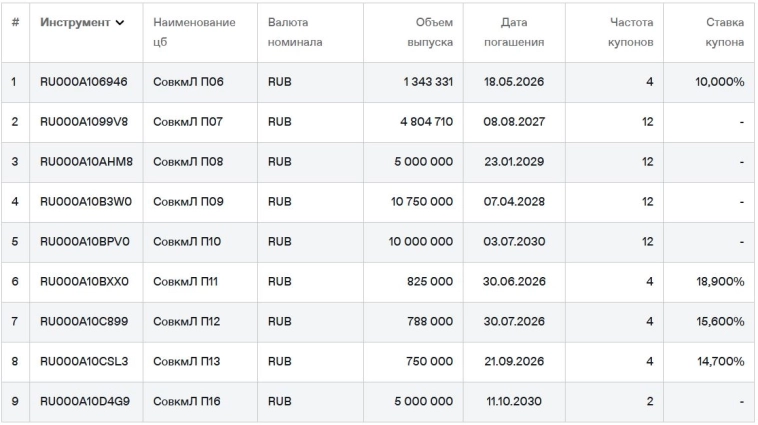

💼В обращении 4 фикса и 5 флоатеров общим объемом более 30 млрд ₽. Компания активизировалась на долговом рынке — за прошедший год, с декабря 2024, было размещено 7 выпусков облигаций, это уже восьмой.

📍Летом 2025 прошли оферты и досрочные погашения по выпускам БО-07 и БО-08, когда эмитент выкупил часть бумаг по 100% от номинала.

Облигации Совкомбанк Лизинг на Мосбирже. Данные от 12.12.2025. Источник: сайт Мосбиржи

📊Финансовые результаты СКБ Лизинг

Я изучил основные цифры из свежей отчетности МСФО за 6 мес. 2025:

✅Выручка за 1П2025: 9,04 млрд ₽ (+43% г/г). Процентные расходы росли быстрее (+59%) и достигли 6,82 млрд ₽. За весь 2024 г. компания заработала 15,2 млрд ₽ выручки (+88% на фоне 2023).

✅Чистые процентные доходы: 3,35 млрд ₽ (+46% г/г). Но резервы под процентные убытки взлетели почти в 6 раз (!) до 1,3 млрд ₽, из-за чего ЧПД с учетом обесценения снизились год к году на 1,5% до 2,05 млрд. По итогам 2024 г. ЧПД составляли 3,84 млрд ₽ (+6,9% г/г).

🔻Чистая прибыль: 39,4 млн ₽ (падение в 29 раз г/г). Нет, это не опечатка. Причина стремительного падения — резкий рост убытков от обесценения и расходов на оплату труда. За 2024-й год прибыль составила 939 млн ₽ (-46% г/г).

💰Собств. капитал: 10,8 млрд ₽ (+0,4% за полгода). Сумма активов увеличилась на 6,8% до 96,9 млрд ₽. На счетах 105 млн ₽ кэша (в конце 2024 был 301 млн).

👉Кредиты и займы: 82,1 млрд ₽ (+6,3% за полгода). Долговая нагрузка по показателю Чистый долг/капитал выросла с 7,2х до 7,6х — почти такая же высокая, как и у конкурентов из ВТБ Лизинга. Правда, закредитованность смягчается тем, что банковские кредиты в основном предоставлены материнской компанией.

Источник: отчет Совкомбанк Лизинг по МСФО за 6 мес. 2025

⚙️Параметры выпусков

💎Выпуск П17 (фикс)

● Название: СовкомЛ-БО-П17

● Купон: до 16,5% (YTM до 17,81%)

● Срок: 3 года

💎Выпуск П18 (флоатер):

● Название: СовкомЛ-БО-П18

● Купон до: КС+350 б.п.

● Срок: 2 года

💎Общие для обоих выпусков:

● Номинал: 1000 ₽

● Общий объем: от 5 млрд ₽

● Выплаты: 12 раз в год

● Оферта: нет

● Амортизация: нет

● Рейтинг: АА- от ЭкспертРА и АКРА

● Выпуск для всех

👉Организатор: Совкомбанк (внезапно!😜).

⏳Сбор заявок — 12 декабря, размещение — 17 декабря 2025.

Скрин анонса размещения из Сбер Инвестиции

🤔Резюме: заехали не туда

🚛Итак, Совкомбанк Лизинг размещает фикс на 3 года и флоатер на 2 года общим объемом от 5 млрд ₽ с ежемесячными купонами, без амортизации и без оферты.

✅Надежный эмитент с отличной «крышей». Крупная лизинговая компания из ТОП-10, входящая в периметр Совкомбанка с высоким кредитным рейтингом AA-.

✅Без оферты и амортизации, что при прочих равных я считаю плюсом.

⛔Чистая прибыль почти обнулилась — такими темпами к концу года СКБ Лизинг может заехать в убытки. Резервы под «плохие» активы пришлось увеличить с 575 млн до 1,6 млрд ₽. Стоимость изъятого у клиентов имущества выросла с 3,1 до 5,5 млрд ₽, но продавать его с прибылью не получается.

⛔Растущий долг. За последний год компания резко нарастила количество займов, что привело к взлёту процентных расходов. На фоне конкурентов типа Европлана и РЕСО-Лизинга, у СКБЛ ниже рентабельность и больше долгов. Правда, около 60% обязательств — это кредиты в родительском банке.

⛔Снижение собственного рейтинга. ЭкспертРА в ноябре снизил оценку собственной кредитоспособности с BBB+ до BBB. По тем же причинам, что смущают и меня — рост убытков под обесценение и увеличение долговой нагрузки.

💼Вывод: не всё спокойно в датском королевстве. Это яркий пример того, что отрасль лизинга сейчас в жо... под сильным давлением: спрос просел, б/у техника и оборудование снижаются в цене, активно идут реструктуризации долгов клиентов, которые «не шмогли». С другой стороны, ориентиры купонов (особенно для флоатера) кажутся довольно интересными.

Если бы это была независимая лизинговая компания, я бы сильно напрягся. Но будем честны: вряд ли что-то случится с ТАКИМ «блатным» эмитентом в ближайшие несколько лет. В случае форс-мажора, Совкомбанк всегда может помочь дочке — ликвидные активы банка намного превышают обязательства СКБ Лизинга. Но абсолютных гарантий нет :)

🎯Другие свежие флоатеры: Система 2Р7 (рейтинг АА-, купон КС+450 б.п), КАМАЗ П19 (АА-, КС+275 б.п), ГТЛК 2Р11 (АА-, КС+290 б.п), НижегорОбл 34017 (А+, КС+215 б.п), Автобан П07 (А+, КС+350 б.п), Инарктика 2Р5 (А+, КС+290 б.п), ТрансКонтейнер 02-02 (АА, КС+250 б.п), Новотранс 2Р2 (АА-, КС+225 б.п), ВИС П10 (А+, КС+375 б.п), АФ Банк 1Р17 (АА, КС+215 б.п).

👉Подписывайтесь на мой телеграм — там все обзоры, подборки, качественная аналитика, новости и инвест-юмор.

📍 Подборка ЛУЧШИХ СВЕЖИХ облигаций за ноябрь 2025. Часть 1

📍 7 самых доходных облигаций на 1-3 года с ежемесячным купоном

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Т-Пульс: sid_the_sloth

теги блога Sid_the_sloth

- CNY

- IBO

- IMOEX

- IPO

- MOEX

- акции

- Акции РФ

- амортизация

- банки

- банковский сектор

- валютные облигации

- ВДО

- вклады

- Газпром

- девелоперы

- денежно-кредитная политика

- дефолт

- дивидендная политика

- Дивидендные акции

- дивидендные идеи

- дивиденды

- дневник инвестора

- дневник сделок

- Долги

- долговой рынок

- доллар

- долларовые активы

- еврооблигации

- замещающие облигации

- застройщики

- золото

- идеи в акциях

- идеи для инвестиций

- Индекс МосБиржи

- индексные фонды

- инфляция

- итоги года

- Итоги месяца

- Итоги недели

- китайский юань

- ключевая ставка

- Ключевая ставка ЦБ РФ

- корпоративные облигации

- коррекция

- коррекция на рынке

- куда инвестировать

- купонные выплаты

- купонный доход

- купоны

- купоны по облигациям

- лизинг

- лизинговые компании

- Личный блог

- личный опыт

- Лукойл

- лучшие акции

- лучшие из лучших

- марафон

- металлургический сектор

- мои позиции

- МосБиржа

- мсфо

- недвижимость

- недвижимость в РФ

- нефтегазовый сектор

- Новости

- обзор компании

- обзор рынка

- Облигации

- Облигации РФ

- отчет МСФО

- отчетность

- отчеты МСФО

- отчёт

- оферта

- офз

- пассивный доход

- первичное размещение облигаций

- переменный купон

- плавающая ставка

- Подборка

- покупаю и держу

- покупки

- портфель

- Портфель инвестора

- прогноз по акциям

- Рынок РФ

- санкции

- сбер

- топ акций

- трейдинг

- фиксированные ставки

- флоатеры

- фундаментальный анализ

- ЦБ

- ЦБ РФ

- что купить

- что покупать

- эмитенты

- эмитенты ВДО

Если бы это был купон, близкий к 20%, то рассмотреть, конечно, стоило бы.

Но риски с купоном около 16%? Мтоит ли оно того? Если только в стаканах нужного объема ликвидности по аналогичным эмитентам нет...