M&A

🩺 ЮМГ. Ваши ожидания — ваши проблемы

- 01 ноября 2025, 13:33

- |

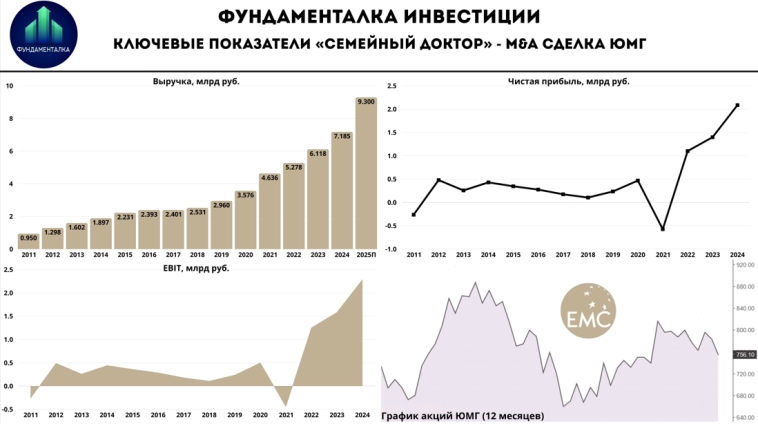

❗️ Новость: ЕМЦ приобрел 75% акций в сети клиник «Семейный доктор». Сумма сделки, по экспертным оценкам, могла достигнуть 15 млрд руб. Для ЕМЦ эта покупка — выход в новый сегмент рынка — Ъ

Сеть клиник «Семейный доктор» — одна из ведущих частных компаний в сфере здравоохранения в Москве, которая насчитывает 16 клиник, клинико-диагностическую лабораторию, многопрофильный Госпитальный центр, а также более 10 центров медицинских компетенций различного профиля, в том числе центр офтальмологии и хирургии глаза, косметологии и пластической хирургии, гастроэнтерологии и эндоскопии, психического здоровья, косметологии и превентивной медицины, женского и мужского здоровья, центры стоматологии и др. Таким образом, Семейный доктор обеспечивает комплексное оказание медуслуг: от амбулаторных приемов до проведения сложнейших операций в круглосуточном стационаре, включая предоставление экстренной помощи и реабилитацию в послеоперационный период.

За более чем 20-летний опыт на рынке высококачественных медицинских услуг (первая клиника сети была открыта в 2002 г.

( Читать дальше )

- комментировать

- 441

- Комментарии ( 7 )

🏠 Диверсификация в условиях офисного дефицита в Москве: кейс Эталона

- 15 октября 2025, 16:35

- |

В настоящий момент рынок офисной недвижимости Москвы переживает структурную трансформацию — в центре столицы отмечается дефицит качественных площадей. В связи с этим девелоперы всё чаще обращают внимание на неочевидные локации за пределами третьего транспортного кольца.

По данным консалтинговой компании IBC Real Estate, на конец первого полугодия 2025 г. доля свободных площадей внутри Садового кольца составила 1.2% для офисов класса Prime и 0.8% – для класса А. В зоне между Садовым кольцом и ТТК свободными остаются 2.7% Prime-офисов и 4.4% офисов класса А. Общая доля вакантных площадей снизилась за год с 6.5% до 4.5%. Это нашло отражение в ставках аренды: в классе Prime они выросли на 40–50%, в классе А — на 25-30%.

По оценкам NF Group, 75% новых офисов уйдут в продажу, только 17% – в аренду. Для девелоперов это плюс: модель продажи обеспечивает быстрый возврат инвестиций в объект, что особенно важно при высокой ключевой ставке.

Примечательно, что подавляющее большинство всех новых офисов (71%) строится за пределами центрального административного округа на месте бывших промышленных кластеров:

( Читать дальше )

🩺 Мать и Дитя. Бизнес продолжает расти

- 22 сентября 2025, 11:03

- |

Дорогие подписчики, открываем торговую неделю обзором финансовых результатов одного из лидеров на рынке частных медицинских услуг в России. Речь, конечно же, про Мать и Дитя. Традиционно пройдемся по основным моментам отчета:

— Выручка: 19,2 млрд руб (+22,2% г/г)

— EBITDA: 5,8 млрд руб (+15,1% г/г)

— Чистая прибыль: 5 млрд руб (+3,6% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 1П2025 Мать и Дитя продолжила демонстрировать рост по всем ключевым финансовым показателям. Выручка увеличилась на 22,2% г/г — до 19,2 млрд руб, что обусловлено ростом количества амбулаторных посещений, в целом ростом пациентопотока и ростом среднего чека. В результате EBITDA прибавила 15,1% г/г — до 5,8 млрд руб, а чистая прибыль, оставшаяся под давлением совокупностей факторов, увеличилась всего на 3,6% г/г — до 5 млрд руб.

❕ Причины ухудшения динамики чистой прибыли:

1. Приобретение сети клиник ГК «Эксперт» за 8,5 млрд руб.

2. Выплата дивидендов за 2024 год на сумму 1,7 млрд руб.

( Читать дальше )

🛒Магнит. В чём причина большой распродажи?

- 03 сентября 2025, 10:23

- |

Сегодняшний в нашем фокусе финансовые результаты российского ритейлера Магнита, который отчитался за 1П2025, чем спровоцировал дальнейшую распродажу в акциях. Давайте разбираться в причинах:

— Выручка: 1 673,2 млрд руб (+14,6% г/г)

— Валовая прибыль: 371,2 млрд руб (+13,4% г/г)

— EBITDA: 85,6 млрд руб (+10,7% г/г)

— Чистая прибыль: 6,5 млрд руб (-70,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Традиционно, начнем с позитивных моментов в отчете. Выручка выросла на 14,6% г/г — до 1 673,2 млрд руб, что обусловлено ростом чистой розничной выручки отдельно по сегментам бизнеса, в частности форматам у дома «Магнит» и «ДИКСИ», а также ростом торговой площади и LFL-продаж. При этом EBITDA осталась под давлением расходов и прибавила всего 10,7% г/г — до 85,6 млрд руб.

— розничная выручка выросла на 14,7% г/г — до 1 661,8 млрд руб.

— LFL-продажи выросли на 9,8% г/г.

— торговая площадь увеличилась на 6,4% г/г и составила 11 275 тыс. кв. м.

( Читать дальше )

Сделки M&A

- 19 августа 2025, 18:55

- |

💯 Друзья, когда мы слышим о громких сделках слияний и поглощений, первое, что приходит на ум: «Вот оно, начало большого роста!». Но если вы давно следите за рынком, знаете — все не так однозначно.

💡 В первой половине 2025 года объем сделок M&A в России составил больше полутора триллионов рублей. Вроде бы сумма впечатляющая. Но отражает ли она реальную выгоду для акционеров? Далеко не всегда.

⚠️ Для компаний такие сделки выглядят как мощный трамплин: новые рынки, технологии, клиентская база. Но инвесторы часто реагируют иначе. В день новости котировки могут прыгнуть, а через неделю — вернуться на прежний уровень. Иногда вообще кажется, что рынок не замечает сделки, даже если она стратегически важна.

🖥 Возьмем IT-сектор. Группа Астра после IPO выросла почти на 41%, активно покупая компании. Но на каждую отдельную сделку рынок реагировал вяло. Настоящий драйвер роста был в другом — в отчетности, где цифры говорили сами за себя. Софтлайн заключила девять сделок за год. На новости акции падали, но когда компания показала рост EBITDA на 20% благодаря интеграциям — тогда бумаги ожили. И это очень показательный пример: инвесторы верят не в обещания, а в результаты.

( Читать дальше )

🛒 Лента. Эффективная работа приносит плоды

- 04 августа 2025, 10:02

- |

Открываем торговую неделю обзором финансовых результатов одного из ведущих представителей продуктового ритейла — Ленты, которая на прошлой неделе отчиталась по итогам 2 квартала и 1 полугодия 2025 года. Перейдем к показателям за 1П2025:

— Выручка: 513,9 млрд руб (+24,3% г/г)

— Валовая прибыль: 116,3 млрд руб (+30,1% г/г)

— EBITDA: 38,5 млрд руб (+29,6% г/г)

— Операционная прибыль: 25,4 млрд руб (+40,2% г/г)

— Чистая прибыль: 15,8 млрд руб (+44,5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 1 полугодия 2025 года Лента продемонстрировала высокие темпы роста по всем ключевым финансовым показателям. Выручка увеличилась на 24,3% г/г — до 513,9 млрд руб. на фоне роста LFL-продаж и торговых площадей. Аналогично 1К2025, интеграция «Улыбка Радуги» оказала положительный эффект на результат по выручке. В то же время EBITDA выросла на 29,6% г/г — до 38,5 млрд руб, что в т.ч. обусловлено снижением % расходов. В результате чистая прибыль за период составила 15,8 млрд руб, прибавив 44,5% г/г.

( Читать дальше )

Softline: рост замедлился, но в фокусе новые сделки и IPO

- 30 июня 2025, 11:57

- |

Softline — международный поставщик IT-решений и сервисов в сфере цифровой трансформации, облаков, кибербезопасности и лицензирования. В статье обсудим текущее финансовое положение компании, наши прогнозы и планы менеджмента по IPO субхолдинга.

Финансовое положение компании

В 1 кв. 2025 г. оборот группы вырос на 12% г/г, до 24 млрд руб. (замедление с 32% г/г в среднем за 2024 г.). Из общего показателя оборот сторонних решений составил 15 млрд руб. (+0% г/г), а оборот собственных решений — 9 млрд руб. (прирост на 40% г/г)

При этом без учета эффекта M&A органический темп роста оборота группы составил всего 6% г/г, а собственных решений — 22% г/г. Органически компания растет медленнее рынка (прогноз по году — 11-12% г/г). Замедление в 1 кв. произошло из-за негативной конъюнктуры на рынке ИТ (заказчики сокращают ИТ-бюджеты) и перехода части партнеров в сегмент собственных решений.

EBITDA выросла на 3% г/г, до 2 млрд руб., рентабельность снизилась с 8,2% до 7,6%. Негативный эффект на динамику оказала индексация заработных плат разработчикам, а также сезонность новых бизнесов: расходы понесены сейчас, а доходы ожидаются ближе к концу года. Менеджмент ожидает, что к концу года рост EBITDA догонит выручку.

( Читать дальше )

"Какими инструментами расширяется бизнес IT-компаний" (расследование)

- 19 июня 2025, 16:52

- |

Приветствуем любимых подписчиков и инвесторов канала!🔔

С момента ухода иностранных компаний с российского рынка до сих остались «свободные места» IT-сектора, которые нужны отечественным компаниям. Привлекательность акций айтишников повышает новый тренд с использованием экосистем (комплекс технологий, сервисов и продуктов компаний). Раньше такой способ развития бизнеса использовали зарубежные компании.

Однако, наша команда обратила внимание на эффективность сделок М&A (поглощение). Несмотря на высокую ключевую ставку и замедление производства в отраслях, именно метод слияния компаний позволят заложить фундамент роста и заполнять «свободные места» IT-сектора.

1️⃣ К примеру, значительная часть экосистемы Астры основа именно на сделках М&A. К итогу 2024 г. доля экосистемы в выручке компании выросла с 18,3% до 31,8%. Впечатляет?

Первоначально Астра планировала использовать для таких сделок в качестве валюты квазиказначейские акции, т.е. акции на балансе другой компании, но Астра имеет право ими распоряжаться. Это хороший способ не привлекать займы и не залезать в долги, а также избегать допэмиссий.

( Читать дальше )

Как новая сделка усилит позиции Мать и дитя?

- 16 июня 2025, 12:16

- |

🏥 Один из лидеров отечественного рынка коммерческой медицины, «Мать и дитя», недавно закрыла крупную M&A сделку, и на этом фоне нам было интересно поучаствовать в онлайн-конференции менеджмента компании с представителями «Газпромбанк инвестиции». Кстати, еще больше аналитики в моем телеграмм-канале, обязательно подписывайтесь! А я продолжу...

Предлагаю тезисно разобрать основные моменты:

✔️ В конце мая «Мать и дитя» приобрела 100% в капитале ООО «МЦ Эксперт», владеющего сетью клиник, входящих в федеральную сеть медицинских центров ГК «Эксперт». Это теперь позволит компании расширить своё присутствие на российском рынке, выйдя в четыре новых региона: Смоленскую, Курскую, Тверскую и Калининградскую области. В рамках состоявшейся сделки были приобретены 18 клиник и 3 госпиталя.

Примечательно, что в период 2023-2024 гг. выручка ГК «Эксперт» демонстрировала более высокие темпы роста, по сравнению с показателями «Мать и дитя», хотя маржинальность бизнеса была ниже. После завершения сделки компания начнёт учитывать доходы приобретённого актива, начиная с конца мая.

( Читать дальше )

ГК «МД Медикал» приобретает сеть клиник одного из крупнейших игроков на рынке частной медицины

- 22 мая 2025, 10:01

- |

Объявляем о приобретении сети клиник, входящих в федеральную сеть медицинских центров ГК «Эксперт» — одной из крупнейших медицинских сетей в стране, занимающих восьмое место в рейтинге крупнейших частных клиник России. В периметр сделки войдут 3 госпиталя и 18 клиник в 13 городах России общей площадью 33 595 м2.

Мощность клиник позволяет проводить более 2 млн посещений специалистов и обеспечивать 20 тыс. койко-дней в год.

Общая численность персонала клиник – 2,9 тыс. человек. Выручка клиник, входящих в периметр сделки, за 2024 год совокупно составила 6,4 млрд руб. по сравнению с 5,4 млрд руб. годом ранее. Периметр сделки не обременен банковским финансированием.

Сделка была одобрена ФАС. Сумма сделки составит 8,5 млрд руб. с оплатой собственными денежными средствами. Предусмотренное договором условие поэтапного финансирования сделки позволит Компании иметь свободные денежные средства, достаточные для направления их в том числе на финансирование нашей программы капитальных затрат и на выплату дивидендов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал