2023

🚚 КАМАЗ (KMAZ) - рекордный год для рынка тяжелых грузовиков и стратегия развития на 2030г

- 23 апреля 2024, 09:53

- |

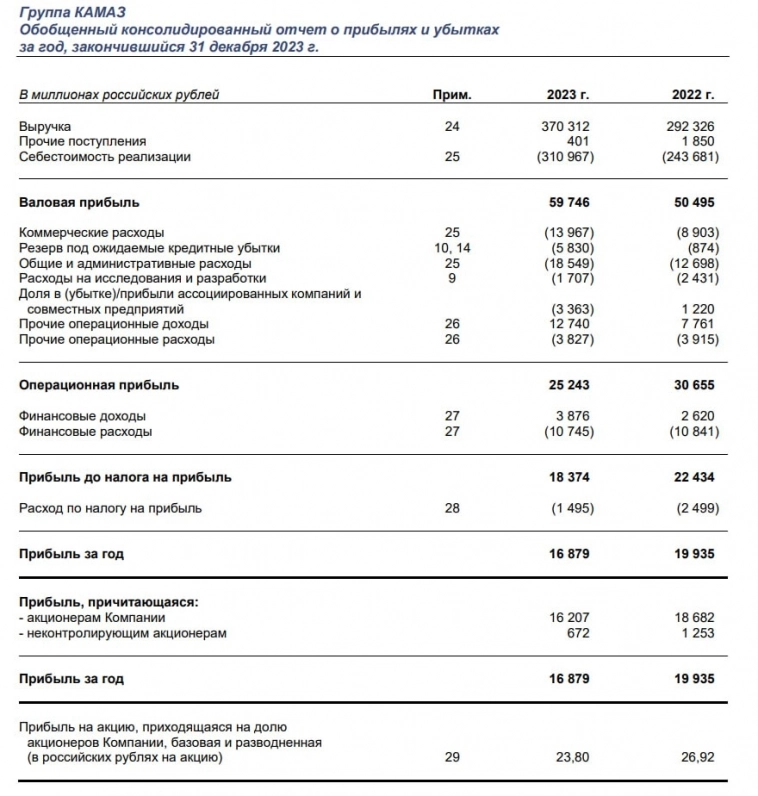

▫️ Выручка 2023: 370 млрд ₽ (+26,7% г/г)

▫️ Опер прибыль 2023г:25,2 млрд ₽ (-17,6% г/г)

▫️ скор Чистая прибыль 2023: 16,9 млрд ₽ (-15,3% г/г)

▫️ P/E ТТМ:8

▫️ P/B: 1,2

▫️ Дивиденды fwd 2023: 1,1%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 ПАО «КАМАЗ» — производитель дизельных грузовых автомобилей и дизельных двигателей.

✅ По итогам 2023г, рынок тяжелых грузиков РФ в натуральном выражении вырос до рекордных 143 тыс. машин (+70% г/г). Основные драйверы такого роста — это реализация отложенного спроса 2022г + доп. спрос на технику благодаря инфраструктурным проектам.

👉 Камаз продолжил удерживать 1-е место на рынке, но, при этом, его доля сократилась с чуть более 37% в 2022г до текущих 21,5%. Главным бенефициаром ухода западных брендов стали производители техники КНР — сейчас они заняли уже 65% рынка против 50% годом ранее.

✅ Бывший акционер компании, Daimler, продал свою долю в 15%. Сумма сделки и покупатель не раскрывались, но почти наверняка новым собственником станет либо подконтрольные государству структуры, либо стратегический инвестор из КНР.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Результаты НЛМК (NLMK): почти дожали ТРИЛЛИОН, но всё равно разочаровали И что там с коксом

- 17 апреля 2024, 08:58

- |

Липецкий металлургический гигант неожиданно опубликовал свои финансовые результаты по МСФО за 2023 год — правда, в ограниченном формате. Инвесторы сначала обрадовались, а потом взгрустнули: показатели сильно отстают от прогнозов.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты Позитива, АФК Системы, X5 Retail Group, Транснефти, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Я держу в своем портфеле акции НЛМК наряду с другими металлургами. Поэтому, разумеется, я тоже следил за выходом отчетности и внимательно изучил ее, чтобы представить вам основную выжимку — как всегда, коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💿Группа НЛМК — международная сталелитейная компания с активами в России, США, странах ЕС и Индии. Основной актив группы — Новолипецкий металлургический комбинат.

( Читать дальше )

Отчет АФК Система (AFKS) за 2023: как наинвестировать ТРИЛЛИОН. Перспективы акций

- 09 апреля 2024, 19:23

- |

АФК «Система» 8 апреля опубликовала консолидированную отчетность по МСФО (что это такое?) за 2023 год.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ЭсЭфАй, ВУШ, X5 Retail Group, Транснефти, Инарктики, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Я держу позицию в акциях АФК, а также в МТС и конечно же в Сегеже 😎. Поэтому, разумеется, я тоже ждал выхода отчетности и внимательно ее изучил, чтобы как всегда представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

АФК Система — крупнейшая в России публичная инвестиционная компания. Была основана в 1993 году и начала свою деятельность с приобретения активов в области телекоммуникаций, электроники, туризма, торговли, строительства и недвижимости. За прошедшие годы инвестпортфель корпорации существенно увеличился.

( Читать дальше )

⚡ Займер (ZAYM) - обзор МФК в преддверии IPO

- 09 апреля 2024, 09:42

- |

Капитализация:27 млрд р

Размер IPO:до 3,5 млрд р

Формат: cash-out (продажа акций единственным акционером)

📊 Результаты за 2023 год

◽ Чистая % маржа (до резервов): 18,5 млрд (-13% г/г)

◽ Чистая % маржа: 14,5 млрд (+17% г/г)

◽ Чистая прибыль:6,1 млрд р (+6% г/г)

◽ P/E: 4,4

◽ P/B: 2,3

Телеграм: t.me/+Sh-aXTTRdpMyYzky

ℹ️ МФК Займер — крупнейшая в РФ микрофинансовая организация с клиентской базой в 17,3 млн человек и собственной финтех-платформой. Специализируется на выдаче микрозаймов физлицам.

✅ Компания недавно приняла дивидендную политику, согласно которой на выплаты поквартально будут направлять от 50% от чистой прибыли по МСФО. Если показатели компании будут не хуже, чем в 2023м году, то дивиденды могут за 2024й год составить от 11,3% к цене IPO.

✅ По прогнозам Б1, объем выдач микрозаймов в 2027 году превысит1,5 трлн рублей (х1,5 от показателей за 2023й год). Темпы роста существенно замедлятся, но рынок растущий.

( Читать дальше )

💻 Softline (SOFL) - темпы роста выше ожиданий, но рентабельность оставляет желать лучшего

- 02 апреля 2024, 10:29

- |

▫️Оборот 2023: 91,5 млрд (+29% г/г)

▫️Выручка 2023: 73,2 млрд (+30% г/г)

▫️EBITDA 2023: 3,2 млрд р

▫️скор. Чистая прибыль 2023:-1,2 млрд р

▫️fwd скор. P/E 2025: 21,3

▫️fwd скор. P/E 2028: 5,4

▫️fwd дивиденд 2024: 1,9%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Ранее делал обзор Софтлайна, поэтому буду краток. Выручка за 2023й год выросла немного сильнее моих ожиданий, а вот скорректированной чистой прибыли мы так и не увидели.

👆 Основная проблема — это какой-то несоразмерный рост расходовна ЗП (+81,6% г/г). Возможно, что это связано с масштабированием бизнеса, так как штат сотрудников в 2023г выросна 8475 человек (+68% с начала 2023г).

✅ Прогнозы менеджмента на 2024 год выглядят вполне реалистичными:

▫️Оборот:> 110 млрд (выручка около 87,8 млрд р)

▫️Валовая прибыль: > 30 млрд (+27% г/г)

▫️скор. EBITDA: > 6 млрд (по идее, это позволит выйти хотя бы на минимальную чистую прибыль)

✅ На конец 2023г чистый долг составил 8,1 млрд (х5 г/г) приND/EBITDA = 2,48. Рост долга по отношению к 2022г связан с серией сделок M&A, это позитивно т.к. благодаря таким сделкам Софтлайн наращивает набор собственных высокомаржинальных решений. Более того, покупки проходят по более интересным оценкам, чем на фондовом рынке, главное, чтобы они оказались эффективными в будущем.

( Читать дальше )

Холдинг ЭсЭфАй (SFI): взрывной рост акций, рекорд прибыли и IPO Европлан

- 29 марта 2024, 08:49

- |

Инвестхолдинг SFI (ЭсЭфАй) 28 марта опубликовал конгломератный доход по МСФО за 2023 год.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ВУШ, X5 Retail Group, Транснефти, Инарктики, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼SFI в последнее время подбрасывает много новостных поводов. Акций самого холдинга у меня нет, но т.к. я собираюсь участвовать в IPO Европлана и держу облигации М.Видео, мне было интересно заглянуть в отчетность. И, конечно же, как всегда представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰ПАО «ЭсЭфАй» (тикер SFIN) — диверсифицированный инвестиционный холдинг. 57,1% его акций принадлежит российской компании ООО «ЭсЭфАй Трейдинг», на 100% косвенно контролируемой самим SFI, еще 42,9% — другим акционерам, в том числе 10,9% акций находятся в свободном обращении.

( Читать дальше )

♻️ Сегежа (SGZH) | Почему падаем и когда ждать доп. эмиссию?

- 28 марта 2024, 09:50

- |

▫️ Выручка 2023: 88,5 млрд (-9% г/г)

▫️ OIBDA 2023: 9,3 млрд (-60% г/г)

▫️ Чистый убыток 2023: 16 млрд (против прибыли в 6 млрд годом ранее)

▫️ скор. Чистый убыток 2023: 16,7 млрд (+229,6% г/г)

▫️ P/E ТТМ:-

▫️ fwd дивиденд 2023: 0%

▫️ P/B: 2,6

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 4кв2023г:

▫️Выручка: 24,7 млрд (+4% кв/кв)

▫️OIBDA: 2,3 млрд (-23% кв/кв)

▫️Чистый убыток: -5,5 млрд (+71% кв/кв)

❗ Чистая рентабельность упала до -22,4%. Сейчас, чтобы компании выйти в 0, нужен рост цен на продукцию около 30% или сильное сокращение долга (так как % расходы за 2023й год составили аж 16,5 млрд р).

❌ Чистый финансовый долг составил122,6 млрд рублей на конец 2023 года. Учитывая то, что даже в 2021м году, когда цены на пиломатериалы были в 3 раза выше, компания показывала операционную прибыль чуть больше 22 млрд рублей, существенно снизить долг без докапитализации выглядит нереальным в обозримой перспективе.

👆 С очень высокой долей вероятности компания проведет допэмиссию в ближайшее время, так как продолжать наращивать дол при текущих ставка — только усугублять положение.

( Читать дальше )

ВУШ (Whoosh): результаты 2023. Самокаты едут в гору. Плюсы и риски кикшеринга

- 28 марта 2024, 09:05

- |

Whoosh официально открыл сезон самокатов-2024 и заодно выкатил отчетность по МСФО за 2023 год.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты X5 Retail Group, Транснефти, Инарктики, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼ВУШ — интересная компания с неплохим дальнейшим потенциалом. Поэтому, разумеется, я тоже ждал выхода отчетности и внимательно ее изучил, чтобы как всегда представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🛴ПАО «ВУШ Холдинг» – крупнейший в России оператор кикшеринга, т.е. аренды средств индивидуальной мобильности (в первую очередь, электросамокатов). На данный момент Whoosh контролирует более половины рынка кикшеринга в стране.

Кроме РФ, Сервис Whoosh представлен в Белоруссии и Казахстане.

Компания провела IPO в декабре 2022 года по цене 185 руб. за 1 акцию (это было единственное IPO в 2022 году) и с тех пор торгуется на Мосбирже под тикером WUSH.

( Читать дальше )

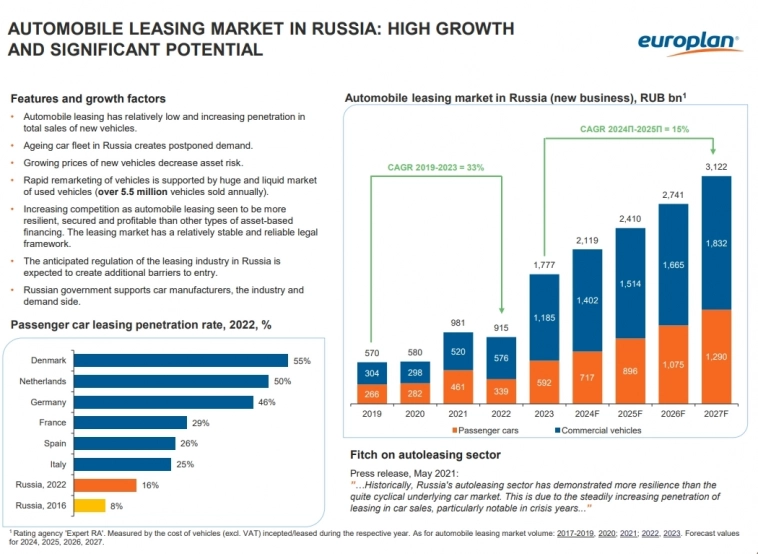

⚡ Европлан (LEAS) - разбор компании перед IPO

- 27 марта 2024, 10:19

- |

Капитализация: 100,2-105 млрд р

Чистая прибыль 2023: 14,8 млрд р (+24,4% г/г)

P/E TTM: 6,8-7,1

fwd P/E 2024:5,4

P/B:2,2-2,3

fwd дивиденды 2023: 7-7,4%

fwd дивиденды 2024: 8,1%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Европлан входит в тройку крупнейших игроков на рынке автолизинга РФ и по объёму портфеля занимает долю на рынке больше10%. Бизнес лизинговых компаний относительно стабилен, так как компания в большинстве случаев может изымать предмет лизинга даже без решения суда при длительных просрочках.

✅ CAGR чистой прибыли c 2018 по 2023 год у компании составил 35%, рентабельность активов практически не изменилась (5,33% ➡️ 5,59%). Можно сказать, что компания росла вместе с рынком, CAGR которого с 2019 по 2023 составил 33%. Для крупного игрока — это нормально.

✅ Компания стабильно платила дивиденды даже в кризисные годы. В 2019 и 2021-2023 годах выплаты составляли от 21% до 29% от чистой прибыли. Текущая дивидендная политика предполагает выплаты не менее 50% от чистой прибыли по МСФО. Т.е. за 2023й год в сумме выплаты дадут доходностьоколо 7% к верхней цене размещения (правда часть дивидендов уже выплачена за 6м2023 и 9м2023).

( Читать дальше )

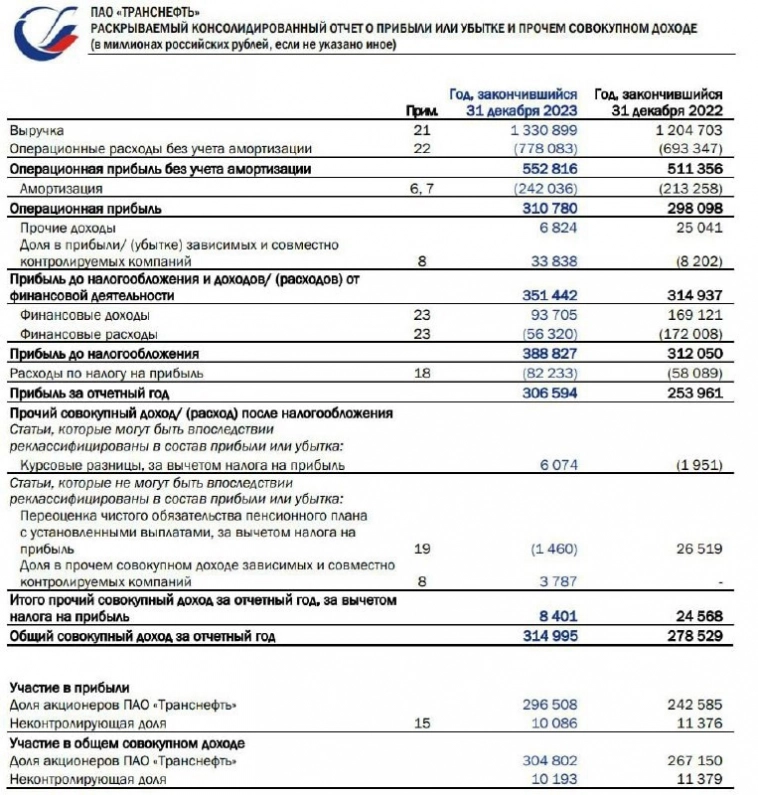

🛢 Транснефть (TRNFP) - обзор результатов по итогам 2023г и итоговые дивиденды

- 26 марта 2024, 11:27

- |

▫️ Капитализация: 1167 млрд / 1610₽ за АП

▫️ Выручка 2023г: 1130 млрд ₽ (+10,5% г/г)

▫️ Операционная прибыль 2023г: 310,8 млрд ₽ (+4,2% г/г)

▫️ Чистая прибыль 2023г: 306,6 млрд ₽ (+20,7% г/г)

▫️ скор. ЧП 2023г: 291,2 млрд ₽ (+6,5% г/г)

▫️ скор. P/E 2023:4

▫️ P/B: 0,42

▫️ fwd Дивиденд 2023:12,5%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Транснефть — естественная монополия в сфере транспортировки нефти и нефтепродуктов, которая транспортирует по своим трубопроводам 82% всей нефти и 28% всех нефтепродуктов в РФ.

👉 Результаты по МСФО отдельно за 4кв 2023:

▫️Выручка: 350,8 млрд (+18,7% г/г)

▫️Операционная прибыль: 68 млрд (+1,2% г/г)

▫️Чистая прибыль:52,2 млрд (-32,9% г/г)

▫️скор. ЧП: 61,4 млрд (-25,3% г/г)

✅ Чистая прибыль компании за вычетом эффекта от курсовых разниц и переоценки финансовых инструментов выросла на 6,5% г/г до 291 млрд рублей. При распределении 50% ЧП на дивиденды, итоговая див. доходность по текущим ценам — 12,5%.

⚠️ Операционная прибыль отдельно за 4кв 2023г выросла всего на 1,2% г/г против роста выручки на 18,7% г/г. Установленный уровень индексации тарифов не позволяет компании в полной мере компенсировать рост затрат, поэтому мы видим значительное снижение операционной рентабельности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал