целевая цена

🏦 Сбербанк. Ускорение по всем направлениям!

- 13 ноября 2025, 12:08

- |

Сбербанк сильно отчитался за октябрь и 10 месяцев 2025 года по РСБУ. Пройдемся по ключевым моментам:

— Чистые процентные доходы: 2 507,4 млрд руб (+17,5% г/г)

— Чистые комиссионные доходы: 599,4 млрд руб (-2,6% г/г)

— Чистая прибыль: 1 419,5 млрд руб (+6,9% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 10М2025 чистые процентные доходы подросли на 17,5% г/г — до 2 507,4 млрд руб. благодаря росту объема работающих активов и ускорением кредитования. Отдельно в октябре рост показателя составил 25,5% г/г. В результате чистая прибыль Сбера выросла на 6,9% г/г — до 1 419,5 млрд руб.

Динамика чистой прибыли по месяцам:

— январь: 132,9 млрд руб (+15,5% г/г)

— февраль: 134,4 млрд руб (+11,6% г/г)

— март: 137,2 млрд руб (+6,8% г/г)

— апрель: 137,8 млрд руб (+5,1% г/г)

— май: 140,6 млрд руб (+5,4% г/г)

— июнь: 143,7 млрд руб (+2,4% г/г)

— июль: 144,9 млрд руб (+2,7% г/г)

— август: 148,1 млрд руб (+3,7% г/г)

— сентябрь: 150,3 млрд руб (+6,9% г/г) — актуальный месячный рекорд.

( Читать дальше )

- комментировать

- 296

- Комментарии ( 0 )

"Что необходимо знать инвестору об Озон перед началом торгов в России?".

- 10 ноября 2025, 17:01

- |

Рады приветствовать вас, наших друзей и новичков канала

На сегодня более привлекательной компанией стал МКПАО Озон📦 потому что уже завтра ожидается возобновление торгов. Для грамотности наша команда решила подготовить подписчиков. Вчера вкратце рассказали свежие новости и планы о дивидендах. Сегодня изучим структуру и позитивные факторы, которые будут поддерживать бумагу в ближайшие недели.

1️⃣Основной состав акционеров Озона занимает АФК «Система» (31,8%) и основатель венчурного фонда LETA Capital Александр Чачава (27,7%). Дополнительно 7,6% у другие миноритариев ранее были в виде АДР. Здесь важно отметить факт, что большинство иностранных были не готовы «переезду» в Россию, поэтому покинули капитал. Так Озону будет удобней завтра начинать торги без бюрократизма.

2️⃣ Озон сегодня выложил свой отчет за III квартал 2025 г. Это важно знать любому инвестору если есть планы. Выручка выросла на +69%, таким образом компания уже превысила собственный прогноз за 2025 г. Ранее прогнозировалась 40%, а сегодня уже 43% и год не закончился. Весомый аргумент☝️

( Читать дальше )

🏦 Сбербанк. Ожидаем рекордные дивиденды

- 29 октября 2025, 13:39

- |

Вчера Сбербанк отчитался по МСФО за 9 месяцев 2025 года. Традиционно пройдемся по ключевым моментам отчета:

— Чистые процентные доходы: 2567,8 (+18,0% г/г)

— Чистые комиссионные доходы: 614,7 млрд руб (+0,5% г/г)

— Чистая прибыль: 1307,3 млрд руб (+6,5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2025 чистые процентные доходы выросли на 18% г/г — до 2567,8 млрд руб. за счёт роста доходности и объема работающих активов. Чистые комиссионные доходы в свою очередь показали минимальную динамику, прибавив всего 0,5% г/г — до 614,7 млрд руб. из-за давления высокой базы прошлого года. В результате чистая прибыль Сбера увеличилась на 6,5% г/г — до 1307,3 млрд руб.

*Отдельно в 3К2025 Сбербанк заработал 448,3 млрд руб. чистой прибыли (+9,0% г/г), что является для компании новым рекордом.

— рентабельность капитала (ROE) за 9М2025 составила 23,7%.

— отдельно в 3К2025 чистая процентная маржа увеличилась до 6,17%. с 6,09% во 2К2025.

( Читать дальше )

🚗 Европлан. Имеем первые признаки восстановления?

- 22 октября 2025, 12:07

- |

Сегодня в нашем фокусе операционные результаты за 9М2025 года, крупнейшей российской независимой автолизинговой компании Европлан. Разберем ключевые моменты отчета:

📉 По итогам 9М2025 объём нового бизнеса снизился на 62% г/г — до 70,7 млрд руб, что всё ещё обусловлено высоким уровнем процентных ставок. Общее число лизинговых сделок за всю историю компании достигло свыше 701 тыс.

Динамика объема нового бизнеса по кварталам:

1К2025 = 21,7 млрд руб (-51,7% г/г)

2К2025 = 21,7 млрд руб (-60,2% г/г)

3К2025 = 27,3 млрд руб (-54,8% г/г)

📈 Ситуация по сегментам бизнеса:

— легковой: 28 млрд руб (-57% г/г)

— коммерческий: 32 млрд руб (-65% г/г)

— самоходный: 11 млрд руб (-61% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По данным компании Газпромбанк Автолизинг и маркетингового агентства НАПИ, за первые 8 месяцев 2025 года корпоративным клиентам по договорам лизинга было передано 93,4 тыс. легковых автомобилей, что составляет 65,8% от объема продаж января-августа 2024 года. При этом разрыв с прошлогодними показателями с каждым месяцем сокращается: в июне разница год к году составляла 44,4%, в июле — 34,5%, в августе — 30,4% (отдельно в августе падение было самым минимальным за весь год).

( Читать дальше )

💊 Промомед. Рост в условиях повышенных рисков

- 09 октября 2025, 12:06

- |

Сегодня поговорим о ведущей инновационной биофармацевтической компании Промомед и её финансовых результатах по итогам первого полугодия. Традиционно, пройдемся по основным моментам отчета:

— Выручка: 12,9 млрд руб (+81,8% г/г)

— Валовая прибыль: 7,9 млрд руб (+91,5% г/г)

— EBITDA: 4,3 млрд руб (+91,1% г/г)

— Чистая прибыль: 1,4 млрд руб (против 5 млн руб. годом ранее)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 1П2025 Промомед сохранил высокие темпы роста ключевых финансовых показателей. Выручка выросла на 81,1% г/г — до 12,9 млрд руб. и опередила темпы роста фармацевтического рынка за счёт продаж препаратов базового портфеля, а также запусков новых проектов ключевого портфеля (в Эндокринологии и Онкологии). В результате EBITDA увеличилась на 91,5% г/г — до 4,3 млрд руб., также существенный эффект на положительную динамику показателя оказали высокие темпы роста продаж в самых маржинальных сегментах. В свою очередь чистая прибыль составила 1,4 млрд руб. (против 5 млн г/г).

( Читать дальше )

🏦 Ренессанс Страхование. Обзор результатов за 1П2025. Идея в силе

- 15 сентября 2025, 09:42

- |

Открываем торговую неделю обзором финансовых результатов за 1П2025, одного из ведущих цифровых игроков на страховом рынке России, а именно, компании Ренессанс Страхование.

— Суммарные премии: 92,2 млрд руб (+25,6% г/г)

— Инвестиционный портфель: 261,8 млрд руб (+11,5% с начала года)

— Чистая прибыль: 4,6 млрд руб (-14,6% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 1П2025 суммарные премии Группы Ренессанс увеличились на 25,6% г/г — до 92,2 млрд руб. Ключевым драйвером роста выступил сегмент накопительного страхования жизни (НСЖ). Ситуация по сегментам бизнеса выглядит следующим образом:

— Премии НСЖ: +99,5% г/г;

— Премии ИСЖ: -61,9% г/г;

— Премии продуктов автострахования: +0,7% г/г;

— Премии ДМС: -2,9% г/г.

*Примечательно, что другие основные сегменты бизнеса отразили ухудшение динамики, что во многом связано с негативным эффектом высоких процентных ставок и общей неблагоприятной макроэкономической картиной.

📈 В то же время инвестиционный портфель группы достиг 261,8 млрд руб, показав рост на 11,5% или 27,1 млрд руб. с начала 2025 года. При этом среднегодовая рентабельность собственного капитала (RoATE) достигла 30,3%.

( Читать дальше )

🛒Магнит. В чём причина большой распродажи?

- 03 сентября 2025, 10:23

- |

Сегодняшний в нашем фокусе финансовые результаты российского ритейлера Магнита, который отчитался за 1П2025, чем спровоцировал дальнейшую распродажу в акциях. Давайте разбираться в причинах:

— Выручка: 1 673,2 млрд руб (+14,6% г/г)

— Валовая прибыль: 371,2 млрд руб (+13,4% г/г)

— EBITDA: 85,6 млрд руб (+10,7% г/г)

— Чистая прибыль: 6,5 млрд руб (-70,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Традиционно, начнем с позитивных моментов в отчете. Выручка выросла на 14,6% г/г — до 1 673,2 млрд руб, что обусловлено ростом чистой розничной выручки отдельно по сегментам бизнеса, в частности форматам у дома «Магнит» и «ДИКСИ», а также ростом торговой площади и LFL-продаж. При этом EBITDA осталась под давлением расходов и прибавила всего 10,7% г/г — до 85,6 млрд руб.

— розничная выручка выросла на 14,7% г/г — до 1 661,8 млрд руб.

— LFL-продажи выросли на 9,8% г/г.

— торговая площадь увеличилась на 6,4% г/г и составила 11 275 тыс. кв. м.

( Читать дальше )

💊 Озон Фармацевтика. Консолидация активов завершена, впереди новые достижения

- 02 сентября 2025, 10:06

- |

На прошлой неделе Озон Фарма представила финансовые результаты по итогам 1 полугодия 2025 года. Пройдемся по ключевым моментам:

— Выручка: 13,2 млрд руб (+16% г/г)

— скор. EBITDA: 4,3 млрд руб (+7% г/г)

— Валовая прибыль: 5,7 млрд руб (+17% г/г)

— Чистая прибыль: 1,7 млрд руб (-11% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Результаты 1П2025 оказались под некоторым давлением, что в т.ч. обусловлено окончанием консолидации ключевых активов группы начиная с 2К2024: Мабскейл, Озон Медика, Атолл, Коралл, Трейдсервис, Управляющая компания — каждый из активов имеет собственные издержки.

📈 Тем не менее, выручка выросла на 16% г/г — до 13,2 млрд руб. за счёт расширения ассортимента, увеличения представленности продукции в аптечных сетях, а также увеличения доли более дорогих препаратов в структуре продаж. В результате скорректированная EBITDA увеличилась на 7% г/г — до 4,3 млрд руб.

— объём продаж вырос на 2% г/г — до 152,9 млн упаковок.

( Читать дальше )

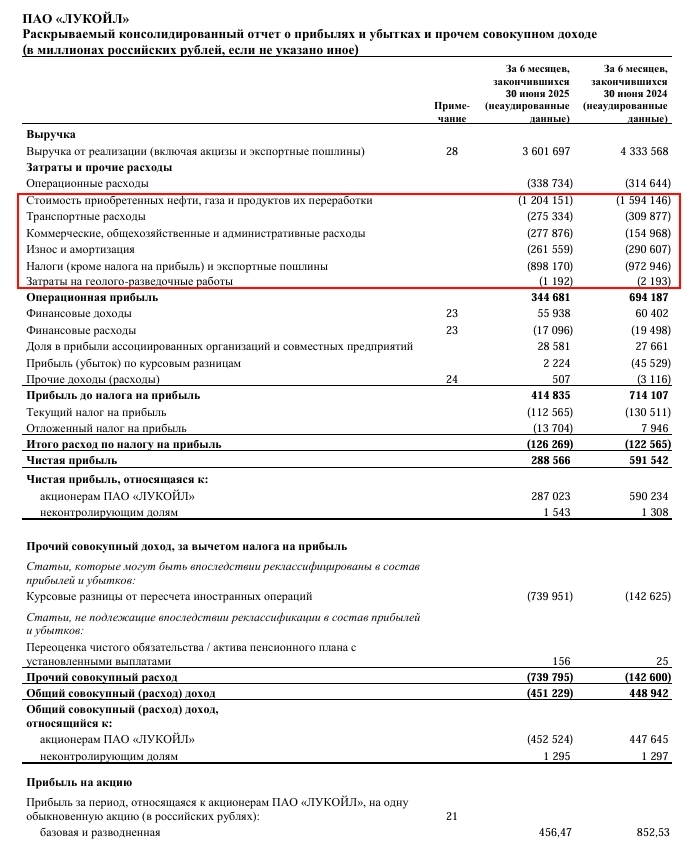

⛽️ ЛУКОЙЛ. В ожидании разворота

- 01 сентября 2025, 10:14

- |

Начинаем новую торговую неделю с обзора российского нефтяного гиганта — компании ЛУКОЙЛ. На прошлой неделе ею были опубликованы финансовые результаты по итогам 1 полугодие 2025 года. Давайте взглянем, как негативные факторы повлияли на показатели компании:

— Выручка: 3,6 трлн руб (-17% г/г)

— EBITDA: 606,2 млрд руб (-38,4% г/г)

— Операционная прибыль: 344,6 млрд руб (-50,4% г/г)

— Чистая прибыль: 288,6 млрд руб (-51,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 Крепкий рубль и снижение цен на нефть оказали ожидаемо негативный эффект на результатах компании. Выручка сократилась на 17% г/г — до 3,6 трлн руб, что привело к снижению показателя EBITDA на 38,4% г/г — до 606,2 млрд руб. При этом операционная и чистая прибыль упали в два раза — на 50,4% г/г и 51,2% г/г соответственно.

— выручка от реализации нефти и нефтепродуктов снизилась на 15,8% г/г.

— операционные расходы выросли на 7,6% г/г.

— финансовые доходы снизились на 7,4% г/г.

( Читать дальше )

🛒 X5. Обзор финансовых результатов за 2К2025. Маржа подросла

- 15 августа 2025, 09:26

- |

Завершаем торговую неделю обзором финансовых результатов за 2 квартал 2025 года, одного из ведущих продуктовых ритейлеров России — X5 Group. Напомню, что около месяца назад мы уже успели разобрать операционный отчет за аналогичный период:

— Выручка: 1,17 трлн руб (+21,6% г/г)

— Валовая прибыль: 276,8 млрд руб (+17,6% г/г)

— скор. EBITDA: 78,9 млрд руб (+7,2% г/г)

— Чистая прибыль: 29,8 млрд руб (-15,5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В 2К2025 выручка продемонстрировала хорошие темпы роста, прибавив 21,6% г/г — до 1,17 трлн руб, что обусловлено ростом торговых площадей, LFL-продаж и продаж цифровых бизнесов. В то же время валовая прибыль выросла на на 17,6% г/г и составила 276,8 млрд руб. В результате скорректированная EBITDA увеличилась на 7,2% г/г — до 78,9 млрд руб.

— продажи цифровых бизнесов выросли на 49,4% г/г — до 70,1 млрд руб (6% — доля в выручке).

— Чижик сохраняет высокие темпы роста выручки: +82,9% г/г, при росте торговой площади на 48,8% г/г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал