транспортный сектор

⛽️ Транснефть. Предсказуемо неплохо

- 10 декабря 2025, 12:37

- |

В сегодняшнем обзоре поговорим о ещё одном представителе транспортного сектора, а именно, крупнейшей в мире нефтепроводной компании и монополисте в трубопроводных поставках нефти в РФ — Транснефти. Давайте взглянем, как обстоят дела по итогам 9 месяцев 2025 года:

— Выручка: 1079 млрд руб (+1,7% г/г)

— EBITDA: 450 млрд руб (+8% г/г)

— Операционная прибыль: 270,9 млрд руб (+12,2% г/г)

— Чистая прибыль: 244,5 млрд руб (-7% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2025 выручка показала символический рост на 1,7% г/г — до 1079 млрд руб., что обусловлено восстановлением добычи нефти в рамках ОПЕК+ и ростом тарифов на транспортировку нефти. В то же время операционная прибыль подросла на 12,2% г/г — до 270,9 млрд руб. на фоне сокращения операционных расходов, что в результате также положительно сказалось на EBITDA, которая в отчетном периоде выросла на 4% г/г и составила 450 млрд руб.

*Тарифы Транснефти на транспортировку нефти в 2025 году были с 1 января суммарно увеличены на 9,9%. В 2026 году индексация должна составить 5,1%.

( Читать дальше )

- комментировать

- 311 | ★1

- Комментарии ( 0 )

🛢️ Транснефть и НМТП – Какие акции привлекательнее?

- 09 декабря 2025, 19:45

- |

📌 Сегодня предлагаю посмотреть на результаты Транснефти и НМТП и выяснить, в акциях какой компании потенциал роста выше.

1️⃣ ФИН. ПОКАЗАТЕЛИ:

• На графиках отобразил динамику выручки, прибыли и рентабельности по EBITDA за последние 3 года. За 2021 год отчёты сокращённые, поэтому сравнивать 2022 год не с чем.

• Выручка у компаний растёт почти равнозначными темпами, но прирост прибыли за последние 2 года выше у НМТП. НМТП отличается высокой рентабельностью по EBITDA – около 65-70% против 38-42% у Транснефти. За 9 месяцев 2025 года чистая прибыль НМТП выросла на 3,5% до 31,2 млрд рублей, у Транснефти прибыль наоборот снизилась на 5,6% до 232,7 млрд рублей из-за роста налога на прибыль.

• У обеих компаний отрицательный чистый долг: у Транснефти Чистый долг/EBITDA = –0,4x; у НМТП –0,6x. Также у обеих компаний нет проблем со свободным денежным потоком (FCF), но кап. затраты Транснефти держатся на уровне 20-30% от выручки, в то время как НМТП за последний год нарастил CAPEX до 30-40% от выручки.

( Читать дальше )

🚢 НМТП. Стабильно хорошо

- 09 декабря 2025, 12:20

- |

Сегодня в нашем фокусе крупнейший портовый холдинг «НМТП» и его финансовый отчет за 9 месяцев 2025 года. Традиционно, разберем ключевые моменты:

— Выручка: 56,3 млрд руб (+3,5% г/г)

— EBITDA: 41 млрд руб (+8% г/г)

— Операционная прибыль: 36,1 млрд руб (+9% г/г)

— Чистая прибыль: 31,8 млрд руб (+4,4% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Несмотря на сокращение совокупного объема перевалки нефти, выручка НМТП продемонстрировала небольшой рост на 3,5% г/г — до 56,3 млрд руб., что обусловлено повышением тарифов на перевалку нефти в размере 5,7% относительно 2024 года. В результате EBITDA увеличилась на 8% г/г — до 41 млрд руб., а чистая прибыль прибавила 4,4% и составила 31,8 млрд руб.

*Негативный эффект на динамику чистой прибыли оказал рост расходов по налогу на прибыль с 7,1 до 9,9 млрд руб., а также убыток по курсовым разницам на сумму 2,3 млрд руб.

— совокупный объем перевалки в порту Новороссийска за 9М25 сократился на 1,3% г/г — до 124 млн тонн. В порту Приморска вырос на 2,3% г/г — до 47,2 млн тонн.

( Читать дальше )

❗️❗️От совместного предприятия к полному контролю: как окончательный уход Mazda отразится на Соллерс?

- 06 ноября 2025, 14:22

- |

Вчера стало известно о том, что компания Mazda Motor потеряла право выкупить свою 50-процентную долю во Владивостокском совместном предприятии с компанией Соллерс, не воспользовавшись трёхлетней опцией обратного выкупа своих активов за один евро. После ухода с российского рынка в 2022 году японская компания не подала запросов о возврате актива, и теперь Соллерс полностью контролирует завод «Автомобильные индустриальные технологии» в Приморье, перепрофилировав его под выпуск междугородних и туристических автобусов Sollers на китайской платформе.

Mazda стала первым иностранным автопроизводителем, упустившим возможность вернуть свои активы в России по истечении опционного срока, но гипотетически не последним. Аналогичные условия обратного выкупа были заложены в соглашениях других ушедших автопроизводителей, таких как Renault, Mercedes-Benz и Hyundai, однако установленные для них периоды еще не истекли.

С точки зрения финансового учета, нереализация опциона и окончательная потеря актива бывшим иностранным партнером создают предпосылки для признания компанией Соллерс существенного разового дохода.

( Читать дальше )

✈️ Аэрофлот. Временный боковик

- 06 октября 2025, 11:03

- |

Друзья, открываем новую торговую неделю обзором финансовых результатов за 1 полугодие 2025 года крупнейшей российской авиационной компании Аэрофлот. Традиционно, пройдемся по ключевым моментам отчета:

— Выручка: 414,7 млрд руб (+10%)

— скорр. EBITDA: 82,7 млрд руб (-29,4% г/г)

— Чистая прибыль: 74,3 млрд руб (+75,7%)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В первом полугодии выручка прибавила 10% г/г — до 414,7 млрд руб., что обусловлено ростом выручки от грузовых/пассажирских перевозок, ростом пассажиропотока, а также ростом доходных ставок во всех сегментах. В то же время на фоне положительной курсовой переоценки и эффекта от страхового урегулирования с иностранными арендодателями чистая прибыль группы увеличилась на 75,7% г/г — до 74,3 млрд руб.

*скорректированная ЧП за 1П2025 составила 4,3 млрд руб. (-84% г/г).

— доходная ставка в международном сегменте составила 6,2%. во внутреннем — 5,01%.

— пассажиропоток в 1П2025 вырос на 2% г/г — до 25 922 млн. чел.

( Читать дальше )

🚢 ДВМП. Стоит ли брать акции на снижении?

- 03 октября 2025, 10:11

- |

Завершаем торговую неделю материалом о Дальневосточном морском пароходстве (ДВМП) и его финансовых результатам за 1 полугодие 2025 года. Традиционно, пройдемся по ключевым момента:

— Выручка: 87,7 млрд руб (+12% г/г)

— EBITDA: 19,8 млрд руб (+9% г/г)

— Чистая прибыль: 709 млн руб (-60% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В 1П2025 выручка выросла на 12% г/г — до 87,7 млрд руб. за счёт роста доходов от транспортных услуг (железнодорожного дивизиона). В результате EBITDA прибавила 9% г/г — до 19,8 млрд руб.

— с 1 декабря 2024 года грузовые ж/д тарифы были повышены на 13,8%. С 1 декабря 2025 они вырастут ещё на 10%.

— с начала 2025 года порты Дальневосточного бассейна показали рост на 4,2% — до 164 млн тонн.

— операционная прибыль, скорректированная на восстановление и обесценение активов увеличилась на 44,4% г/г — до 11,9 млрд руб.

📈 Операционные результаты по сегментам:

— интермодальные перевозки: +10% г/г

— международные перевозки: +6% г/г

( Читать дальше )

🚚 Транспортный сектор – Подробный обзор 1 полугодия

- 01 октября 2025, 20:03

- |

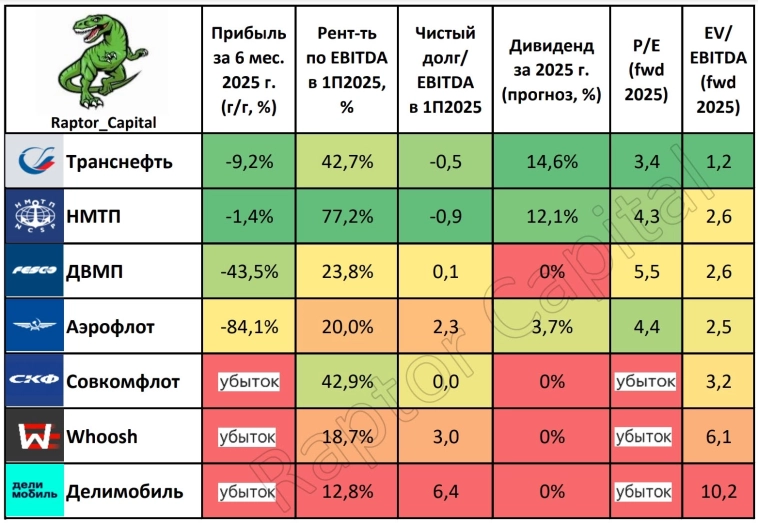

📌 Продолжаем обзор секторов компаний Мосбиржи, и сегодня взглянем на транспортный сектор. Напомню, ранее я делал обзоры нефтегазового сектора, банков, IT-компаний, ритейлеров, золотодобытчиков, удобрений, металлургов и застройщиков.

❓ СИТУАЦИЯ В СЕКТОРЕ:

• Один из самых разношёрстных секторов, поскольку транспорт может перевозить как людей по асфальту, так и нефть по трубам или через моря. По этой причине не совсем корректно сравнивать компании между собой, но вполне можно сделать отдельные выводы и выявить лидеров.

• По итогам 1 полугодия компании разделились на два лагеря: для одних проблемой стал крепкий рубль, для других – высокая ключевая ставка. Первые потеряли прибыль из-за курсовых разниц, вторые нарастили долговую нагрузку и оказались в зоне убытка.

1️⃣ ПРИБЫЛЬ В 1П2025 г.:

• Уже пятый по счёту сектор, в котором прибыль упала у всех компаний. Причины падения прибыли разные: персональное повышение налога на прибыль у Транснефти (–9,2% год к году); курсовые разницы у НМТП (–1,4%), ДВМП (–43,5%) и Аэрофлота (–84,1%).

( Читать дальше )

❗️❗Кого из транспортного сектора стоит включить дивидендный портфель?

- 25 июля 2025, 20:13

- |

На сегодняшний день транспортный сектор нельзя назвать перспективным — для включения в дивидендный портфель сейчас в нем можно выбрать лишь 1-2 компании. Еще недавно этот сектор обгонял рынок — инвесторы рассчитывали, что мирные инициативы снимут санкции и дадут импульс транспортному бизнесу. Однако надежды не оправдались, и теперь акции ДВМП, Совкомфлота и Аэрофлота стремительно теряют в цене.

Если говорить про клубные портфели, то в дивидендном портфеле из того, что хотя бы условно можно отнести к транспортному сектору, у нас Транснефть, и то это дискуссионный вопрос в плане того, относить ли ее к транспортному сектору или к нефтегазу. Ее бизнес не привязан к нефтяным котировкам, а внушительная кубышка на счетах позволяет спокойно платить по обязательствам и наращивать инвестиционную программу. Да и дивиденды она платит самые щедрые в секторе.

Остальные компании транспортного сектора в клубном дивидендном портфеле мы не держим. Аэрофлот не подходит по критериям стабильности дивидендов, так как они только в этом году вернулись к выплате после длительной дивидендной паузы.

( Читать дальше )

🚢 НМТП. Неплохое начало года

- 24 июня 2025, 10:42

- |

Сегодняшний материал посвящен крупнейшему портовому холдингу «НМТП» и его неожиданному отчету за 1 квартал 2025 года. Традиционно, компания отчитывалась по МСФО дважды в год, однако решила прервать старую тенденцию. Что ж, пройдемся по ключевым моментам:

— Выручка: 19,8 млрд руб (на уровне 1К2024)

— EBITDA: 16 млрд руб (+14,7% г/г)

— Операционная прибыль: 14,5 млрд руб (+19,2% г/г)

— Чистая прибыль: 10,4 млрд руб (-4,6% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Индексация тарифов (на 5,7% нефть / 23,5% сухогрузы) помогла НМТП нивелировать падение грузооборота в портах и сохранить выручку на уровне прошлого года — 19,8 млрд руб. В то же время компания продолжила работу над снижением расходов, что в результате положительно отразилось на операционной прибыли и EBITDA, которые прибавили 19,2% г/г — до 14,5 млрд руб. и 14,7% г/г — до 16 млрд руб. соответственно.

— перевалка в Новороссийске в 1К2025 снизилась на 8,7% г/г. В Приморске на 2,6% г/г.

( Читать дальше )

⛽️ Транснефть. Хорошая дивидендная фишка!

- 10 июня 2025, 10:44

- |

Друзья, наш сегодняшний материал посвящен крупнейшей в мире нефтепроводной компании, монополисту в трубопроводных поставках нефти в РФ — Транснефти. Для начала рассмотрим финансовые результаты за 1К2025, а затем разберемся, интересен ли данный инвестиционный кейс после повышения налога на прибыль с 2025 года:

— Выручка: 361,6 млрд руб (-2% г/г)

— EBITDA: 158,6 млрд руб (-0,8% г/г)

— Операционная прибыль: 99,1 млрд руб (-3,1% г/г)

— Чистая прибыль: 84,2 млрд руб (-14,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 В 1К2025 финансовые показатели Транснефти оказались под давлением различных факторов, продемонстрировав пусть и не большую, но всё же, отрицательную динамику. Выручка сократилась на 2% г/г — до 361,6 млрд руб. на фоне ограничения добычи нефти ОПЕК+. В свою очередь EBITDA показала минимальное снижение на 0,8% г/г — до 158,6 млрд руб, а операционная прибыль на 3,1% г/г — до 99,1 млрд руб. При этом чистая прибыль снизилась на 14,2% г/г — до 84,2 млрд руб, что обусловлено ростом налога на прибыль практически вдвое.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал