отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

АФК Система - а есть ли апсайды?

- 17 декабря 2020, 20:02

- |

После внушительно роста на 150% с мартовских минимумов, акции ушли в коррекцию, которая забрала уже больше 20% капитализации. На этом фоне будет интересно рассмотреть Систему через призму отчета за третий квартал 2020 года и тех драйверов, которые гнали котировки к новым вершинам.

Консолидированная выручка в 3 квартале выросла на 9,6% до 184,9 млрд рублей. Рост произошел в основном за счет сильных результатов МТС, Segezha Group, агрохолдинга «Степь» и Медси. К слову, Segezha и Степь нарастили выручку на 38% и 48% соответственно. У компании есть четко формализованные планы по выводу Segezha Group на IPO. После успешного Ozon, эти планы представляются мне вполне реализуемыми.

Драйвером роста капитализации Системы в последние месяцы стало размещение на бирже Ozon. Однако, сам ритейлер не вносит столь существенный вклад в финансовые результаты материнской компании. В недавнем разборе Ozon, я указывал, что несмотря на рост выручки, у маркетплейса есть проблемы с маржинальностью и рентабельностью деятельности. Чистый убыток за 9 месяцев 2020 года составил 12,9 млрд рублей, оставшись на уровне прошлого года.

( Читать дальше )

- комментировать

- 2.7К | ★1

- Комментарии ( 5 )

Аэрофлот - Победа над всеми

- 09 декабря 2020, 17:12

- |

Каждый подписчик моего блога знает, как я скептически отношусь к Аэрофлоту. Этот скепсис к бизнесу компании помог мне сэкономить много денег, не дав купить акции ни в 2020 году, ни в 2017-ом. Взяв в руки отчет за 9 месяцев текущего года, я набрался смелости взглянуть другими глазами на российского авиаперевозчика. Что из этого вышло, узнаете далее.

Отчетный период не стал для авиаотрасли исключением. Пострадали все сегменты бизнеса. Пандемия наложила отпечаток на результаты деятельности, и исправить ситуацию компания сможет лишь в 2021 году. Даже 4 квартал этого года не принесет передышки. Все это понятно и скорее всего заложено в котировки. Наша задача найти в отчете малейший намек на улучшение ситуации.

За 3 квартал 2020 года Аэрофлот снизил выручку на 60,1% до 84,9 млрд рублей. По сравнению с карантинными кварталами намного лучше, но все еще очень слабо. Международные перелеты сильно ограничены. Восстанавливается только внутренний рынок. По сравнению со вторым кварталом динамика выручки позитивная. Как заявил Андрей Чиханчин, зам гендира Аэрофлота:

( Читать дальше )

ФСК - стабильность во всем

- 08 декабря 2020, 09:35

- |

Когда в руки берешь отчет по МСФО компании ФСК ЕЭС, сразу становится понятно — компания настолько стабильна, что этот самый отчет можно отложить и забыть про него. Иногда кажется, что единственным драйвером роста для котировок могут служить дивиденды и новости по Россетям. Но давайте одним глазком посмотрим на показатели.

Выручка от основной деятельности за 3 квартал 2020 года выросла на 5% до 61,4 млрд рублей. Увеличение произошло благодаря росту выручки по услугам за технологическое присоединение на 84%. Основной сегмент бизнеса — передача электроэнергии немного припала, что характерно всем энергетическим компаниям. За 9 месяцев выручка выросла всего на 1,6%.

Операционные расходы в отчетном периоде прибавили почти 7% из-за увеличения амортизации основных средств и услуг субподрядчиков. Но это не повлияло практически на чистую прибыль, которая увеличилась на 6,4% до 21 млрд рублей год к году. За 9 месяцев динамика чуть хуже. Скорректированная на доход от обмена активов с АО «ДВЭУК» чистая прибыль упала на 0,8%. В показателях все стабильно, с небольшой коррекцией в сторону понижения.

В мае 2020 года компания выплатила итоговые дивиденды в размере 0,00949 рублей на одну акцию, что дало доходность в 4,9%. С учетом ранее выплаченных, акционеры компании ФСК получили за 2019 год 9% доходности. В прошлые периоды выплаты также оставались в пределах 8%, что закрепляет за бумагами ФСК статус «квазиоблигаций».

Регулярные дивидендные выплаты выше уровня рынка, стабильные финансовые показатели и низкая долговая нагрузка, делают ФСК отличной инвестицией. Что же не дает акциям расти? Почему котировки уже 4 года не могут далеко отойти от отметки в 20 копеек? А это нужно задать вопрос главному мажоритарию — Россетям, которые не только владеют огромной долей в ФСК, но и забрали полномочия единоличного исполнительного органа. Токсичная структура может в любой момент негативно повлиять на будущую стратегию ФСК.

Пока этого не случилось, я удерживаю акции компании в надежде получить дивиденды в дальнейшем и без планов на рост капитализации. Собственно, ей и расти некуда, так как апсайдов совершенно не вижу. А с Россетями во главе, на ближайшем горизонте их точно не появится.

*Не является индивидуальной инвестиционной рекомендацией.

Мой Telegram-канал — ИнвестТема

( Читать дальше )

Газпромнефть - несгибаемый нефтяник

- 03 декабря 2020, 18:46

- |

Компании нефтегазового сектора понемногу оживают. Это касается и Газпромнефти, которая сохраняет устойчивость даже в тяжелые, кризисные периоды. Достигнув своих мартовских минимумов котировки компании показали восходящую динамику, в который раз подтверждая мою уверенность в будущих перспективах.

За третий квартал компании удалось нарастить выручку по сравнению со вторым кварталом на 34,8%. За 9 месяцев все же выручка стагнирует. Сократилась на 22,5% до 1,5 трлн рублей. Негативно повлияли на выручку низкие цены на нефть и нефтепродукты и сокращающийся спрос на энергоносители в первом полугодии.

Операционные расходы продолжили сокращаться в отчетном периоде. За 9 месяцев они снизились на 9,3% до 1,4 трлн рублей. Убыток от курсовых разниц в 29,8 млрд рублей в третьем и 41,2 млрд рублей за 9 месяцев еще больше сократили чистую прибыль. А вот отложенные налоговые обязательства позитивно повлияли на результаты. В итоге, чистую прибыль компании удалось удержать на положительной территории. За 3 квартал она сократилась в 5 раз до 30 млрд рублей, а за 9 месяцев в 10 раз до 37 млрд рублей.

( Читать дальше )

АФК Система – Отчет мсфо 9 мес 2020г

- 03 декабря 2020, 12:20

- |

АФК Система – рсбу/ мсфо

9 650 000 000 обыкновенных акций

Free-float 21,2%

sistema.ru/investors-and-shareholders

Капитализация на 03.12.2020г: 287,570 млрд руб

Общий долг на 31.12.2017г: 248,092 млрд руб/ мсфо 1,014.83 трлн руб

Общий долг на 31.12.2018г: 249,807 млрд руб/ мсфо 1,395.55 трлн руб

Общий долг на 31.12.2019г: 211,664 млрд руб/ мсфо 1,197.80 трлн руб

Общий долг на 30.09.2020г: ___________ млрд руб/ мсфо 1,303.31 трлн руб

Выручка 9 мес 2019г: 34,318 млрд руб/ мсфо 473,457 млрд руб

Выручка 2019г: 44,948 млрд руб/ мсфо 656,861 млрд руб

Выручка 1 кв 2020г: 2,504 млрд руб/ мсфо 158,885 млрд руб

Выручка 6 мес 2020г: 16,278 млрд руб/ мсфо 313,370 млрд руб

Выручка 9 мес 2020г: ______ млрд руб/ мсфо 498,260 млрд руб

Прибыль 1 кв 2019г: 15,575 млрд руб/ Прибыль мсфо 25,274 млрд руб

Прибыль 6 мес 2019г: 61,917 млрд руб/ Прибыль мсфо 39,817 млрд руб

Прибыль 9 мес 2019г: 51,225 млрд руб/ Прибыль мсфо 47,280 млрд руб

Прибыль 2019г: 79,090 млрд руб/ Прибыль мсфо 57,608 млрд руб

Убыток 1 кв 2020г: 14,142 млрд руб/ Убыток мсфо 1,477 млрд руб

Прибыль 6 мес 2020г: 10,506 млрд руб/ Прибыль мсфо 4,911 млрд руб

Прибыль 9 мес 2020г: _____ млрд руб/ Прибыль мсфо 16,415 млрд руб

sistema.ru/investors-and-shareholders/financial

sistema.ru/investors-and-shareholders/disclosure/quarterreports

СИБУР Холдинг – Убыток мсфо 9 мес 2020г: 24,610 млрд руб против прибыли 103,156 млрд руб г/г

- 01 декабря 2020, 11:41

- |

СИБУР Холдинг – рсбу/мсфо

Общий долг 31.12.2017г: 358,984 млрд руб/ мсфо 626,688 млрд руб

Общий долг 31.12.2018г: 359,721 млрд руб/ мсфо 718,182 млрд руб

Общий долг 31.12.2019г: 377,379 млрд руб/ мсфо 822,435 млрд руб

Общий долг на 30.09.2020г: 509,044 млрд руб/ мсфо 964,113 млрд руб

Выручка 2017г: 373,706 млрд руб/ мсфо 454,619 млрд руб

Выручка 9 мес 2018г: 339,689 млрд руб/ мсфо 414,016 млрд руб

Выручка 2018г: 486,062 млрд руб/ мсфо 568,647 млрд руб

Выручка 9 мес 2019г: 349,799 млрд руб/ мсфо 395,360 млрд руб

Выручка 2019г: 462,950 млрд руб/ мсфо 531,306 млрд руб

Выручка 1 кв 2020г: 95,038 млрд руб/ мсфо 120,671 млрд руб

Выручка 6 мес 2020г: 187,369 млрд руб/ мсфо 253,316 млрд руб

Выручка 9 мес 2020г: 304,333 млрд руб/ мсфо 369,332 млрд руб

Прибыль 9 мес 2017г: 78,210 млрд руб/ Прибыль мсфо 92,872 млрд руб

Прибыль 2017г: 94,133 млрд руб/ Прибыль мсфо 120,246 млрд руб

Прибыль 9 мес 2018г: 79, 991 млрд руб/ Прибыль мсфо 82,890 млрд руб

Прибыль 2018г: 108,440 млрд руб/ Прибыль мсфо 110,760 млрд руб

( Читать дальше )

Лукойл - разбираем отчет за 3 квартал и считаем дивиденды

- 30 ноября 2020, 17:39

- |

После значительного удара медведей по всем компаниям нефтегазовой отрасли, ноябрь подарил некое оживление. Лукойлу удалось вернуть к себе внимание инвесторов и котировки продемонстрировали опережающий рост. Едва коснувшись уровня в 4000 рублей инвесторы, вместе с руководством начали скупать акции, что привело к росту выше 5000 рублей. А вот как закончился 3 квартал для финансовых показателей компании, узнаем далее.

В 3 квартале компании удалось показать выручку в 1,5 трлн рублей, что на 47,7% больше показателей второго квартала. На лицо улучшение конъюнктуры рынка. Однако, по сравнению с 2019 годов мы увидели падение на 25,4%. За девять месяцев вообще, падение реализации упало на 30,7%. Причинами для столь слабой динамики по-прежнему являются низкие цены на нефть и нефтепродукты, а также сокращение объемов розничной реализации нефтепродуктов.

Операционные расходы за отчетный период незначительно снизились. Но и стоимость переработки, за счет низких цен на нефть также снизилась почти на 34%. Убыток от курсовых разниц в третьем квартале усилил давление. Минус 27 млрд рублей ушло из чистой прибыли, которая по итогам 3 квартала снизилась на 73,4% до 50,9 млрд рублей. За 9 месяцев показатель итого хуже, компания получила убыток в 13,3 млрд рублей, против прибыли годом ранее.

Помимо внешних проблем на компанию обрушился удар оттуда, откуда не ждали. Новые налоги на сверхнизкую нефть напрямую затрагивают не только Татнефть, но и Лукойл, у которого есть достаточное количество месторождений попадающих под налоговую базу. Пока негативного эффекта на показателях мы не увидели, но в дальнейшем будут давить на рентабельность бизнеса.

💰На сегодняшний день руководство компании одобрило выплату дивидендов в размере 46 рублей на одну акцию, что соответствует скромным 0,9%. За девять месяцев всего заработано 137 рублей на дивиденды. Как я вышел на эту сумму, вы можете посмотреть из моей статьи

( Читать дальше )

Русагро - мне нравилась всегда

- 24 ноября 2020, 20:52

- |

Русагро одна из немногих компаний на рынке России, которая считается компанией роста. Практически все сегменты бизнеса прирастают двузначными темпами. Растет не только выручка, но и прибыль. В 2019 году негативное влияние оказала переоценка био-активов. В 2020 году этой статьи расходов уже нет. Давайте взглянем на финансовые показатели за 9 месяцев текущего года.

Самая оперативная информация в моем Telegram «ИнвестТема». Подписывайтесь, нас почти 19 тысяч.

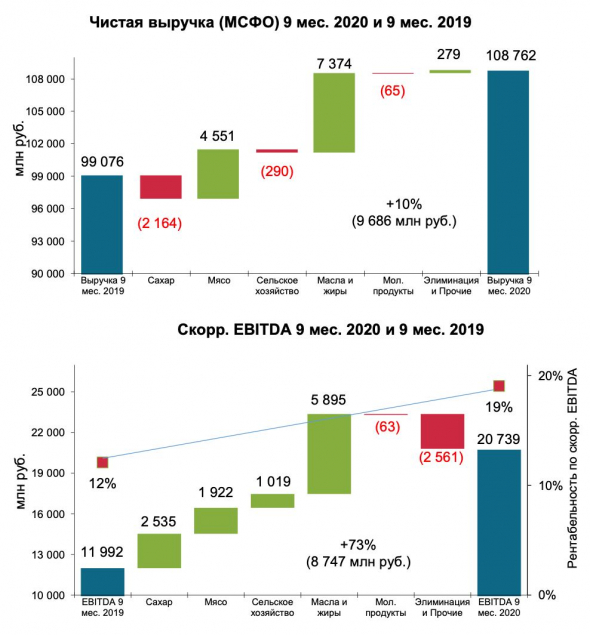

Выручка компании выросла на 10% до 108 млрд рублей по сравнению с показателями 2019 года. Основным драйвером служил рост цен реализации продукции и объемов продаж практически во всех сегментах. Единственную стагнацию можно проследить в Сахарном сегменте. Но не стоит спешить с выводами, так как объемы продаж были перенесены на будущие периоды из-за ожидания руководством будущего роста цен. Мясной сегмент показал существенный прирост показателей благодаря расширению производства в Тамбовской области.

В отсутствии отрицательной переоценки бив-активов и умеренного роста операционных расходов компании удалось значительно увеличить чистую прибыль. За период в 9 месяцев Русагро нарастила чистую прибыль на 239% до 19 млрд рублей.

Русагро также удалось в отчетном периоде сократить чистый долг. Как итог, netDebt/EBITDA сократилась на 1,3 б.п. до 1,9x, что является неплохим результатом. Еще в сентябре руководство одобрило выплату промежуточных дивидендов в размере $0,19 на одну GDR. Даже несмотря на маленький размер промежуточных дивидендов, по итогам года доходность превысит 5%.

Русагро мне нравилась всегда. Повсеместное присутствие компании в моем регионе только усиливает мое позитивное отношение к будущему компании. Рост доходов продолжится в будущем. Динамика показателей потихоньку меняет отношение частных инвесторов, которые приступают к покупке активов. С мартовских минимумов акции прибавляют больше 75%. С текущих уровней добирать акции я бы не стал, но в портфеле для акций сельхоз компании отведено почетное место с целями намного превышающими текущие значения.

*Не является индивидуальной инвестиционной рекомендацией.

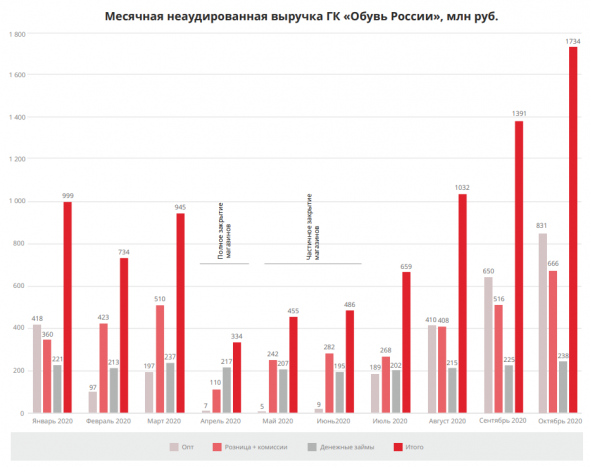

Обувь России: В октябре выручка компании превысила аналогичные показатели 2019 года и составила более 1,7 млрд рублей

- 24 ноября 2020, 10:31

- |

В октябре выручка «Обувь России» превысила аналогичные показатели 2019 года и составила более 1,7 млрд рублей

Неаудированная выручка октября выросла на 6% по сравнению с выручкой аналогичного месяца 2019 года и составила 1 734 млн руб. Таким образом, компания впервые после снятия ограничительных мер не только достигла, но и превысила докризисные показатели месячной выручки. Такой рост стал результатом реализации обновленной бизнес-модели компании, в основе которой лежит развитие офлайн/онлайн-маркетплейса, интеграция в логистическую инфраструктуру рынка интернет-торговли и развитие финансовых сервисов для покупателей. По сравнению с сентябрем 2020 года выручка увеличилась на 25%.

В октябре выручка по проекту «Продаем» (реализация товаров партнеров по модели маркетплейса в розничной сети и на онлайн-площадке westfalika.ru) выросла на 15% по сравнению с сентябрем 2020 года и составила 164 млн руб. (25 % от розничных продаж). Число партнеров платформы на конец октября превысило 650 компаний. В целом за 10 месяцев 2020 года компания реализовала более 1,5 млн партнерских товаров. В октябре 2020 года Группа запустила обновленное мобильное приложение Westfalika, что даст рост конверсии с мобильного трафика, а значит, увеличение продаж маркетплейса, и положительно повлияет на лояльность целевой аудитории, поскольку ускорит процесс выбора товаров и оформления заказа.

Пресс-релиз компании: www.obuvrus.ru/press_center/press_releases/46766/

Тинькофф - возвращаемся к покупкам

- 23 ноября 2020, 21:18

- |

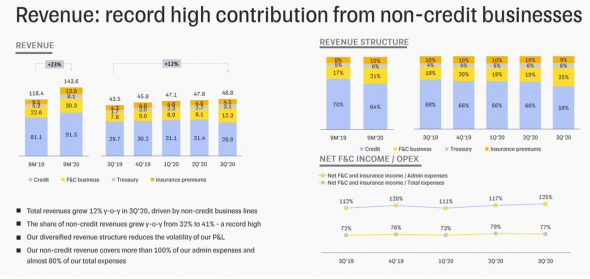

Говоря о Тинькофф банке, нужно признать, что он стал третьим банком в России по количеству активных клиентов. Если 3 года назад к Тинькофф относились снисходительно, а частные клиенты с недоверием, то в 2020 году банк встал в один ряд с крупнейшими бизнесами страны. Так ли все хорошо, давайте узнаем на страницах отчета за 9 месяцев 2020 года по МСФО.

Чистые процентные доходы банка продолжают расти. Третий квартал показал скромный рост в 4,3% до 24,4 млрд рублей. За 9 месяцев динамика сильнее, плюс 19,3% или 76,2 млрд рублей. В 3 квартале можно заметить снижение динамики ЧПД. Вызвано это возобновлением роста кредитования низкодоходных кредитных продуктов, включая автокредиты и жилищный фонд.

Самая оперативная информация в моем Telegram «ИнвестТема». Подписывайтесь, нас почти 19 тысяч.

В сегменте комиссионных доходов динамика более впечатляющая. За 3 квартал Банк получил доход в размере 13 млрд рублей, что на 38,3% больше, чем в 2019 году. А за 9 месяцев рост составил 30% до 33,4 млрд рублей. Такой поступательный рост был достигнут благодаря постоянному притоку новых клиентов и развитию Тинькофф Инвестиции, количество клиентов которого достигло 2,4 млн. К слову, я тоже себя отношу к этим довольным клиентам.

Что касается злополучных резервов, Тинькофф, как и другие крупные банки, продолжает их формировывать. В 3 квартале Банк направил в резервы 6,7 млрд рублей. За 9 месяцев эта сумма уже составила 35 млрд рублей. В 3 квартале операционные расходы увеличились на 25% по сравнению с аналогичным периодом прошлого года до 14,3 млрд руб. Такая динамика была вызвана ростом кредитного портфеля и активному инвестированию в другие направления деятельности банка.

Рост операционных расходов и отчисления в резерв не помешали банку показать чистую прибыль за 3 квартал в размере 12,6 млрд рублей, что выше 2019 года на 30%. За 9 месяцев рос 27% или 31,9 млрд рублей чистой прибыли.

💡Отличный показатель хорошего банка даже в тяжелые для экономики времена. Такие результаты за период позволили руководству рекомендовать дивиденды в размере $0,25 на одну ГДР/акцию и повысить прогноз на 2020 финансовый год по прибыли до 42 млрд рублей.

Резюмируя результаты Тинькофф банка хочется добавить, что вызванная кризисными явлениями активность частных клиентов в области банковских и брокерских решений, поддерживает показатели всех банков. Но тут нужно смотреть за динамикой. А вот как раз она у Тинькофф самая высокая. В 3 квартале чуть замедлилась, но это не помешает банку завершить год на позитивной ноте. Вновь возвращаю бумаги компании в свой вотчлист, после их исключения на фоне срыва сделки с Яндексом.

*Не является индивидуальной инвестиционной рекомендацией.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал