лукойл

Дивидендная доходность Лукойла может составить 8,3% за 2019 год - Атон

- 13 декабря 2019, 11:08

- |

Поправки к дивидендной политике основаны на принципах, объявленных ранее. ЛУКОЙЛ намерен выплачивать в качестве дивидендов не менее 100% скорректированного свободного денежного потока (чистые денежные средства, полученные от операционной деятельности, скорректированные на капзатраты, уплаченные проценты, погашение лизинговых обязательств и расходы на выкуп). Выплаты будут производиться раз в полгода на базе консолидированных финансовых результатов за 6М, а DPS будет округляться до целого в российских рублях. Напомним, что предыдущая политика предполагала выплату не менее 25% чистой прибыли по МСФО в качестве дивидендов.

Совет директоров утвердил ранее объявленные поправки к дивидендной политике, которые отдают приоритет выплате дивидендов перед выкупом акций. Мы считаем эту новость нейтральной, однако отмечаем, что текущая политика предполагает значительный потенциал роста дивидендов по сравнению с суммой, выплаченной в прошлом году (по нашим оценкам, дивидендная доходность за 12М может достичь 8.3%).Атон

- комментировать

- Комментарии ( 0 )

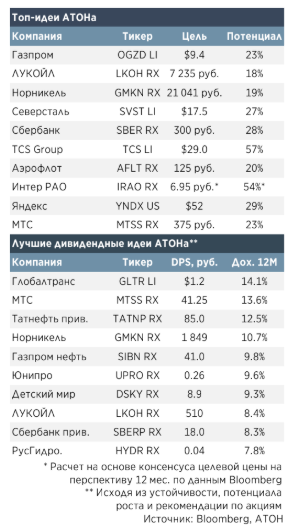

Стратегия 2020: российский рынок по-прежнему очень привлекателен - Атон

- 12 декабря 2019, 21:01

- |

Инвестиционные идеи: предпочтение стоимостным акциям вместо историй роста

Мы ожидаем, что «голубые фишки» продолжат ралли в 2020, и потому отдаем предпочтение Газпрому,

( Читать дальше )

Лукойл - совет директоров одобрил новую дивидендную политику

- 12 декабря 2019, 16:13

- |

общая сумма дивидендов по размещенным акциям Компании за вычетом акций, принадлежащих организациям Группы «ЛУКОЙЛ», составляет не менее 100% от скорректированного свободного денежного потока Компании;

скорректированный свободный денежный поток рассчитывается по данным консолидированной финансовой отчетности ПАО «ЛУКОЙЛ», подготовленной в соответствии с МСФО, и определяется как чистые денежные средства, полученные от операционной деятельности, за вычетом капитальных затрат, уплаченных процентов, погашения обязательств по аренде, а также расходов на приобретение акций ПАО «ЛУКОЙЛ»;

( Читать дальше )

Рынок верит в перенос торговых пошлин, а может даже и отмену их части - Invest Heroes

- 12 декабря 2019, 16:08

- |

Ожидание СД «Газпрома» — интрига дня: ранее акции «Газпрома» не росли, после того как прошла информация о росте коэффициента дивидендных выплат планками 30-40-50%. Теперь, похоже, в рынке есть надежда на то, что выплаты окажутся лучше. Пока не думаю, что она оправдается.

Что же мы думаем про позитив?

Причина позитива — то, что рынок верит в перенос торговых пошлин, а может даже и отмену их части (об этом вчера писал Goldman). В этой связи, в понедельник мы видим 2 расклада — первый (взрывной рост) это отмена части тарифов и второй (take profit в США) это перенос тарифов на 1-3 мес. для финализации условий Фазы 1.

Важно не забыть как-то прикрыть позиции в золоте, например через шорт золота против акций золотодобытчиков

Акции РФ на позитиве пойдут на новую вершину, им есть куда расти, да и christmas rally располагает

( Читать дальше )

Доходность на инвестированный капитал Лукойла составит примерно 13% - Альфа-Банк

- 12 декабря 2019, 15:27

- |

Мы отмечаем взвешенную дивидендную политику компании, жесткий контроль над затратами и очень консервативный баланс. Хотя акции компании не являются особенно дешевыми (наша РЦ предусматривает коэффициент EV/EBITDA 2020П и 2021П 4,3x, что примерно соответствует средним мультипликаторам по отрасли), мы считаем, что соотношение риска к доходу пока еще привлекательно: на наш взгляд, доходность на инвестированный капитал «ЛУКОЙЛа» составит примерно 13% в среднесрочной перспективе (против примерно 10% в 2014-2018 гг.) на фоне улучшения рентабельности примерно на 1 п. п. и контроля размером инвестированного капитала в абсолютном выражении. При этом мы также отмечаем отсутствие возможностей по органическому росту в России. Акции «ЛУКОЙЛа» – наша предпочтительная защитная инвестиция в секторе.Корыцко Антон

«Альфа-Банк»

( Читать дальше )

Купил снова дорого!

- 11 декабря 2019, 11:34

- |

Смотрим скрин:

Ваш все тот же самый,

S.Hamster

Новости компаний — обзоры прессы перед открытием рынка

- 11 декабря 2019, 09:11

- |

Прибыль Сбербанка не дотянет до 1 трлн рублей в 2020 году. Такой ориентир давал банк в стратегии

«Наша цель прибыльности – порядка 1 трлн руб. в 2020 г.», – рассказывал предправления Сбербанка Герман Греф два года назад, представляя стратегию до конца 2020 г. Спустя месяц Греф сообщил об этих планах премьер-министру Дмитрию Медведеву. Рынок, однако, воспринял это буквально: аналитики, с которыми разговаривали «Ведомости», рассуждали про триллионный прогноз. Вряд ли банк возьмет эту высоту уже в следующем году, сомневаются они.

https://www.vedomosti.ru/finance/articles/2019/12/10/818369-sberbank-vipolnit

НОВАТЭК будет сжижать на свои. Проектное финансирование «Арктик СПГ-2» может составить только $8 млрд

( Читать дальше )

Лукойл - планы компании по ГРР. Затраты в 2020 году вырастут в 1,5 раза

- 10 декабря 2019, 15:10

- |

вице-президент компании по ГРР и разработке Илья Мандрик:

«В этом году в денежном выражении затраты будут выше на 5%, чем в 2018 году. А на следующий год они в 1,5 раза выше (по отношению к 2019 году — ред.)»

Рост затрат на ГРР в 2020 году связан с бурением двух сложных морских скважин на Каспии — на месторождениях «Хазри» и «Титонская» и с планами бурения на шельфе Мексики.

источникЛукойл сможет существенно нарастить добычу нефти в среднесрочной перспективе после снятия ограничений ОПЕК+

Лукойл намерен пробурить первую скважину на блоке Женис на Казахстанском шельфе Каспия в 2021 году

вице-президент компании по геологоразведке и разработке Илья Мандрик:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал