контрол-лизинг

Сделки в портфеле ВДО. Увеличение КОНТРОЛ лизинга, сокращение Эталона

- 01 сентября 2023, 09:49

- |

Позиция КОНТРОЛ лизинг (ruBB+, YTM 17,5%) в портфеле PRObonds ВДО сегодня увеличивается с 2,5% до 3% от активов. Покупка на первичном размещении.

Параллельно сокращается Эталон Финанс, с 3,5% до 2,9% от активов, по 0,2% за сессию, начиная с сегодняшней, на вторичных торгах.

Состав портфеля на 28 августа — здесь: t.me/probonds/10135

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт- комментировать

- Комментарии ( 0 )

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 01 сентября 2023, 08:54

- |

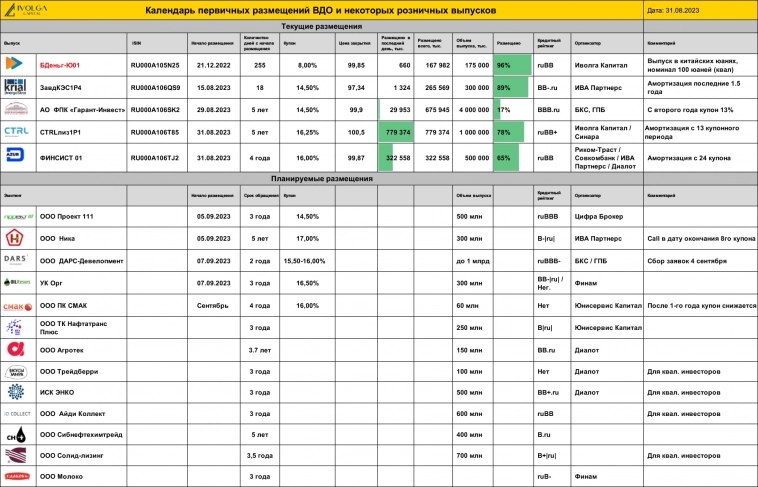

Дебютный выпуск облигаций ООО КОНТРОЛ Лизинг (ruBB+, 1 млрд руб, 16-16,5%) размещен на 78%

👉 Интервью с топ-менеджментом ООО КОНТРОЛ Лизинг

👉 Презентация выпуска и компании ООО КОНТРОЛ Лизинг

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 96%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтОблигации КОНТРОЛ лизинг (BB+, YTM 17,5%) добавляются в портфель PRObonds ВДО

- 31 августа 2023, 12:47

- |

Облигации КОНТРОЛ лизинг добавляются в портфель PRObonds ВДО на 2,5% от активов. Покупка на первичном размещении сегодня.

С доходностью 17,5% при рейтинге BB+ в нашем портфеле бумаг, кроме КОНТРОЛа, на данный момент нет.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтCTRL, Azur и М.Видео

- 31 августа 2023, 09:31

- |

Сегодня сбор заявок по двум выпускам лизинговых компаний: Azur (Финансовые системы) и CTRL (Контрол Лизинг). На Альфе замечен один, а на ВТБ другой выпуски.

Презентации прикрепляю в телеге, предлагаю в комментариях обсудить. Посты по ним не успел написать, но выпуски выглядят интересно. Оба в районе 16% по купонам.

Также всех волнует судьба М.Видео и их облигаций, которые дают доходность 20%+.

На РБК есть такой материал, который объясняет риски и возможности их по бондам. Тоже предлагаю обсудить. Какие мысли, котлетеры и туземунщики?

КОНТРОЛ Лизинг. Знакомство с новым эмитентом в прямом эфире 31 августа 16:00

- 31 августа 2023, 09:07

- |

Сегодня, 31 августа, во время размещения дебютного выпуска облигаций ООО «КОНТРОЛ Лизинг» Дмитрий Александров и Марк Савиченко встретятся в прямом эфире с представителями эмитента.

В гостях у PRObonds:

— Арсен Саитгареев, первый заместитель Генерального директора;

— Всеволод Шкляр, финансовый директор;

— Дмитрий Наливайко, заместитель генерального директора по работе с банками.

Поговорим о компании: история развития, финансовые и операционные показатели, основные сегменты присутствия и планы на будущее.

Обязательно расскажем про предстоящий облигационный выпуск.

Вопросы эмитенту можно задать в комментариях, либо сегодня в чате прямой трансляции в 16:00 по ссылке

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Как много времени нужно потратить, чтобы стать эмитентом?

- 31 августа 2023, 08:02

- |

Вопрос, конечно, с подвохом. Для начала нужно показать историю компании (для нас это срок существования от 5 лет), в том числе кредитную историю. Кроме того, чтобы начать биржевой путь, на входе необходимо иметь аудированную отчетность от качественной компании (для простоты, топ-20 рэнкинга Эксперта по крупнейшим аудиторским фирмам). В ряде случаев отчетность должна быть по международным стандартам (МСФО): это необходимо для девелоперов и юридически сложно устроенных групп, и просто желательно для всех остальных. Надо сказать, что почти для любой компании переход на МСФО позволяет рассчитывать на +1 ступень кредитного рейтинга, так что затраты себя оправдывают

Имея эти вводные, можно переходить к практической работе. Сперва нужно пройти кредитный (или инвестиционный) комитет у организатора размещения. У нас проверка и принятие решения происходят примерно за неделю. После этого начинается подготовка к KYC Мосбиржи, а также стартуют процедуры по получению кредитного рейтинга (если его еще нет к этому моменту). KYC может занять от одной недели (для «опытного» эмитента) до приблизительно 5 недель для дебютанта. Точной оценки тут нет, сроки зависят от оперативности предоставления документов и текущей загрузки Биржи.

( Читать дальше )

Скрипт для участия в первичном размещении облигаций КОНТРОЛ Лизинг (ruBB+, 1 млрд руб., дюрация ~ 2,67 года, доходность 17,5% годовых)

- 30 августа 2023, 15:38

- |

Скрипт для участия в первичном размещении облигаций КОНТРОЛ Лизинг 31 августа 2023 года:

— Полное / краткое наименование: КОНТРОЛ лизинг 001Р-01 / CTRLлиз1Р1

— ISIN: RU000A106T85

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 31 августа:

c 10:00 до 13:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

В ходе размещения приоритет будет отдаваться заявкам, поданным предварительно и подтвержденным через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Обобщенные параметры выпуска ООО «КОНТРОЛ Лизинг»:

— Кредитный рейтинг эмитента: ruBB+

— Сумма размещения: 1 млрд руб.

— Дюрация: ~ 2,67 года

— Купон / доходность: 16,25% / 17,5% годовых

— Организатор ИК Иволга Капитал

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал