инвесттема

Северсталь - «дорогой» актив

- 28 июля 2021, 09:46

- |

Именно с отчетности Северстали по традиции стартует сезон корпоративной отчетности в России. Я даже соскучился по МСФОшкам. Добавляет интриги вся эта суматоха в акциях металлургов. В целом, первое полугодие для Северстали закончилось на позитивной ноте. Цены на сталь улетели в космос, но тут же сверху придавили новыми налоговыми пошлинами. Итак, поехали.

Выручка компании за 1 полугодие выросла на 69% до 383 млрд рублей. Основное влияние оказал рост цен на продукцию. Напомню, что цены на сталь находятся вблизи исторических значений, скорректировавшие всего на 7% до $490 за тонну. Продажи стали выросли всего на 4%, руды упала на 26%, а угля на 17%. Органическим рост выручки назвать сложно.

Себестоимость продаж выросла на 17%, а операционные расходы остались на уровне прошлого года. Это говорит о способности руководства сохранить маржинальность, даже в условиях повышенной нагрузки. Как итог, выручка компании увеличилась в 4 раза до 137,9 млрд рублей. Низкая база финансовых переоценок 2020 года на руку компании.

Северсталь по-прежнему остается дивидендной историей. Успешное полугодие 2021 года позволило направить на промежуточные дивиденды 84,45 рублей на акцию. Это ориентирует нас на 5% текущей доходности и 7,5% за полугодие. По итогам года доходность превысит двузначные величины.

Итак, металлурги получили дополнительные бенефиты в виде повышенных цен на продукцию. А вот продажи Северстали достаточно слабые. Как я уже говорил, органическим ростом и не пахнет. А что если цены на продукцию снизятся еще на 5-10%? Как отреагируют котировки? Однозначно потенциал падения еще не исчерпан. Да и новые налоговые инициативы правительства нужно воспринимать, как драйвер падения.

Северсталь отличная компания с понятным и надежным денежным потоком. Высокие дивиденды и низкая долговая нагрузка поддержат интерес инвесторов, но для меня текущие ценовые значения не приемлемы. Покупать «дорогой» актив я не собираюсь, жду коррекцию цен на сталь и акции всех металлургов.

*Не является индивидуальной инвестиционной рекомендацией

Еще не подписаны на мой Instagram? Так чего же вы ждете.

- комментировать

- Комментарии ( 4 )

Кубышка ИнтерРАО

- 26 июля 2021, 19:00

- |

Все уже давно привыкли к понятию кубышка в разрезе тех средств, которые хранятся на счету Сургутнефтегаза. Но нефтяная компания не единственная хранит большую сумму денег на банковских счетах. ИнтерРАО одна из них. Сегодня хочу разобраться, куда может направить энергетическая компания данные средства.

Давайте взглянем на баланс компании, актуальный на 31 марта 2021 года. В нем мы можем увидеть в оборотных активах сумму в 232 млрд рублей денежных средств и их эквивалентов. Еще 108 млрд лежит в прочих оборотных активах. Всего 340 млрд рублей — это средства на банковских счетах в российской и иностранной валюте, банковские депозиты сроком до 3-х и до 12-ти месяцев. Причем депозиты рублевые в основной своей доле.

Тут возникает вопрос, почему компания не хранит деньги в валюте и не получает бенефиты от девальвации рубля, как тот же Сургутнефтегаз. Но вопрос скорее риторический. Итак, что же может купить компания за эти деньги. Будем мыслить шире и посчитаем, что на эти средства может купить ИнтерРАО:

— Русгидро целеком или

— Юнипро и Энел вместе взятые или

— Три Детских мира или

— Три ЛСР и на сдачу Аэрофлот

Впечатляет! Денежных средств действительно много. И все они сгенерированы за прошлые периоды, когда ИнтерРАО вообще не платила дивиденды своим акционерам, либо выплачивала 25% от прибыли с доходностью в 3-4%. Пока расcчитывать даже на 50% не приходится. Руководство четко дало это понять.

Если посмотреть на стратегию до 2025 года, то денежные средства компании понадобятся для развития проектов ВИЭ, модернизацию своих электростанций и покупку новых компаний. Это лучший сценарий. А еще мы можем увидеть, как ИнтерРАО помогает Роснефти с ее проектом Восток Ойл. Это сценарий не в пользу акционеров.

Этой статьей я не хочу отвести ваши взгляды от компании, ведь это хороший представитель отрасли энергетиков и одна из немногих, чьи результаты растут год к году. Однако, мы должны понимать драйверы компании и ее перспективы. Этих самих драйверов я пока не вижу. Как и многие инвесторы, активно сливающие акции на уровень мартовской просадки 2020 года.

*Не является индивидуальной инвестиционной рекомендацией

Еще не подписаны на мой Instagram? Так чего же вы ждете. По пятницам провожу крутейшие прямые эфиры.

Что делать с Сургутнефтегазом? Татнефть еще не готова. Коррекция Индекса

- 25 июля 2021, 11:35

- |

( Читать дальше )

Инвесторы сошли с ума в итогах недели

- 24 июля 2021, 16:45

- |

Прошедшая неделя изрядно потрепала нервы неподготовленным инвесторам. Как я и предполагал в предыдущих итогах, Индекс Мосбиржи все-таки опустился на уровень поддержки в 3700 п., освобождаясь от перекупленности последних месяцев. Однако, уже к пятнице Индекс часть потерь отбил, потеряв всего 0,94%.

Нефть повторила движение индекса сходив на $68 и вновь закрывшись выше $74 за баррель. Позитивный эффект оказывает повышенный спрос на энергоносители и относительно стабильный новостной фон от ОПЕК+.

Доллар вновь прижимают к 73 рублям, без намека на взрывной рост. Центробанк РФ агрессивно поднял ставку на 100 б.п., что должно в моменте оказать поддержку рублю. До конца года я все же ожидаю положительную динамику валюты.

Коррекционные настроения окрасили рынок РФ в красный цвет. Исключение составляет большая троица металлургов. Но тут и не удивительно, ведь квартальные отчеты у них на высоте. Тут конечно не стоит забывать, что оказало такое влияние. Подробнее описывал в статье. Как итог, Северсталь +4,2%, НЛМК +3,1%, ММК +6,4%.

Нефтегазовый сектор корректируется. Новатэк -0,3%, Роснефть -2,9%. Газпром сильнее рынка, +0,2% за неделю с намеками на скорое закрытие дивидендного гэпа. Чего не скажешь о Сургутнефтегазе, чей дивидендный гэп может растянуться. За неделю -16% и спекулянты не спешат подбирать префы.

В лидеры роста залетает Самолет практически без новостей +15,9% и Лензолото +10,4%. Инвесторы, вы сошли с ума? Теперь так мы начали инвестировать. Сметаем все, что плохо лежит и пахнет? Инвестиции должны быть взвешенные. Никакие 10-20% прибыли не сравнятся с тем риском, который предоставляют две эти компании.

Коррекция цен на золото увела вниз акции золотодобытчиков, но даже текущие уровни отлично подойдут для начала набора позиции. Polymetal у меня в фаворитах, потерял за неделю 4,8%, Полюс 3,1%

На прошедшей неделе разобрал для вас металлургов, новичка на бирже — EMC, лидера сектора полупроводников — TSMC. На следующей вас ждет разбор отчетов МСФО металлургов, интересная статья по ИнтерРАО и еще много полезной аналитики.

Статьи, которые не добрались до смартлаба на этой неделе:

( Читать дальше )

Фундаментальные идеи по рынку

- 22 июля 2021, 18:10

- |

Подоспела ссылочка на мое интервью каналу «Vernikov100-инвестирование» Немного поговорили о моем пути в инвестициях, а самое главное о тех идеях, которые будут актуальны во второй половине 2021 года.

Приятного просмотра:

( Читать дальше )

Полупроводники и TSMC со своим отчетом

- 21 июля 2021, 18:30

- |

Ажиотаж на рынке полупроводников в самом разгаре. Со всех рупоров кричат о дефиците чипов на рынке и о том, что спрос будет только расти. Я согласен лишь отчасти. Да, действительно спрос будет расти и далее. IoT, искусственный интеллект и прочие модные технологии только развиваются. Но разве Мега-компании этого не предвидели? Почему они не подготовились к повышенному спросу?

На эти вопросы я не могу получить ответ. Либо спрос действительно растет бешеными темпами, либо это временная трудность, компании перестроятся и мы получим жесточайший кризис перепроизводства на рынке уже через пол года-год. Эти моменты я пропущу, так как рядовому инвестору такие данные не доступны. Будем довольствоваться тем, что есть. А есть у нас отчет GAAP за 2 квартал компании Taiwan Semiconductor Manufacturing — одного из крупнейших производителей полупроводников.

Выручка компании за первое полугодие 2021 года выросла на 18,2% до 734 млрд тайваньских долларов (NTD) Основной вклад внес рост спроса на продукцию для высокопроизводительных вычислений и автомобильной промышленности. Растет не только спрос, но и цена реализации.

( Читать дальше )

Большая троица металлургов, 1 полугодие 2021 года

- 21 июля 2021, 09:22

- |

В своем блоге я иногда устраиваю обзор сразу нескольких представителей отрасли. В этой статье затронем результаты металлургов за первое полугодие 2021 года. Финансовые отчеты по МСФО тоже уже начали публиковать, но сегодня нас интересует скорее результаты производственной деятельности.

Северсталь

— Производство стали — 5,7 млн тонн (+1%)

— Производство чугуна — 5,3 млн тонн (+12%)

— Общий объем продаж стали — 5,3 млн тонн (+4%)

— Дивидендная доходность за 1 кв. 2021 — 3,2%

НЛМК

— Производство стали — 8,8 млн тонн (+11%)

— Производство чугуна — 0,25 млн тонн (-68%)

— Общий объем продаж — 8,2 млн тонн (-7%)

— Дивидендная доходность за 1 кв. 2021 — 2,9%

ММК

— Производство стали — 6,7 млн тонн (+24,5%)

— Производство чугуна — 5,2 млн тонн (+17,3%)

— Общий объем продаж — 6,2 млн тонн (+25,3%)

— Дивидендная доходность за 1 кв. 2021 — 2,9%

Цена реализации выросла на 49,3% до $836 за тонну, в связи с благоприятной рыночной динамикой и на фоне низкой базы прошлого года.

Как видно из отчетов, ММК вырывается в лидеры по эффективности. Понятно, что на результаты основное влияние оказал рост цена на продукцию. Да не просто двузначные темпы роста, а иногда и трехзначные. Цена на сталь на рекордных значениях, что намекает на продолжение тенденции. Что касается объемов производства, то Северсталь и НЛМК в отстающих. Органическим ростом и не пахнет.

( Читать дальше )

EMC - разбор компании. Стоит ли спешить?

- 19 июля 2021, 17:00

- |

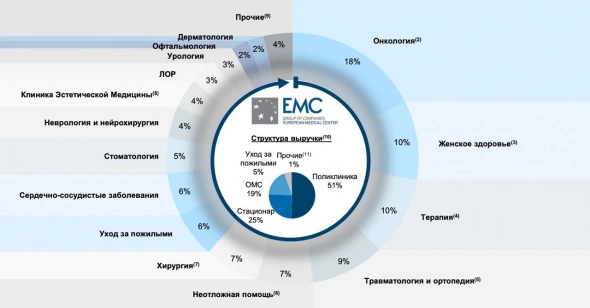

EMC — ведущий многопрофильный провайдер премиальных медицинских услуг. Именно так называет себя компания, которая на прошлой неделе провела листинг на Московской бирже. Если проще, то EMC — это сеть клиник, оказывающая широкий спектр медицинских услуг. Под широким я подразумеваю действительно большой набор специалистов, которые окажут помощь начиная с онкологии, заканчивая уходом за пожилыми.

Итак, действительно интересная компания разместила свои депозитарные расписки на бирже. Пришло время не только посмотреть на презентацию, которая явно будет красиво-оформлена, но и трезво взглянуть на цену размещения и решить, стоит ли учавствовать в этой идеи. Мое скептическое отношение к IPO скорее всего проявит себя и в этом разборе, но по крайней мере сможет уберечь от необдуманных покупок.

EMC имеет в своем распоряжении 7 многопрофильных медицинских центров, 3 центра по уходу за престарелыми, 1 роддом и 1 реабилитационный центр. Обслуживает более 106 тысяч человек и имеет широкую диверсификацию услуг, если сравнивать с той же Мать и Дитя. А если учесть, что рынок частной медицины растет, то доля EMC будет только увеличиваться. Вопрос лишь в том, как быстро будет происходить захват рынка.

( Читать дальше )

АЛРОСА - алмазное лето

- 19 июля 2021, 12:04

- |

АЛРОСА, как и многие сырьевые компании, первую половину 2021 года провела на позитивной ноте. Подрастали не только цены на продукцию, но и акции. Котировки алмазной компании несколько раз переписывали исторические максимумы и вплотную подошли к отметке в 140 рублей. Есть ли шанс на продолжение тенденции? Давайте разбираться.

В целом, первое полугодие для компании завершилось успешно. Предварительные выводы делаю только на основании производственных показателей за этот период. Общий объем продаж алмазно-бриллиантовой продукции за 6 месяцев составил $2,4 млрд, увеличившись в 2,5 раза по сравнению с 2020 годом. Там общая сумма не превысила и 1 ярда. Всему виной пандемия и системные проблемы в отрасли.

Куда же делись эти самые проблемы в 2021 году? По факту — никуда. Вся та же беда в огранной отрасли в Индии, пандемия и карантинные ограничения. Однако, все это не мешает проводить аукционы и продавать алмазы. Конечно же нужно еще дождаться операционных результатов и посмотреть на объем реализации, но сегодня нас больше интересует цена на эти самые алмазы.

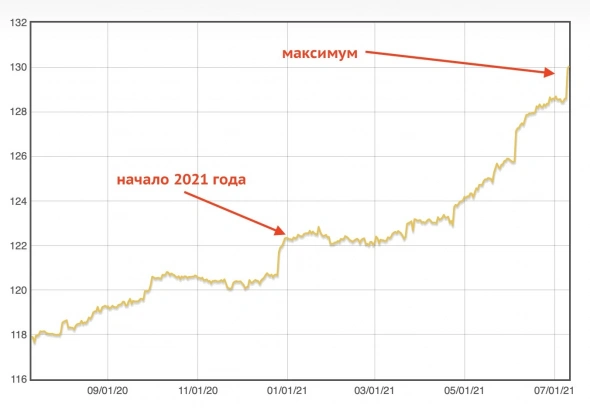

В качестве бенчмарк можно использовать The Diamond Index, который в полной мере отображает цены на алмазную продукцию. Данный индекс находится на своих максимальных значениях за последние годы, выше 130 п., что и привело к рекордным показателям компании. Дальнейшее движение котировок АЛРОСА будет напрямую связано с движением индекса и цен реализации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал