доходности облигаций

Кривая доходности ОФЗ указывает на изменения ожиданий в отношении действий ЦБ - Freedom Finance Global

- 22 февраля 2024, 14:25

- |

Также состоялся аукцион по ОФЗ-ПД серии 26226 с погашением 7 октября 2026 года, со средневзвешенной доходностью 12,39% годовых с предложением в объеме 10 млрд руб. Спрос на этот выпуск составил лишь 8,871 млрд руб., поэтому удалось разместить данные бонды на сумму 5,696 млрд руб. Низкий спрос на эти бумаги объясняется недостаточной доходностью и доступностью более выгодных предложений на долговом рынке.

График доходности российских облигаций указывает на ее снижение для бумаг с дюрацией до семи лет и на рост для бондов с дюрацией от семи до 30 лет. Это сигнализирует об ожидании смягчения денежно-кредитной политики Банка России в перспективе до 2031-го и о неуверенности в шагах регулятора на долгосрочном горизонте.

В начале февраля кривая бескупонной доходности снижалась для бумаг сроком обращения до трех лет и повышалась у 30-летних облигаций.

( Читать дальше )

- комментировать

- 287

- Комментарии ( 0 )

Корпоративные флоатеры остаются топ-идеей на долговом рынке - Промсвязьбанк

- 20 февраля 2024, 11:10

- |

В целом, итоги прошедшего заседания Банка России определят поведение рынка, как минимум, на ближайшие 2-3 недели до появления новых факторов, способных сдвинуть ожидания по началу снижения ставки (сейчас консенсус соответствует середине года). В результате, в ближайшее время рынок бумаг с фиксированной ставкой будет оставаться фактически безыдейным, постепенное сползание вниз котировок классических ОФЗ может продолжится.

Таким образом, корпоративные флоатеры пока по-прежнему остаются топ идеей на российском долговом рынке.Грицкевич Дмитрий

«Промсвязьбанк»

К покупке корпоративных бумаг с фиксированной ставкой стоит подходить осторожно - Промсвязьбанк

- 19 февраля 2024, 11:15

- |

Мы сохраняем наш прогноз по ключевой ставке — ожидаем начала цикла смягчения политики ЦБ ранее середины года. В результате, по-прежнему рекомендуем более половины портфеля инвестировать во флоатеры – данная стратегия останется актуальной еще, как минимум, 2-3 ближайших месяца. К покупке корпоративных бумаг с фиксированной ставкой рекомендуем подходить осторожно, ограничив дюрацию 2,5-3,0 годами.Грицкевич Дмитрий

«Промсвязьбанк»

Инвесторы опасаются жесткой риторики ЦБ по итогам заседания - Промсвязьбанк

- 16 февраля 2024, 11:20

- |

Активизация продаж госбумаг перед заседанием говорит о растущих опасениях сохранения жесткой риторики ЦБ. В целом, это соответствует нашему прогнозу – не ожидаем начала цикла снижения ключевой ставки ранее середины года. Пока наша стратегия сохранения в портфеле флоатеров (50%-70%) себя оправдывает и, вероятно, останется актуальной еще, как минимум, 2-3 ближайших месяца.Грицкевич Дмитрий

«Промсвязьбанк»

Можно ожидать дальнейшего повышения рейтинга Whoosh в краткосрочной перспективе - Финам

- 15 февраля 2024, 14:04

- |

( Читать дальше )

Данные по инфляционным ожиданиям поддержат рынок ОФЗ - Промсвязьбанк

- 15 февраля 2024, 11:12

- |

Итоги аукционов Минфина вчера были без сюрпризов – умеренный спрос на длину сохраняется при невысокой активности в коротком выпуске. Вместе с тем, совокупный спрос по итогам 2 аукционов вновь превысил 100 млрд руб.

Данные по инфляции вчера вышли нейтральными – инфляция стабилизировалась, однако о снижении пока говорить преждевременно (на 12 февраля годовой рост цен вернулся к 7,4%). Более интересна были данные по инфляционным ожиданиям населения, которые в феврале продолжили резкое снижение до 11,9% с 12,7% в январе; синхронно падает и наблюдаемая инфляция.

Хотя уровень инфляционных ожиданий для Банка России остается повышенным, вероятность более раннего снижения ставки выросла, что создает определенную интригу в части смягчения риторики ЦБ по итогам пятничного заседания. Ожидаем, что сегодня данные ожидания могут поддержать рынок ОФЗ.Грицкевич Дмитрий

( Читать дальше )

Без новых сигналов от ЦБ рынок госбумаг сохранит боковик - Промсвязьбанк

- 14 февраля 2024, 09:54

- |

Сегодня Минфин предложит инвесторам уже традиционный набор бумаг — один короткий 2,5-летний выпуск с лимитом 10 млрд руб. и безлимитный длинный 14-летний выпуск ОФЗ. Пока совокупный еженедельный спрос на аукционах сохраняется на уровне ~100 млрд руб., однако для роста котировок госбумаг на вторичном рынке данного спроса недостаточно. Кроме того, не исключаем, что в преддверии заседания ЦБ в эту пятницу инвесторы могут предпочесть занять выжидательную позицию.

Мы по-прежнему ожидаем сохранения ставки и нейтрального сигнала ЦБ, что будет способствовать дальнейшей широкой консолидации рынка ОФЗ вблизи текущих уровней в ближайшие несколько месяцев.Грицкевич Дмитрий

В отсутствие новых сигналов от ЦБ рынок госбумаг сохраняет боковое движение.

«Промсвязьбанк»

Облигации, дающие наибольшую и наименьшую доходность для своих кредитных рейтингов. И сделки в портфеле ВДО

- 12 февраля 2024, 07:17

- |

Практическая (для нас) пара таблиц. Бумаги, которые дают премию доходности к средней доходности своих кредитных рейтингов. И бумаги, дающие к дисконт к ней.

В первой таблице много облигаций, входящих в наш публичный портфель PRObonds ВДО. И их число вырастет. Во второй – две, и останется одна.

( Читать дальше )

Доходности ВДО (18,8%) стабильны, в неприятной близости от ключевой ставки и со слабым покрытием дефолтного риска

- 12 февраля 2024, 06:36

- |

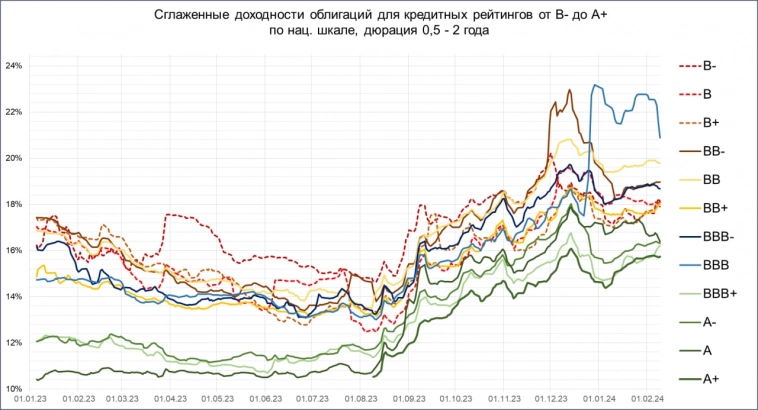

Обновляем динамику облигационных доходностей (мы ведем ее не по отдельным бумагам, а по кредитным рейтингам этих бумаг, для рейтингов от В- до А+). И видим, что в целом доходности или остаются на месте, или понемногу повышаются.

В пятницу ЦБ объявит значение ключевой ставки, и консенсус за ее сохранение на 16%. Если брать только сегмент ВДО (кредитные рейтинги от В- до ВВВ), его средняя доходность последний месяц колебалась на 18,6-18,9%. Что превышает КС всего в 1,15-1,2 раза. Тогда как, по нашему мнению, безопасный диапазон для коэффициента – начиная с 1,3.

( Читать дальше )

Паритет доходностей в юаневом и замещающем сегментах - Финам

- 08 февраля 2024, 14:15

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал