доходности облигаций

Средневзвешенная доходность ОФЗ-ПД этой весной превысит 13% годовых - Freedom Finance Global

- 07 марта 2024, 14:54

- |

( Читать дальше )

- комментировать

- 231

- Комментарии ( 0 )

Лучше рынка выглядят короткие годовые ОФЗ - Промсвязьбанк

- 06 марта 2024, 11:18

- |

В отсутствии триггеров по торможению инфляции и более четких сигналов снижения ставки в ближайшее время котировки госбумаг с фиксированной ставкой будут оставаться под давлением. По-прежнему рекомендуем ближайшие месяцы сохранять позицию в корпоративных флоатерах, а в бумагах с фиксированным купоном ограничиться сроком 2,5-3,0 года.Грицкевич Дмитрий

«Промсвязьбанк»

Давление на котировки ОФЗ сохранится - Промсвязьбанк

- 04 марта 2024, 11:55

- |

На текущей короткой неделе не ожидаем, что ситуация на рынке изменится – сползание котировок вниз продолжится. Внимание инвесторов будет по-прежнему сосредоточено на инфляции. Напомним, по данным на 26 февраля инфляция в годовом выражении ускорилась до 7,6% с 7,4% неделей ранее, что являлось негативным сигналом для рынка.

По-прежнему имеем консервативный взгляд на долговой рынок, как минимум, на горизонте ближайших нескольких месяцев – не ожидаем появления сигналов от ЦБ по ослаблению ДКП и считаем флоатеры лучшей идеей на данном временном горизонте.Грицкевич Дмитрий

( Читать дальше )

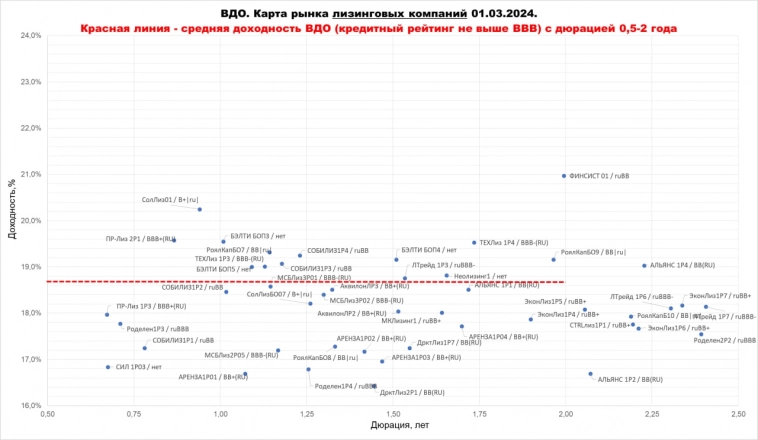

Доходности ВДО по отраслям. И в сравнении со средней (18,7%)

- 04 марта 2024, 06:58

- |

Доходности ВДО более-менее стабилизировались. В среднем между 18,5 и 19% годовых. На конец истекшей недели – 18,68%. Это среднее значение для всех бумаг с кредитным рейтингом не выше ВВВ и дюрацией от 0,5 до 2 лет.

На отраслевых картах рынка высокодоходных облигаций (лизингодатели, МФК и девелоперы; к последним добавили Гарант-Инвест) видим определенную цеховую общность. МФК – наиболее доходные, лизинги, хотя их и больше остальных, и предложение новых бумаг от них больше, наименее.

( Читать дальше )

Варианты и ошибки расчета доходности по облигациям

- 04 марта 2024, 00:29

- |

Обратите внимание, что рядом со словом «Доходность» как правило дописывают «к погашению». Сделаем расчеты, проведем анализ и получим выводы…

Расследование 1. В одной из своих статей я показал, как изменяется доходность облигации в зависимости от срока инвестирования. Там я делал выборку из 20 облигаций и сравнивал доходность при сроке инвестирования 1 и 2 года. Сейчас же рассмотрим пример с 1 облигацией, но на более длинном сроке: RU000A107UB5 МГКЛ-001Р-05. Почему именно эта облигация? Тому две причины: 1 — она находится в ТОПе моего рейтинга облигаций; 2 — дата погашения примерно за 1 год до следующего цикла президентских выборов, и это мой новый максимальный срок инвестирования с этого года.

( Читать дальше )

Котировки ОФЗ останутся под давлением - Промсвязьбанк

- 01 марта 2024, 11:37

- |

Возобновление давления на рубль после завершения налогового периода также будет негативно сказываться на котировках госбумаг – в ближайшее время ожидаем сохранения постепенного сползания котировок среднесрочных и длинных ОФЗ вниз.

В отсутствии триггеров для снижения ставки по-прежнему рекомендуем избегать длинных облигаций. Основой долгового портфеля должны оставаться корпоративные флоатеры (50%-70% портфеля); оставшуюся часть рекомендуем инвестировать в корпоративные выпуски с фиксированной ставкой срочностью до 3 лет и кредитным рейтингом не ниже категории «А».Грицкевич Дмитрий

«Промсвязьбанк»

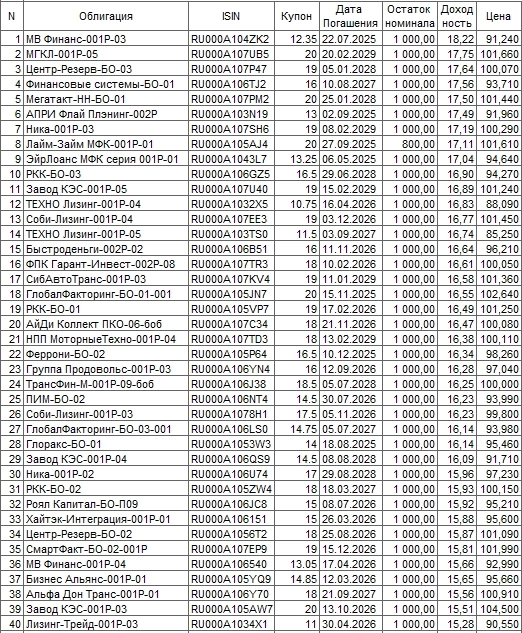

Рейтинг корпоративных облигаций по доходности с условием рефинансирования

- 29 февраля 2024, 12:16

- |

В таблице отсортированы корпоративные облигации по доходности (на 12:00 29.02.2024) при условии инвестирования 1 год.

Учтено рефинансирование, уплата налога и комиссия брокера.

Всегда под рукой — в более компактном и текстовом виде данные публикуются

на каждое утро в ТГ: t.me/+64L6MiT14oRiNDky

Погашение выпуска ОФЗ не смогло усилить спрос на аукционах Минфина - Промсвязьбанк

- 29 февраля 2024, 11:33

- |

Не смогло поддержать спрос и погашение вчера выпуска ОФЗ 26223 на 339 млрд руб. – инвесторы предпочли частично переложится в короткие бумаги, не увеличивая дюрацию портфелей. Так, за 2 дня доходность короткого годового выпуска снизилась на 11 б.п. – до 14,29% годовых. Доходности среднесрочных и длинных ОФЗ вчера изменились в разнонаправленно в пределе 1-2 б.п.

В целом, как минимум до середины весны не ждем появления сигналов по снижению инфляции и ослабления ДКП ЦБ – в ближайшие месяцы рекомендуем оставаться в корпоративных флоатерах.Грицкевич Дмитрий

( Читать дальше )

Без триггеров для снижения ключевой ставки давление на котировки классических ОФЗ сохранится - Промсвязьбанк

- 27 февраля 2024, 11:32

- |

Снижение котировок среднесрочных бумаг на участке 3 лет наблюдается с января, когда Минфин на аукционах стал предлагать выпуски ОФЗ данного срока. Сегодня также будут анонсированы традиционные аукционы в среду в уже привычном формате – длинный выпуск без лимита предложения и 3-летний с лимитом 10 млрд руб.

В целом, в отсутствии триггеров для снижения ключевой ставки давление на котировки классических ОФЗ будет сохраняться. Возврат на рынок идеи ослабления ДКП ЦБ ожидаем не ранее апреля-мая, в результате чего по-прежнему рекомендуем держать корпоративные флоатеры в портфеле (50%-70% от позиции).Грицкевич Дмитрий

«Промсвязьбанк»

Аппетит к риску на рынке ОФЗ может восстановиться - Промсвязьбанк

- 26 февраля 2024, 11:15

- |

В целом рынок классических ОФЗ после прошедшего заседания ЦБ 16 февраля испытывает дефицит идей – снижение ключевой ставки ранее середины года инвесторам ждать, скорее всего, не стоит. В результате, на горизонте 4-5 месяцев по-прежнему рекомендуем основной объем облигационного портфеля держать в корпоративных флоатерах (МЕТАЛИН1P6, Газпнф3P7R, ВЭБP-37, АФБАНК1Р11, РСЭКСМБ2Р4).

Негативный сценарий по новым санкциям на выходных не реализовался, что локально может поддержать рублевые активы и рынок ОФЗ, в частности. Вместе с тем, кардинально картину рынка госбумаг это не изменит — в отсутствии явных сигналов торможения инфляции котировки ОФЗ продолжат находиться в боковике.Грицкевич Дмитрий

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал