дивидендная политика

2024 год может стать рекордным по выплатам дивидендов. Хотя, не обойдется без разочарований

- 15 мая 2024, 11:02

- |

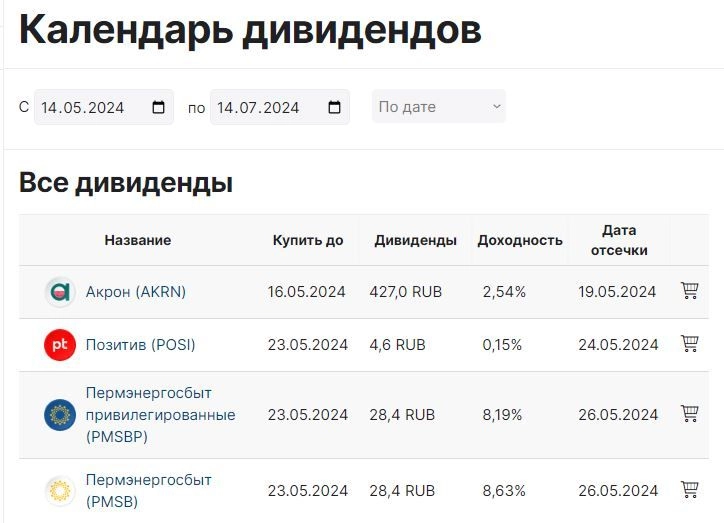

Дивидендный сезон в самом разгаре, и некоторые «фишки» предлагают двузначную доходность. Акционеры ждут от компаний триллионы рублей дивидендов. Однако есть и повод для разочарования. Уже несколько компаний рекомендовали акционерам не распределять прибыль за 2023 год на выплаты дивидендов.

Объем выплат может стать рекордным

Весной и летом дивиденды компаний на МосБирже могут превысить 3 трлн рублей, а всего за 2024 год акционерам будет выплачено 4,8 трлн рублей, прогнозируют аналитики SberCIB Investment Research. Это рекордный объем выплат, более 5% от которого могут быть реинвестированы в рынок, что поддержит индекс МосБиржи во 2-3 кварталах текущего года. Больше всего дивидендов аналитики ожидают от нефтегазового сектора — около 1,4 трлн рублей. Однако максимальный объем выплат генерирует «Сбербанк» — 752 млрд рублей. И «Сбер», и нефтегазовые компании имеют наибольший вес в базе расчета индекса МосБиржи, поэтому в начале второго полугодия рублевый индикатор имеет все шансы на рост.

( Читать дальше )

- комментировать

- 4.6К | ★1

- Комментарии ( 0 )

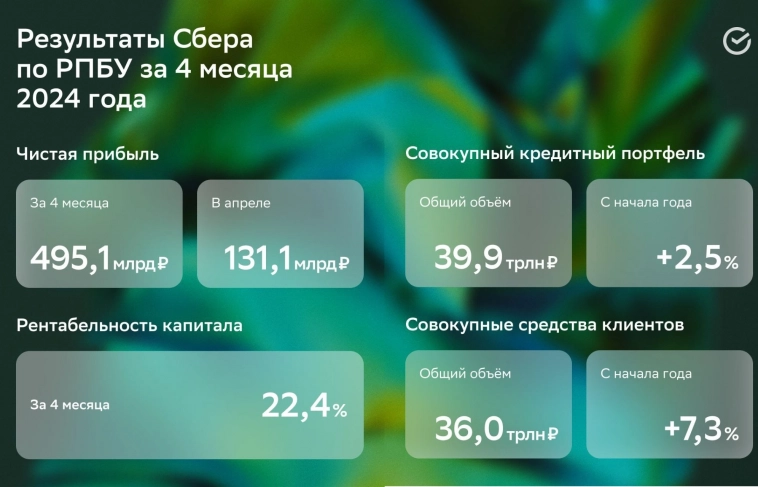

Сбер отчитался за апрель 2024 г., сокращение расходов на резервы помогло выйти на +130 млрд по прибыли и улучшить результаты прошлого года

- 15 мая 2024, 09:01

- |

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за апрель 2024 г. В апреле банк заработал 131,1₽ млрд чистой прибыли, результат вновь выше прошлого года, но в этом месяце помогло то, что эмитент отчислил меньшую сумму на резервы — 26,1₽ млрд (в прошлом году при ставке 7,5% на резервы ушло 64,9₽ млрд), напомню вам, что месяцем ранее ЧП помог нормализовавшийся налог (если бы налогообложение осталось на уровне марта 2023г., то прибыль составила ~80₽ млрд). Стоит отметить, что банк продолжает генерировать чистый кэш, переходя ежемесячно рубеж в 100₽ млрд, при этом превосходя результаты прошлого года, во многом за счёт кредитования. Частным клиентам в апреле было выдано 565₽ млрд (-5,8% г/г) кредитов, более половины которых пришлось на потреб. кредитование:

💬 Портфель жилищных кредитов вырос на 0,7% за месяц (в марте 0,2%), с начала года на 1,3% и составил 10,3₽ трлн. Этот месяц преподнёс сюрпризы в виде ускорения ипотечного кредитования. Всё больше просачивается информации, что семейную ипотеку хотят привязать к количеству детей, а льготную сделать ещё более адресной.

( Читать дальше )

Допэмиссия М.Видео, есть ли перспективы у группы после размещения?

- 14 мая 2024, 09:01

- |

СД М.Видео-Эльдорадо одобрил увеличение уставного капитала, если вы следили за судьбой данного эмитента, то, наверное, не удивлены данному решению. Для меня это тоже не стало каким-то сюрпризом, но всё же думается, что допэмиссия сделана не для сокращения долга, почему? Давайте для начала рассмотрим ключевые факты о сделке:

🖥 Размещено будет 30 млн обыкновенных акций по открытой подписке (число акций на сегодняшний момент 179,8 млн), что соответствует 17% от существующего уставного капитала. Если оценивать данный пакет по рыночной цене, то выходит — 5,532₽ млрд, но цену определят позднее.

🖥 Один из крупнейших акционеров компании — инвестиционный холдинг ЭсЭфАй — выразил предварительную готовность приобрести весь объём дополнительной эмиссии.

( Читать дальше )

📱 Дивиденды МТС

- 13 мая 2024, 23:33

- |

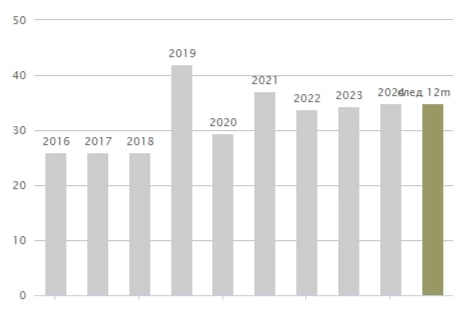

СД МТС рекомендовал выплатить по итогам 2023 года 35 рублей на акцию. Закрытие реестра: 16 июля 2024. Дивидендная доходность к текущим ценам составляет: ~11%.

В целом, всё в рамках ожиданий, и в соответствии с уже новой дивполитикой (апрель 2024 г.) на 2024-2026 годы предполагает целевой показатель выплат не менее 35 рублей на обыкновенную акцию в течение каждого календарного года.

Моя средняя по акциям МТС — 280,44₽, что не слишком сильно отличается от текущих значений, но все же уже дает дивидендную дохдность ~12,5%.

Вообще, в плане дивидендов, МТС очень стабильная компания. Платили даже в трудный 2022 год, при чём ~стандартную выплату, когда многие компани и вовсе отказались от любых дивидендов.

Всё дело в том, что мажоритарному акционеру очень нужны деньги (и тут нам с ним определенно по пути).

За эту стабильность выплат, акции МТС даже порой называют «облигацией». И всё вроде бы хорошо, но проблема заключается в том, что платит дивиденды компания зачастую в долг… Например, по итогам 2023 г.

( Читать дальше )

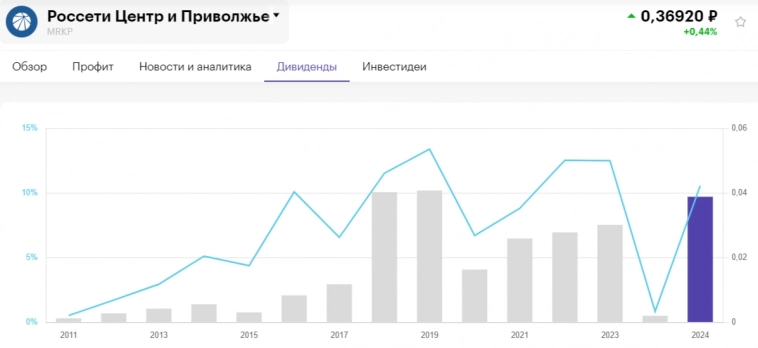

Непонятная реакция в Россети ЦП. Дивидендная база выше прошлого года, да и размер дивиденда читался в отчёте.

- 13 мая 2024, 16:04

- |

🔋 Совет директоров Россети ЦП рекомендовал дивиденды за 2023 г. в размере 0,03883₽ на акцию (див. доходность — 10,6%). Дата закрытия реестра — 28 июня 2024 г.

Акции обвалились в первый же день после объявления дивидендов на более чем 6% (если брать по max цене в тот день, то див. доходность равнялась 9,8% и не дотягивала до двухзначной), на второй день котировки также снизились. Если акционеры рассчитывали на что-то большее, то могу их огорчить, всё это читалось по прошлой див. выплате и отчёту за 2023 г. (разгон акций перед объявлением див. выплаты не исключаем, надеюсь, вы в этот вагон не запрыгивали):

⚡️ За 2022 г. акционерам досталось 3,6₽ млрд дивидендов, это около 33,2% от чистой прибыли того года. Куда пропали остальные 16,8%? Можно понять из общего собрания: инвестиции в развитие — 7,3₽ млрд.

⚡️ Согласно див. политике компании, на выплату направляется 50% от ЧП (определяемой из отчётностей РСБУ и МСФО, какая максимальная). При этом ЧП может корректироваться на обязательные отчисления, инвестиции из ЧП, погашение убытков прошлых лет.

( Читать дальше )

Сургутнефтегаз (SNGS): тайны, дивы, перспективы. И что с кубышкой?

- 13 мая 2024, 08:54

- |

Самая закрытая компания из голубых фишек Мосбиржи и главная «кубышка» всея российского рынка — Сургутнефтегаз - опубликовал консолидированную отчетность по МСФО за 2023 год и одновременно с этим представил результаты по РСБУ за 1 квартал 2024. Компания безусловно интересная и даже таинственная, так что давайте-ка «сверим часы» по ней.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ОВК, ЮГК, Позитива, АФК Системы, ВУШ, Транснефти, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Я, как и многие, держу в своем портфеле акции СНГ. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам основную выжимку — как всегда, коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

⛽ПАО «Сургутнефтегаз» — одна из крупнейших вертикально интегрированных нефтяных и газодобывающих компаний в РФ. На её долю приходится 11% нефтедобычи страны и более 6% нефтепереработки. По итогам 2022 компания стала 3-й по объемам добычи в России после "Лукойла" и "Роснефти".

( Читать дальше )

Глава Транснефти пообещал дивиденды выше, чем в прошлом году. Но есть ли предпосылки для этого?

- 10 мая 2024, 14:00

- |

🛢 Рынок внезапно отреагировал на заявление главы компании о том, что дивиденды за 2023 г. будут выше, чем в 2022 г. Помимо этого, Токарев также подтвердил, что обсуждается вопрос о переходе Транснефти на выплату дивидендов 2 в год. Если рассматривать отчёт компании, то вырисовывается картина с двухзначной дивидендной доходностью, но и риски имеются.

FCF за 2023 г. — 224₽ млрд, это около 309₽ на акцию, в принципе FCF хватает на дивиденды и на гашение долга. Если рассматривать див. политику компании, то предполагается выплата дивидендов в размере не менее 50 % от нормализованной ЧП по МСФО. Поэтому необходимо считать скорректированную прибыль. Большой вопрос, как компания скорректирует ЧП. FCF хватает, если отнять гашение долга (погасили 85₽ млрд), то выйдет порядка 191₽ на акцию (11,6% див. доходности). За 2022 г. заплатили ~166₽ на акцию, но это дало 11,88% див. доходности.

А теперь про риски компании:

⛔️ Продажа нефти китайцем по ВСТО (труб. система) не несёт никакой прибыли (Транснефть — агент с 0 маржей, прибыль достаётся Роснефти и др.).

( Читать дальше )

Продал НМТП. Див. доходность не впечатляет, для роста цены акции нет триггеров, по сути сейчас "справедливая" стоимость актива

- 09 мая 2024, 13:48

- |

🚢 Если отталкиваться от сегодняшней цены акции, то я бы уже не стал набирать позицию. Свои покупки данного актива я прекратил, когда цена перешагнула 11₽, уже тогда понимал, что если подойдём к 12₽, то по сути преодолеем «справедливую» стоимость актива, конечно, для дальнейшего роста нужны были триггеры (поэтому, так важно следить за отчётностями эмитента и корпоративными новостями). Вынос к 17₽ «психологически» был стёрт из памяти, тогда, казалось, что отчётность даст какой-либо ответ на данное действие рынка, но он же иногда бывает не логичен? (все мы хороши задним умом, знал бы отчётность за 2023 г. и ситуацию с нефтепроводом Дружба, продал бы по 17₽, какой-никакой опыт). Почему всё-таки решил продать? Ответ кроется в отчётности эмитента за 2023 г.:

🛳 Компании мешают кредиты, номинированные в валюте, это влияет на доход от курсовых разниц, в 2023 г. — 1₽ млрд (годом ранее 4₽ млрд, но стоит отметить, что головная компания от них избавилась полностью, а сама группа погасила краткосрочные, остались долгосрочные).

( Читать дальше )

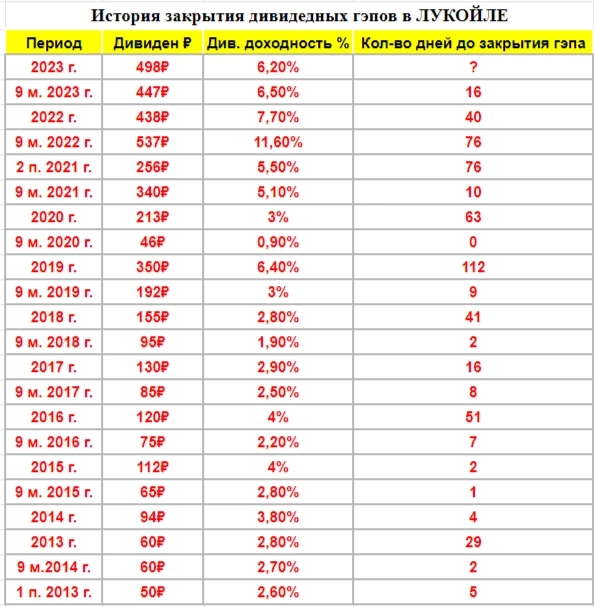

Дивгэп ЛУКОЙЛа - когда ждать его закрытия и что делать с акциями дальше

- 08 мая 2024, 17:14

- |

6 мая закрылся реестр по дивидендам Лукойла за 2023 год. Утром 7 мая, в день инаугурации Президента РФ, Лукойл решил отметить это событие дивидендным гэпом.

Ну а я, в свою очередь, решил поразмышлять, насколько быстро может отыграть свой дивгэп самая популярная у инвесторов бумага на Московской бирже, которую многие называют российским «дивидендным аристократом».

Чтобы не пропустить другие интересные посты, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

В чём вообще природа дивгэпа? Деньги в виде дивидендов как бы уже заранее «покидают» компанию, поскольку в скором времени их выплатят попавшим в реестр акционерам. Поэтому те, кто купит акции позже, уже без права на дивиденды, естественно хотят скидку на эту самую сумму дивидендов. Такое падение цены после закрытия реестра и называется — дивидендный гэп (от англ. «gap» — разрыв, дыра).

📈Некоторые инвесторы пытаются осознанно заработать на закрытии гэпа, то есть на том, что цена акций быстро отрастет и станет такой же, какой была до закрытия реестра.

( Читать дальше )

ЛУКОЙЛ после дивидендной отсечки всё ещё перспективен?

- 07 мая 2024, 14:02

- |

🔝 Ещё со вчерашнего дня некоторые остроумные ребята фиксировали «прибыль» в ЛУКОЙЛЕ, конечно, под вечер некую часть данного просадка откупили. Сегодняшний дивидендный гэп в перспективе должен закрыться быстро (до 3 недель), учитывая размер дивиденда и среднее закрытие (30 дней). Но остались ли у красного эмитента перспективы для дальнейшего роста? Триггеров несколько:

🔺 ЛУКОЙЛ может выкупить до 25% всех акций у нерезидентов со счетов типа «С». Конечно, дисконт к рыночной стоимости должен составить не менее 50%. Если отталкиваться от появления новости, то тогда акция стоила 6400₽, получается, что на пакет из 173 млн акций (это как раз 25% от общего числа) необходимо будет потратить 560₽ млрд, плюс 56₽ млрд на выплату в бюджет РФ (перечисление 10% от итоговой суммы, потраченной на выкуп). Помимо этого, ЛУКОЙЛ не смог выплатить нерезидентам — 191,2₽ млрд дивидендов. Данные средства просто зависли и не проходят из-за санкций, самое интересное начнётся, приятный бонус в 191,2₽ млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал