РЕГИОН-ПРОДУКТ

Главное на рынке облигаций на 27.10.2023

- 27 октября 2023, 13:51

- |

- «КИВИ Финанс» установил размер спреда к RUONIA четырехлетних облигаций серии 001Р-02 с офертой через два года объемом 8,5 млрд рублей на уровне 3,4% годовых (или 340 б.п.). Сбор заявок на выпуск прошел 26 октября. Купоны ежеквартальные. Бумаги предназначены для квалифицированных инвесторов. Техразмещение запланировано на 31 октября. Организатор — Газпромбанк. Кредитный рейтинг эмитента — ruBBB+ с развивающимся прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск облигаций «Регион-Продукт» серии 001P-04. Регистрационный номер — 4B02-04-05987-P-001P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — ruB- со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск четырехлетних облигаций «Ультры» серии БО-02 объемом 100 млн рублей. Регистрационный номер — 4B02-02-00481-R. Бумаги включены в Третий уровень котировального списка и Сектор Роста.

( Читать дальше )

- комментировать

- 427

- Комментарии ( 0 )

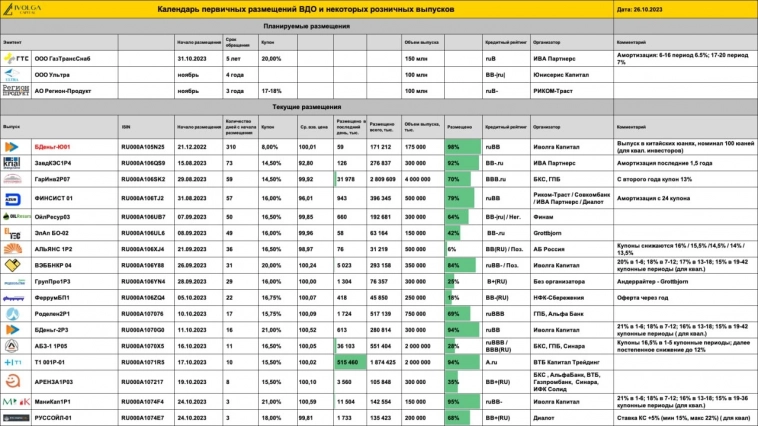

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 27 октября 2023, 11:47

- |

- Дебютный выпуск МФК Мани Капитал 001P-01 (ruBB-, 150 млн руб., купон 21% первые полгода обращения, только для квал. инвесторов) размещен на 95%

- ВЭББНКР 04 (только для квал.инвесторов, ruBB- / Поз., 350 млн руб., YTM 18,2%, дюрация ~2,3 года) размещен на 84%

- МФК Быстроденьги 002P-03 (для квал.инвесторов, ruBB, 250 млн руб., 21%- 1-6 купон / 18% — 7-12 / 16% — 13-18 / 15% — 19-42) размещен на 94%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал.инвесторов) размещен на 98%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

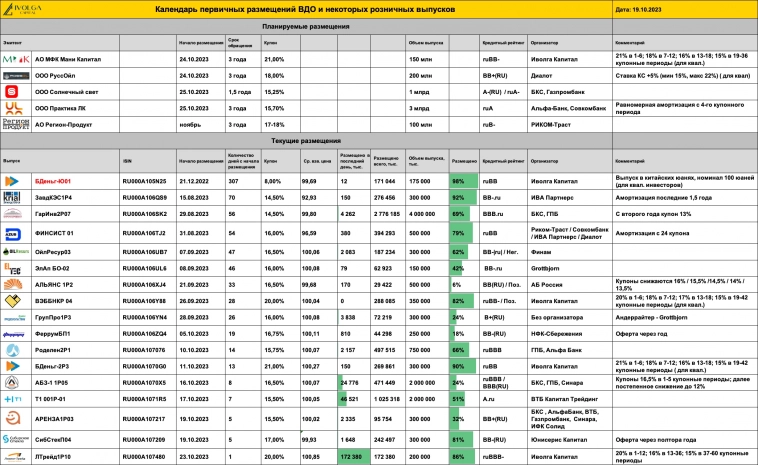

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 24 октября 2023, 10:48

- |

- Сегодня стартует размещение дебютного выпуска МФК Мани Капитал (ruBB-, 150 млн руб., купон 21% первые полгода обращения, только для квал. инвесторов)

- 10-ый выпуск облигаций ООО Лизинг-Трейд (ruBBВ-, 200 млн руб., купон 20% на первый год обращения) размещен на 86%

- ВЭББНКР 04 (только для квал.инвесторов, ruBB- / Поз., 350 млн руб., YTM 18,2%, дюрация ~2,3 года) размещен на 82%

- Новый выпуск МФК Быстроденьги (для квал.инвесторов, ruBB, 250 млн руб., 21%- 1-6 купон / 18% — 7-12 / 16% — 13-18 / 15% — 19-42) размещен на 90%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал.инвесторов) размещен на 98%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

( Читать дальше )

Ключ на тринадцать

- 22 сентября 2023, 11:03

- |

Повысив ключевую ставку до 13% годовых, Банк России добавил грусти эмитентам, поскольку займы стали дороже, и дал возможность инвесторам купить облигации с купонной доходностью 20% годовых и даже выше. Как повышение ставки отразится на размещениях и с какими выпусками разумно выходить в новых условиях — в обзоре Boomin.

Теперь надолго

15 сентября Совет директоров Банка России принял решение повысить ключевую ставку на 100 б.п., до 13% годовых. Сделано это было всего спустя месяц, после того как регулятор взвинтил «ключ» с 8,5% до 12% годовых. Последний же раз двузначной ставка была в июне 2022 г.

«Инфляционное давление в российской экономике остается высоким. Реализовались существенные проинфляционные риски: рост внутреннего спроса, опережающий возможности расширения выпуска, и ослабление рубля в летние месяцы. В этих условиях требуется обеспечить дополнительное ужесточение денежно-кредитных условий для ограничения масштаба отклонения инфляции вверх от цели и ее возвращения к 4% в 2024 г.», — объяснили повышение ключевой ставки в Центробанке.

( Читать дальше )

Главное на рынке облигаций на 21.09.2023

- 21 сентября 2023, 10:37

- |

- «Бизнес Альянс» сегодня начинает размещение трехлетних облигаций серии 001Р-02 объемом 500 млн рублей. Регистрационный номер — 4B02-02-59083-H-001P. Ставка 1-3-го купонов установлена на уровне 16,5% годовых, 4-го купона — 16% годовых, 5-го купона — 15,5% годовых, 6-го купона — 15% годовых, 7-го купона — 14,5% годовых, 8-го купона — 14% годовых, 9-12 купонов — 13,5% годовых. Купоны ежеквартальные. Техразмещение запланировано на 21 сентября. Организатор — АБ «Россия». Кредитный рейтинг эмитента — ВВ(RU) с позитивным прогнозом от АКРА.

- «АйДи Коллект» 25 сентября начнет размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии 04 объемом 600 млн рублей. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. Организатор — ИФК «Солид». Кредитный рейтинг эмитента — ruBB+ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Главное на рынке облигаций на 19.08.2023

- 19 сентября 2023, 14:57

- |

Старт размещений, рейтинговые решения и итоги оферты:

- «Регион-Продукт» сегодня начинает размещение облигаций серии 001P-03 объемом 50 млн рублей сроком обращения один год. Регистрационный номер — 4B02-03-05987-P-001P. Ставка купона установлена на уровне 18% годовых на весь период обращения. Купоны ежемесячные. Организатор — ИК «Риком-Траст». Кредитный рейтинг эмитента — ruB- со стабильным прогнозом от «Эксперта РА».

- АПРИ «Флай Плэнинг» сегодня начнет размещение четырехлетних облигаций серии БО-002P-03 объемом 500 млн рублей. Регистрационный номер — 4B02-03-12464-K-002P. Ставка 1-4-го купонов установлена на уровне 21% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 13-16-го купонов. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — BB.ru со стабильным прогнозом от НКР.

- «Селлер» сегодня начинает размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии БО-02 объемом 150 млн рублей.

( Читать дальше )

Размещение АО «Регион-Продукт»: rlBBB-

- 19 сентября 2023, 06:15

- |

На конец 2022 года, АО «Регион-Продукт» — средне рискованное, незакредитованное, частично ликвидное, малоэффективное предприятие. На 1 рубль собственного капитала приходится 1.17 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 86%. Общая задолженность компании состоит из 141.7 млн рублей долгосрочных обязательств и 88.3 млн текущих. Текущие обязательства включают в себя 35.9 млн срочных и 52.4 млн краткосрочных рублей. Ликвидность по срочным обязательствам недостаточная, по менее срочным — достаточная. В отчётном периоде компания погасила 45.8 млн рублей долгосрочных и заняла 45.1 млн рублей краткосрочных денег. Инвестиционный риск средний. Кредитоспособность предприятия умеренная. ЛИСП-рейтинг: rlBBB-

( Читать дальше )

Главное на рынке облигаций на 18.09.2023

- 18 сентября 2023, 14:43

- |

- Московская биржа зарегистрировала выпуск облигаций «Регион-Продукт» серии 001P-03 объемом 50 млн рублей и сроком обращения один год. Регистрационный номер — 4B02-03-05987-P-001P. Бумаги включены в Третий уровень котировального списка. Размещение выпуска начнется 19 сентября. Организатором выступает ИК «Риком-Траст». Кредитный рейтинг эмитента — ruB- со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск облигаций «Ярцевского комбината алкогольных и безалкогольных напитков» серии БО-01. Регистрационный номер — 4B02-01-00117-L. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются.

- Московская биржа зарегистрировала выпуск облигаций «Частной пивоварни «Афанасий» серии БО-01. Регистрационный номер — 4B02-01-00312-R. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — BBB(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

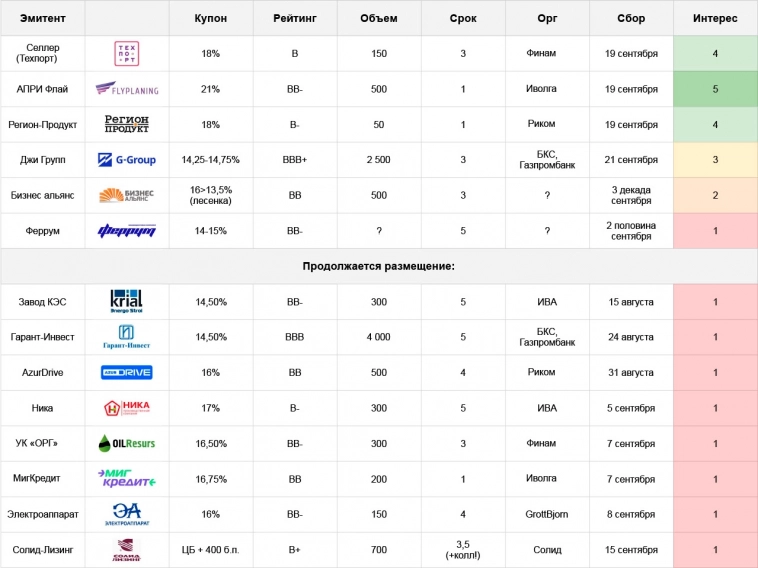

Облигации: план по первичным размещениям на неделе с 18.09 по 24.09.23

- 18 сентября 2023, 08:40

- |

После провальной прошлой недели на первичке снова оживление. И количество новых размещений по итогам сентября вполне может оказаться как минимум не меньше, а то и больше, чем в августе. Что, конечно, радует

Радует и то, что снова начали появляться высокие купоны (АПРИ, Селлер, Трейдберри, Регион-Продукт). С кредитным качеством здесь все пока сложно, но первыми всегда идут самые нуждающиеся, а дальше и остальные подтянутся. Тем более, «простыня» с прошлой недели только прирастает, а смягчения ДКП на горизонте не видно

🖥Селлер/Техпорт: B, YTM~19,5%, 3 года, 150 млн. Только для квалов + предзаказ (Финам)

Интернет-магазин бытовой техники. Изначально хотел занять 300 млн., первый выпуск на 150 разместил совсем недавно, в середине июля, – а сейчас добирает оставшуюся сумму

Из нового за эти 2 месяца появилась полугодовая отчетность – там сильно снизилась выручка, но выросла маржа. Если это остаточный эффект от прошлогоднего дешевого доллара – то дальнейшие перспективы не очень хорошие. Краткосрочный долг 200+ млн., который, вероятно, и будет отчасти перекрыт новым выпуском, т.к. предыдущий уже отправился в запасы и дебиторку (что в целом нормально)

( Читать дальше )

Эфир с эмитентом Регион-Продукт

- 16 сентября 2023, 10:02

- |

15 сентября в 16.00 в чате @GoodBonds состоялся эфир с эмитентом АО «РЕГИОН-ПРОДУКТ»

Ведущий - Илья Винокуров

В гостях: Павел Волков, бенефициар и генеральный директор АО «РЕГИОН-ПРОДУКТ»;

Елена Попылькова, финансовый директор АО «РЕГИОН-ПРОДУКТ»;

Александр Лосев, коммерческий директор АО «РЕГИОН-ПРОДУКТ»;

Сергей Колыванов, директор по маркетингу АО «РЕГИОН-ПРОДУКТ».

Николай Леоненков, директор департамента корпоративных финансов АО «ИК „РИКОМ-ТРАСТ“

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал