Прогноз по акциям

Сохраняем рейтинг ПОКУПАТЬ для акций Т-Технологий, повышая целевую цену на горизонте года с 4 400 до 4 900 ₽, с учетом ожидаемых дивидендов доходность составит ~50% - Ренессанс Капитал

- 25 августа 2025, 16:09

- |

Т-Технологии опубликовали финансовую отчетность по МСФО за 1П25, отразив рост чистой прибыли, приходящейся на акционеров, на 66% г/г до 75,7 млрд руб. (RoE – 27%). Рост основных доходов сопровождался положительным вкладом со стороны разовых факторов. Сохраняем рейтинг ПОКУПАТЬ для акций Т-Технологий, повышая целевую цену на горизонте года с 4 400 до 4 900 руб. С учетом ожидаемых дивидендов это подразумевает совокупную доходность на уровне 50% к текущей цене.

Высокие темпы роста кредитного портфеля во 2кв25

Кредитный портфель по итогам 2кв25 вырос на 9,5% кв/кв (10,1% с начала года), при этом рост в равной степени был обусловлен динамикой розничного и корпоративного сегментов. За счет высоких темпов роста портфеля доля просроченной задолженности снизилась на 0,1 п.п. кв/кв до 6,5%. Ее покрытие резервами существенно не изменилось (135%) на фоне роста стоимости риска до 6,9%.

( Читать дальше )

Сегодня про ЭсЭфай

- 25 августа 2025, 15:57

- |

Справедливая цена = 1385₽

Краткие итоги за 2024 год:

Выручка +24%

Чистая прибыль +18.55%

Позитивные новости вокруг компании:

🟢Корпоративный долг был полностью погашен

🟢Европлан обещает заплатить хороший дивиденд, значит и ЭсЭфай сможет совершить выплату

🟢ВСК может выйти на биржу

Риски присущие ЭсЭфай:

🔴Европлан показывает слабые результаты

🔴М.Видео убыточен

ЭсЭфай зависит от Европлана. Остальные активы не столь значимы для финансового результата, хотя ВСК однозначно вносит вклад в конечный дивиденд холдинга.

Уровень задолженности низкий.

Долг снизился на 100% с 2021 года.

Как менялись выплаты в последние годы:

0% выплачено за 2022 год

8.5% выплачено за 2023 год

20.9% выплачено за 2024 год

Возможный дивиденд — 164₽.

Ожидается по итогам 9 месяцев 2025 года.

Европлан за 1-е полугодие заработал всего 1.9₽ млрд. Это на 78% ниже первых 6 месяцев 2024 года. При этом, компания обещает выплатить 10.5₽ млрд. Если всё так и будет, тогда дивидендная доходность выйдет двухзначной. У холдинга больше нет долга. Это может стать причиной приобретения новых активов. Сейчас под контролем ЭсЭфай доли в 3 компаниях (Европлан, ВСК и М.Видео). Слабые итоги Европлана могут стать причиной для снижения котировок.

( Читать дальше )

Мы ожидаем, что выручка Татнефти за 1П25 сократится всего на 1% г/г до 924 млрд ₽, EBITDA упадет на треть до 147 млрд ₽, а чистая прибыль в 2,5 раза до 61 млрд. ₽ — Ренессанс Капитал

- 25 августа 2025, 15:10

- |

На этой неделе (25–29 августа) Татнефть представит результаты по МСФО за 1П25. Мы ожидаем, что выручка компании сократится всего на 1% г/г до 924 млрд руб. Несмотря на значительное ухудшение конъюнктуры рынка выручка осталась стабильной, в основном из-за роста трейдинговых операций.

Однако, EBIT сократился на 47% г/г до 105 млрд руб., а EBITDA упала на треть до 147 млрд руб. ввиду снижения цен на нефть и укрепления курса рубля.

Чистая прибыль снизилась еще сильнее – в 2,5 раза г/г и составила 61 млрд руб. Падение чистой прибыли связано как со снижением маржинальности на уровне операционной прибыли, так и со значительным убытком по курсовым разницам вследствие укрепления рубля.

В целом слабые результаты не станут для нас чем-то неожиданным: к сожалению, конъюнктура для нефтяников остается неблагоприятной.

( Читать дальше )

Осторожный взгляд на «Алросу»

- 25 августа 2025, 15:06

- |

Почти год назад мы разбирались в причинах снижения цен на природные алмазы и не ждали восстановления цен в краткосрочной перспективе. Финансовые результаты компании «Алроса» мы оценивали как слабые и не считали ее акции привлекательными с инвестиционной точки зрения. Посмотрим, что изменилось в этом направлении, оправдались ли наши ожидания и как сейчас обстоят дела у «Алросы».

Финансовые результаты за 1П 2025 г.

С начала года индекс цен на алмазы (IDEX) снизился на 6%, а с нашего предыдущего обзора снижение составило 7%. Компания не раскрывает операционные результаты, но мы предполагаем, что объемы продаж также упали в годовом выражении на фоне слабого спроса со стороны ключевых потребителей. Таким образом, конъюнктура на алмазно-бриллиантовом рынке остается негативной, что отражается на финансовых результатах «Алросы»:

- Выручка снизилась на 25% г/г, до 134 млрд руб.

- EBITDA снизилась на 42% г/г, до 37 млрд руб.

- Скорр. FCF был отрицательным и составил -7 млрд руб. (против 36 млрд руб. по итогам 1П 2024 г.)

( Читать дальше )

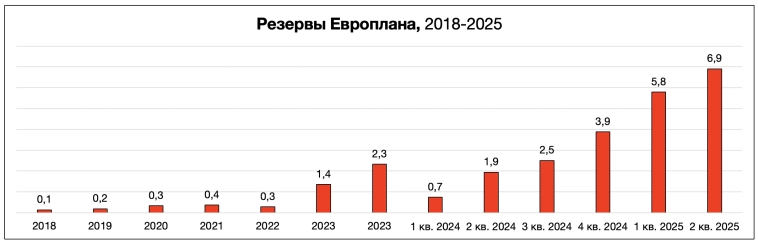

Обзор Европлана — резервы растут, прибыль падает!

- 25 августа 2025, 14:58

- |

Посмотрел отчетность компании и обновленные прогнозы на 2025 год.

❌ Прибыль за 2 кв. 2025 = 0,5 млрд руб. (это на уровне 2017 года, когда лизинговый портфель был в 5 раз меньше).

Ключевая причина — повышенные резервы. Общие резервы составили 6,9 млрд руб. за квартал. Сделал для вас график резервов — это рекордный уровень.

➡️ Европлан обновил прогнозы на 2025 год

Ключевое:

• Лизинговый портфель = 171,3 (ранее прогноз был 223,6 млрд руб.);

• COR (резервирование) = 9,5% (ранее прогноз был 6,3%);

• ROE (рентабельность капитала) = 7,6% (ранее прогноз был 15,3%).

🔽 Обновленные прогнозы компании на 2025 год подразумевают, что прибыль с 7 млрд руб. упадет до 3-4 млрд руб. По сравнению с 2024 годом — в 4 раза.

💸 Дивиденды

Прогноз по дивидендам сохранен, Европлан планирует заплатить 7 млрд руб. на дивиденды, это 200% потенциальной прибыли (заплатят из капитала) и 58 руб. на 1 акцию, доходность выше 9%.

( Читать дальше )

Стоит ли вкладываться в АФК Система, которая теряет миллиарды, но запускает спутники ⁉️

- 25 августа 2025, 14:54

- |

💭 Разберем, оправдан ли такой подход в текущих условиях...

💰 Финансовая часть (1 кв 2025)

📊 Выручка увеличилась на 8,4% в годовом выражении, однако прибыль в размере 1,5 млрд рублей сменилась чистым убытком в сумме 21,2 млрд рублей.

🔀 Показатель OIBDA продемонстрировал рост на 19,9%, обусловленный восстановлением уровня рентабельности бизнеса, хотя маржа остается ниже исторических средних значений.

📛 Объем чистого долга стремительно увеличивается, несмотря на некоторое снижение соотношения долга к OIBDA до 4-х раз благодаря росту операционной прибыли, общая долговая нагрузка продолжает оставаться чрезмерно высокой.

🗞️ Последние новости дочерних компаний

👨💼 Президент компании Cosmos Hotel Group Тагир Ситдеков сообщил, что несмотря на возможное прекращение льготного финансирования проектов по развитию гостиниц согласно Постановлению №141 Правительства РФ, сеть продолжит своё расширение. По завершении текущих проектов, финансируемых государством, планируется привлечение частного российского инвестора, а также рассматривается возможность выхода на биржу (IPO). Макроэкономические условия определят выбор источников финансирования в будущем.

( Читать дальше )

ЦИАН: трансформация бизнеса удалась?

- 25 августа 2025, 14:32

- |

ЦИАН выкатил неожиданно хороший отчёт за 2 квартал и 1 полугодие 2025 года. Давайте посмотрим, что там произошло и что стоит за цифрами. И чего от Циана ждать в будущем.

🔼Во 2 квартале 2025 года совокупная выручка Циан увеличилась на 11% г/г – до 3,6 млрд рублей, за 1 полугодие – на 8% до 6,9 млрд рублей. Не скажу, что прям потрясающие результаты, но нужно учитывать конъюнктуру: замедление темпов продажи первички и вторички и практически двойное падение продаж в ипотеку. Т.е. на падающем рынке Циан так-то умудряется расти. Неплохо, на самом деле. Ещё в обзоре прошлого отчёта я писал, что менеджмент Циана творит чудеса в условиях ограниченных ресурсов.

🔼Во 2 квартале скорректированная EBITDA увеличилась на 3% год к году – до 864 млн рублей. Но вот за 6 месяцев скорректированная EBITDA уменьшилась на 10% год к году – до 1,6 млрд рублей. Всё-таки против математики не попрёшь.

За 6 месяцев 2025 года рентабельность по скорректированной EBITDA сократилась на 4,8 п.п. по сравнению с 6 мес. 2024 г. – до 23,4%. Значение по-прежнему неплохое, к тому же в бизнесе Циана есть определённая сезонность (хотя и не такая ярко выраженная, как, скажем, в ИТ или ритейле).

( Читать дальше )

Сохраняем негативный взгляд на акции Делимобиля. По-прежнему не видим веских причин для инвестиций в бумаги компании и считаем риски существенными - Совкомбанк Инвестиции

- 25 августа 2025, 14:04

- |

Делимобиль опубликовал отчетность по МСФО за первое полугодие 2025 года. Хотя фактические цифры по выручке, EBITDA и чистой прибыли немного превзошли наши консервативные ожидания, мы сохраняем негативный взгляд на отчёт и инвестиционный кейс.

Почему мы видим проблемы:

— Низкие операционные показатели: Выручка от основного бизнеса (каршеринг) выросла всего на 9% г/г. Рост был обеспечен исключительно за счет повышения средней стоимости минуты на 16%, в то время как количество проданных минут упало на 6% г/г.

— Падающая эффективность: При росте автопарка на 11% утилизация машин продолжает снижаться. Количество проданных минут на одну машину в месяц рухнуло на 16% г/г.

— Высокая долговая нагрузка: Чистый долг (с учетом лизинга) достиг 31 млрд руб., а соотношение ND/EBITDA (IFRS 16) составляет пугающие 6.4x. Компания хронически генерирует отрицательный свободный денежный поток (FCF).

— Бизнес-модель: В условиях ценовой войны с крупными игроками (СитиДрайв, Яндекс.Драйв), у которых есть доступ к «бесплатному» финансированию от материнских компаний, Делимобиль оказывается в проигрышной позиции. Повышение цен ведет к потере доли рынка, а их отсутствие — к убыточности.

( Читать дальше )

📊 Цифра Брокер: прогноз по МГКЛ — 3,44 рубля за акцию

- 25 августа 2025, 13:00

- |

Аналитики Цифра Брокер опубликовали обзор по итогам отчётности ПАО «МГКЛ» за первое полугодие 2025 года. Отчёт признан сильным: компания показывает кратный рост и уже превзошла показатели всего прошлого года.

🟢 Выручка выросла в 3,3 раза год к году и составила 10,1 млрд рублей.

🟢 Чистая прибыль увеличилась на 84%, до 414 млн рублей.

🟢 EBITDA выросла на 87%, до 1,1 млрд рублей.

В обзоре Цифра Брокер отмечается, что МГКЛ сохраняет устойчивость традиционного бизнеса и одновременно активно наращивает присутствие в ресейле. Особое внимание уделено запуску онлайн-платформы Ресейл Маркет, которая может стать драйвером роста в ближайшие годы.

📌 По оценке аналитиков, целевая цена акций составляет 3,44 рубля с рекомендацией «покупать».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал