Главторг

Что происходит с рынком ВДО после 24 февраля? Аналитический обзор ИК "Иволга Капитал"

- 28 ноября 2022, 13:59

- |

Краткие выводы:

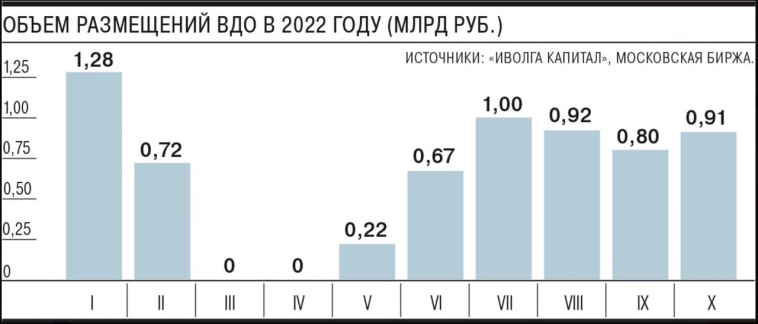

- Объемы новых размещений ВДО стабилизировались на уровне 750 – 1000 млн рублей в месяц.

- Объем первичных размещений рынка ВДО после 24 февраля составил 4,5 млрд рублей, по итогам года объем рынка может быть около 12 млрд рублей.

- Самые пессимистичные оценки дефолтности сегмента не сбылись. Рейтинговые агентства, в большинстве случаев, подтверждают рейтинги эмитентов в сегменте ВДО.

- Новые размещения, в основном, происходят в рейтинговом сегменте В – ВВ+. Размещений с рейтингами ВВВ– – ВВВ практически нет, но потенциал этой категории оцениваем как высокий.

На основе обзора КоммерсантЪ выпустил материал: www.kommersant.ru/doc/5692698

Подписаться на ТГ

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

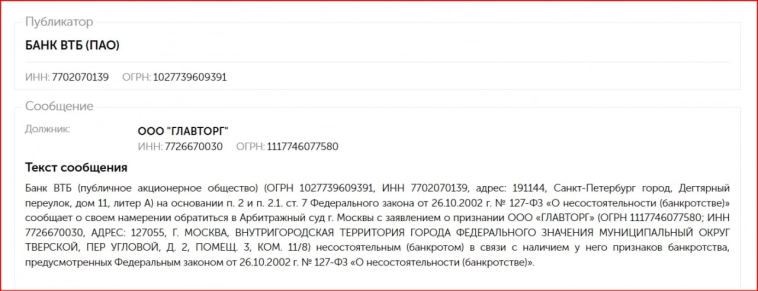

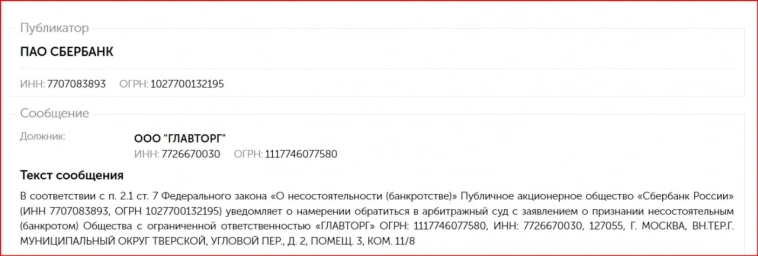

К намерению Сбербанка обанкротить Главторг добавилось намерение ВТБ

- 17 ноября 2022, 10:37

- |

К намерению Сбербанка обанкротить Главторг (https://t.me/probonds/8627) добавилось намерение ВТБ.

( Читать дальше )

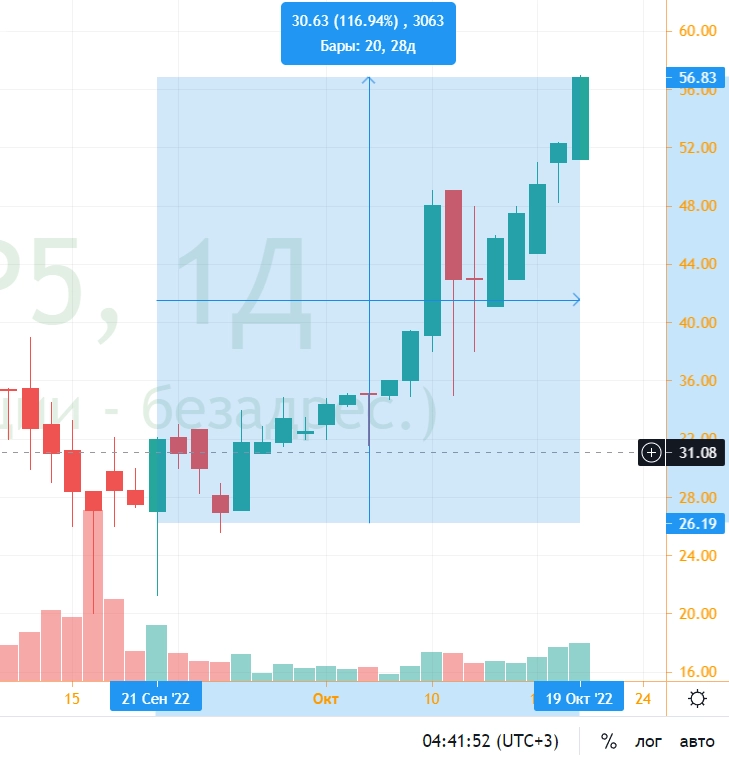

КДПВ: Динамика одного эмитента -40% +35% -20% +16% intraday

- 15 ноября 2022, 16:15

- |

https://www.tradingview.com/x/8HhdsqLT

притом почему он еще не стоит 0-10% + «полтора купона» — до сих пор загадка природы

( Читать дальше )

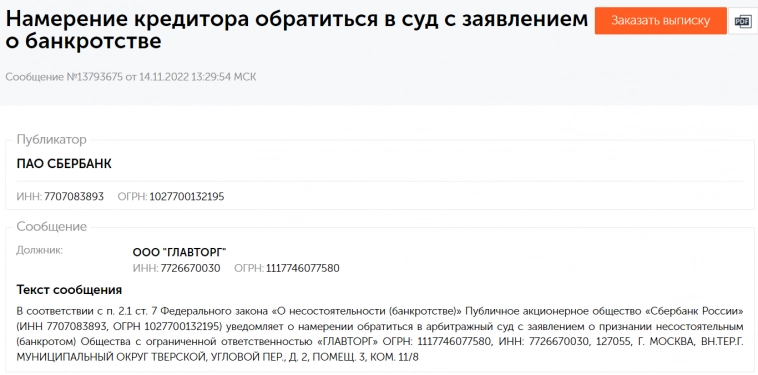

Сбербанк намерен банкротить Главторг

- 15 ноября 2022, 09:40

- |

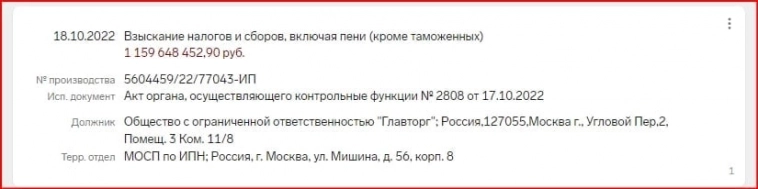

По данным fedresurs.ru, ПАО Сбербанк уведомляет о намерении подать иск о банкротстве ООО Главторг. Напомним, 26 июля у компании были заблокированы банковские счета по требованию ФНС. Также 21 октября появилась информация об исполнительном производстве по налогам и сборам на сумму 1 159,6 млн.р.

Доходность облигаций ООО Главторг по итогам сессии 14 ноября — 43,2% годовых, цена — 67,7% от номинала. Оптимистичные уровни, учитывая положение дел.

( Читать дальше )

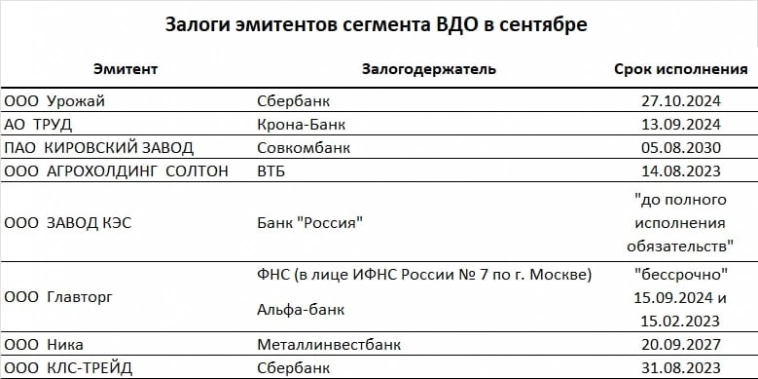

Залоги в сегменте ВДО за сентябрь

- 20 октября 2022, 09:37

- |

Рефинансирование остаётся одним из основных рисков для эмитентов ВДО. Если облигационная часть долга является максимально прозрачной для инвесторов, то часть банковского кредитованием почти всегда непубличная. В большинстве случаев всё чем мы можем оперировать — данные расшифровок годовых отчётностей и комментарии в рейтинговых пресс-релизах.

При этом у нас есть публичный источник косвенных данных о рефинансировании, который обновляется в режиме реального времени: данные о залогах. В подавляющем большинстве случаев появление информации о новых залогах означает, что компания рефинансировала текущий или получила новый займ.

К сожалению, из публичных источников нет возможности узнать сумму нового займа и остальные условия, нам известен лишь факт залога. Также мы не узнаем о рефинансировании или получении нового займа, если эмитент использует беззалоговое кредитование.

( Читать дальше )

Коротко о главном на 20.09.2022

- 20 сентября 2022, 13:48

- |

Мировое соглашение, букбилдинг и понижение рейтинга:

- Компания «КИСТОЧКИ Финанс» и представитель владельцев облигаций компании серии БО-П01 — «Юнилайн капитал менеджмент» (ЮЛКМ) — заключили в Арбитражном суде города Санкт-Петербурга и Ленинградской области мировое соглашение. Производство по делу о взыскании с эмитента задолженности перед владельцами облигаций прекращено, одобрен график выплат в рамках реструктуризации.

- По сообщению организатора, «Балтийский лизинг» 27 сентября планирует провести сбор заявок инвесторов на приобретение трехлетних облигаций серии БО-П06 объемом не менее 5 млрд рублей. Ориентир ставки купона — не выше 11% годовых. По выпуску будет предусмотрена амортизация: по 33% от номинала будет погашено в даты окончания 4-5-го купонов и 34% — в дату завершения 6-го купона. Купоны полугодовые. Организаторами выступят BCS Global markets, БК «Регион», Газпромбанк и ИБ «Синара». Техразмещение запланировано на 28 сентября.

( Читать дальше )

Коротко о главном на 19.09.2022

- 19 сентября 2022, 10:18

- |

Дата размещения, новый выпуск и техдефолт:

- МФК «Фордевинд» 21 сентября начнет размещение выпуска трехлетних облигаций серии 01 объемом 250 млн рублей. Бумаги будут размещены по закрытой подписке среди квалифицированных инвесторов. Ставка купона установлена на уровне 19,9% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация: начиная с 12-го купона будет выплачиваться по 4% от номинала.

- «Главторг» не выполнил обязательства по выплате 3-го купона выпуска облигаций серии БО-01. Эмитент не смог выплатить полностью весь накопленный купонный доход и перевел в НРД примерно четверть от общей суммы: 9,18 рубля в расчете на одну облигацию. НРД сообщил, что обязанность по выплате купона «исполнена ненадлежащим образом».

- Московская биржа зарегистрировала выпуск облигаций «Завод КриалЭнергоСтрой» («Завод КЭС») серии 001P-03. Регистрационный номер — 4B02-03-00474-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор роста. Параметры займа пока не раскрываются.

( Читать дальше )

Подкаст "Песочница_LIVE. Клиническая смерть сегмента ВДО. И на чем бы еще заработать на фондовом рынке?"

- 18 сентября 2022, 11:31

- |

🎙 Сегмент высокодоходных облигаций перешел в режим аппаратного поддержания основных жизненных функций. Будет ли отключен и аппарат, вскоре узнаем. Однако привычные признаки жизни прослеживаются всё хуже.

Есть ли альтернатива? Или дружно несем деньги в банк и молимся, чтобы не лопнул и он?

☝️ Подписывайтесь на наш подкаст и слушайте в любое время на любой для Вас удобной площадке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал