ГазпромНефть

Еврокомиссия в начале 2026 года выступит с предложением о введении запрета для стран ЕС закупать российскую нефть — еврокомиссар по энергетике Дан Йоргенсен

- 15 декабря 2025, 11:38

- |

«В начале 2026 года Еврокомиссия внесет предложение по запрету оставшихся поставок российской нефти в ЕС», - сообщил еврокомиссар по энергетике Дан Йоргенсен.

tass.ru/ekonomika/25912839

- комментировать

- 150

- Комментарии ( 0 )

Каллас: главы МИД ЕС утвердят новые санкции против России 15 декабря. ЕС внесет в черный список 40 новых танкеров, якобы перевозящих российскую нефть

- 15 декабря 2025, 09:37

- |

Главы МИД стран ЕС обсудят новые санкции против России, в частности, внесут в черный список 40 танкеров, якобы перевозящих российскую нефть. Об этом сообщила журналистам глава дипслужбы ЕС Кая Каллас по прибытии на плановую министерскую встречу Евросоюза.

«Мы внесем в черный список 40 судов „теневого флота“, а также тех, кто им помогает, чтобы ограничить российские ресурсы», — сказала она.

Источник: tass.ru/ekonomika/25911691

Источник: tass.ru/ekonomika/25911797

На нефтяников давит курс $, цена нефти и санкции. Сбер продолжает бить рекорды. Снизят ли ставку?

- 14 декабря 2025, 18:00

- |

📈 Вашему внимаю, представляю очередной еженедельный обзор, в нём разберём:

Тайм коды:

00:00 | Вступление

00:32 | Газпромнефть отчиталась за III кв. 2025 г. — цена на нефть, крепкий рубль и SDN санкции продолжают давить на прибыль. Перспективы и дивиденды?

08:33 | Роснефть отчиталась за III кв. 2025 г. — цена на сырьё, крепкий рубль и долговая нагрузка сократили дивидендный потенциал в 5 раз. SDN List?

14:10 | НМТП отчитался за III кв. 2025 г. — финансовые показатели растут, продолжаются инвестиции в маржинальный проект. Дивидендная база увеличивается.

19:51 | Сбербанк отчитался за ноябрь 2025 г. — процентная маржа растёт, кредитование ускорилось, резервирование ниже в 3 раза, чем год назад. 25:33 | Инфляция в начале декабря — недельные темпы остаются низкими, дефляция цены на бензин и некоторых плодовощей способствует этому. Месячный подсчёт ноября за снижение ставки.

30:39 | Обзор рисков финансовых рынков от ЦБ в ноябре 2025 г. Покупка/продажа акций, валюта и ОФЗ.

( Читать дальше )

🤝 Газпром нефть — рост за счёт переработки

- 11 декабря 2025, 19:25

- |

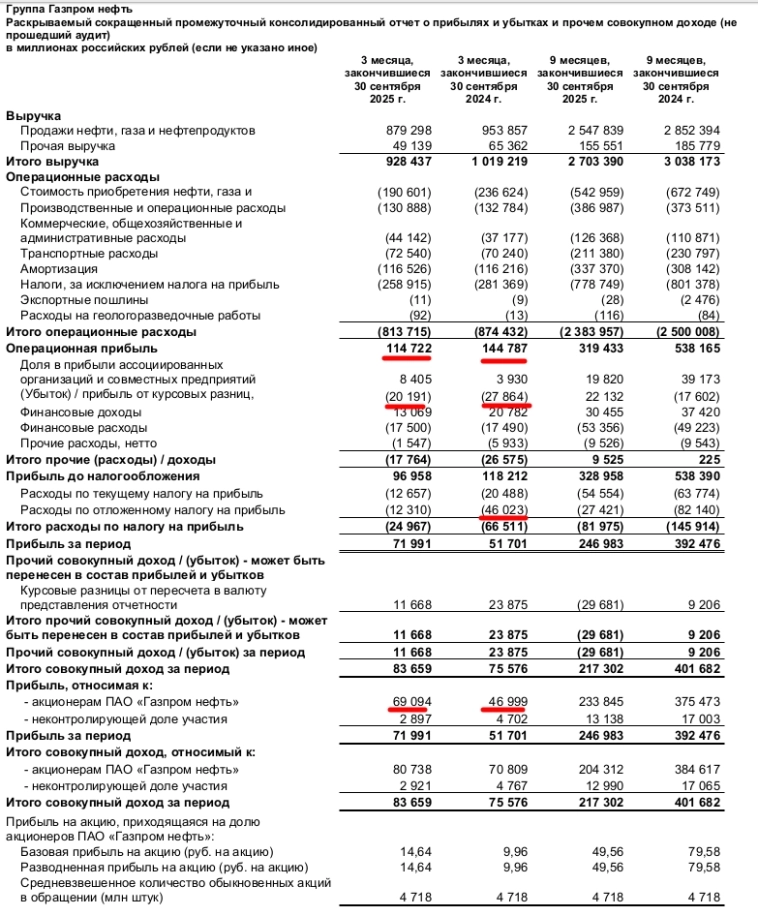

📊 Финансовые результаты Q3 2025

Показатели в квартале оказались нейтральными:

▪️ Выручка 928 b₽ (–9% г/г, +5% к/к)

▪️ EBITDA 279 b₽ (–12% г/г, +17% к/к)

▪️ Чистая прибыль акционеров 69 b₽ (+47% г/г)

Как и у Роснефти, рост к/к обеспечен незначительным восстановлением цен на нефть, небольшим ослаблением рубля и укреплением рынка топлива.

Резкий рост чистой прибыли обусловлен эффектом базы: в 2024 году был отложенный налог на 46 b₽.

⚙️ Операционные драйверы

▪️ Продолжают наращивать добычу и переработку: за 9 месяцев +4,3% г/г и +2,6% г/г соответственно. Темпы замедлились относительно Q2 из-за роста доли трудноизвлекаемых запасов (60%) и модернизаций на НПЗ.

▪️ НПЗ компании не подвергались атакам БПЛА в 2025 году, что улучшило сравнительную базу. В 2024 основные атаки пришлись на август–сентябрь.

🏗 Инвестпрограмма

▪️ Капекс за Q3 — 176 b₽, на уровне предыдущих кварталов. За 9 месяцев расходы выросли на 40% г/г.

▪️ Баланс остаётся устойчивым, хотя долг превысил 1 t₽. Показатель Net Debt/EBITDA 0,93 позволяет сохранять текущий темп инвестиций.

( Читать дальше )

"Как проходит бизнес компаний нефтегазового сектора к концу года?".

- 11 декабря 2025, 16:58

- |

Мы рады видеть и приветствовать наших друзей и новичков канала! ✨

В начале недели мы с вами уже разобрали главных золотодобытчиков, а сейчас, к концу года, важно провести диверсификацию портфеля среди нефтяников. Они сейчас в дисбалансе в спросе и предложении на рынке. Возьмем ключевых игроков нефтегазового сектора. Поехали!

Газпром нефть

В первую очередь сейчас речь о госкомпании потому что «дочка» всем известного Газпрома⛽️, которому принадлежит 95,68% акций. Остальные акции находятся в свободном обращении. Инвесторы часто относятся осторожно к акциям этой компании из-за низкой ликвидности.

В январе 2025 нефтяник попал под санкции вместе с Сургутнефтегазом⛽️. Основной спрос продажи приходится на внутренний рынок. Поэтому уже нет эффекта санкционного шока. По отчету III квартала 2025 г. чистая прибыль заметно выросла на 47%, но уменьшилась общая выручка -8,9%. Стоит отметить, что долговая нагрузка в комфортном положении 0,9х

Роснефть

Мы все с вами в курсе, что нефтяник с октября под санкциями США, но ситуация резко изменилась в декабре. Четыре из семи НПЗ Индии закупили 10 партий российской нефти, которых нет в списке санкций. Цена закупки составляет 40-45$ за баррель. По графику Роснефти четко видно динамику роста, с начала декабря акции выросли +1,6%📈.

( Читать дальше )

Газпромнефть: Дочь за мать не отвечает, но не в случае Газпрома? Денежные потоки идут мимо миноритариев, а чистый долг уже почти 1 трлн рублей! Отчет за 3-й квартал 2025

- 11 декабря 2025, 01:38

- |

Завершаем разбор отчетов за 3-й квартал у нефтегазовых компаний с помощью Газпромнефти (в 22-23 году компания была лучшей акцией сектора)

На первый взгляд — не все так плохо (на фоне остальной нефтянки и например Роснефти) — чистая прибыль даже выросла на 47% г/г в 3 квартале

Почему — понятно становится из таблицы. Основные параметры упали (выручка и опер прибыль), но за счет снижения убытков от курсовых разниц и отсутствия разовой переоценки налога на прибыль — чистая прибыль выросла год к году

Хотите немного магии? Я ЖДАЛ 69 МЛРД РУБЛЕЙ ЧИСТОЙ ПРИБЫЛИ в 3 квартале от Газпромнефти!) Попадание 100% (в яблочко), на самом деле повезло т.к. много переоценок!)

Пруф в Нефтяном срезе от 13 ноября 2025 года — smart-lab.ru/company/mozgovik/blog/1229385.php

В целом для Газпромнефти сейчас ситуация неплохая — маржа переработки все еще солидная, а Омский и Московский НПЗ не бомбят, как НПЗ Роснефти и ЛУКОЙЛа (серьезных прилетов не было)

( Читать дальше )

Учитывая текущую ценовую конъюнктуру на нефтяном рынке и динамику курса рубля мы не включаем акции нефтяных компаний в список фаворитов - ГПБ Инвестиции

- 10 декабря 2025, 16:23

- |

Минэнерго США обновило прогнозы по нефти

Согласно отчету Управления энергетической информации США (EIA, Минэнерго США), ведомство обновило прогнозы спроса, производства и стоимости нефти на мировом рынке.

Спрос на нефть

Согласно обновленному прогнозу, спрос на жидкие углеводороды (ЖУВ) в мире в 2025 году составит 103,94 млн б/с (предыдущий прогноз — 104,14 млн б/с), в 2026 году — 105,17 млн б/с (ранее — 105,2 млн б/с). Таким образом, ожидается, что в 2026 году увеличение спроса составит 1,23 млн б/с, вместо прогнозируемых ранее 1,06 млн б/с.

Производство нефти

По новым данным EIA, мировое производство жидких углеводородов в 2025 году составит 106,18 млн б/с (предыдущий прогноз — 105,98 млн б/с), в 2026 году — 107,43 млн б/с (ранее —107,37 млн б/с). Таким образом, ожидается, что в 2026 году увеличение предложения составит 1,25 млн б/с, вместо прогнозируемых ранее 1,39 млн б/с.

Прогноз цен

EIA ожидает, что средняя стоимость нефти сорта Brent в 2025 году составит $68,91 за баррель (предыдущий прогноз — $68,76 за баррель). Прогноз на 2026 год немного повышен — с $54,92 до $55,08 за баррель.

( Читать дальше )

Новый выпуск облигаций "Газпром нефть" (RU000A10DRF5)

- 09 декабря 2025, 10:07

- |

🔶 ПАО «Газпром нефть»

▫️ Облигации: Газпром нефть-005Р-03R

▫️ ISIN: RU000A10DRF5

▫️ Объем эмиссии: 50 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: плавающий

▫️ Размер купона: КС ЦБ + 1,6%

▫️ Амортизация: нет

▫️ Дата размещения: 09.12.2025

▫️ Дата погашения: 23.11.2028

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «Газпром нефть» — вертикально-интегрированная нефтяная компания. Основные виды деятельности — разведка и разработка месторождений нефти и газа, нефтепереработка, производство и реализация нефтепродуктов.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Газпром нефть и Транснефть. Что происходит ?

- 08 декабря 2025, 18:43

- |

🪧Начнем с последних отчетов, далее мысли:

📌Транснефть. Отчет за 9 месяцев

— Выручка: 1.080 трлн.руб (+2% г/г)

— EBITDA: 450 млрд.руб (+4% г/г)

— Чистая прибыль, относящаяся к акционерам: 233 млрд.руб (-8% г/г)

Результаты за 3 квартал:

— Выручка: 360 млрд.руб (+4.5% г/г)

— EBITDA: 142 млрд.руб (+7.6% г/г)

— Чистая прибыль, относящаяся к акционерам: 79.4 млрд.руб (-3% г/г)

📍В 4 кв. и 2026 г. немного в плюс рост добычи нефти в натуральном выражении: российские нефтяники в последние месяцы отставали от квоты ОПЕК+ и им придется это наверстать.

📍Хороший результат для текущего года, еще и по дивам ситуация выстраивается. Нужно смотреть что нас ждет в 4 кв. (в 3 кв. выросла добыча нефти, однако снизилась переработка нефтепродуктов, в 4 кв. ситуация должна наладиться).

( Читать дальше )

Газпромнефть: в общем треке с нефтянкой

- 08 декабря 2025, 13:50

- |

Результаты Газпрома мы с вами уже разбирали: они на удивление оказались неплохими (хотя я дивидендов не жду). И это несмотря на то, что главный «дивизион прибыли и ебитды» − компания Газпромнефть – показала не самые лучшие результаты. Но тогда детально в резы ГПН мы не углублялись. И глядя на мем с котом и часами, я могу смело утверждать: «А вот сейчас – пора!»

🔽Выручка ГПН за 9 месяцев 2025 года составила 2,7 трлн рублей – падение на 11% год к году. Главные причины, как всегда, три: снижение объёмов продаж, дисконт к ценам на нефть и сильный рубль. Три адских всадника современной нефтянки, так сказать.

🔼При этом объём добычи углеводородов компанией за 9 месяцев 2025 года вырос в годовом выражении на 4% до 97,49 млн тонн нефтяного эквивалента. Да и объём переработки на собственных НПЗ и НПЗ совместных предприятий вырос до 32,79 млн т., рост на 2,6% г/г.

Капексы выросли несущественно и составили 503 млрд рублей. В целом было бы глупо сжигать деньги в дорогих капексах, когда продажи не очень. Но менеджмент ГПН, видимо, верит в светлое будущее и продолжает инвест программу. При отсутствии долга это логичное решение. Т.е. сохранить инвестиции на умеренно уровне при контролируемых расходах и минимальном долге – правильно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал