ГТЛК облигации

Новый выпуск облигаций "ГТЛК" (RU000A10AU73)

- 10 февраля 2025, 10:21

- |

🔶 АО «ГТЛК»

▫️ Облигации: ГТЛК-002Р-07-боб

▫️ ISIN: RU000A10AU73

▫️ Объем эмиссии: 15 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 1,5 года.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 24%

▫️ Амортизация: нет

▫️ Дата размещения: 10.02.2025

▫️ Дата погашения: 04.08.2026

▫️ Возможность досрочного погашения: нет

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «ГТЛК» – государственная транспортная лизинговая компания. Поставляет в лизинг технику и оборудование для авиационных, транспортных компаний и предприятий других отраслей.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- 419

- Комментарии ( 0 )

ГТЛК сообщает о продлении срока размещения локальных облигаций серии 002P-07 с погашением через полтора года

- 07 февраля 2025, 15:04

- |

В связи с этим было принято решение продолжить размещение на Московской бирже ориентировочно до 28 февраля 2025 года, а также увеличить объем выпуска облигаций с 5 до 15 млрд рублей. Агентом по размещению выступает ПАО «Газпромбанк».

Напоминаем, что дата начала размещения на Московской бирже – 10 февраля 2025 года. Приобретение ценных бумаг в период размещения будет возможно по цене, равной 100% от номинальной стоимости облигаций в дату начала размещения или 100% от номинальной стоимости облигаций плюс накопленный купонный доход в остальные даты. Купоны с 1 по 18 по облигациям определены на уровне 24% годовых. Выплаты купонного дохода будут производиться ежемесячно.2014:59

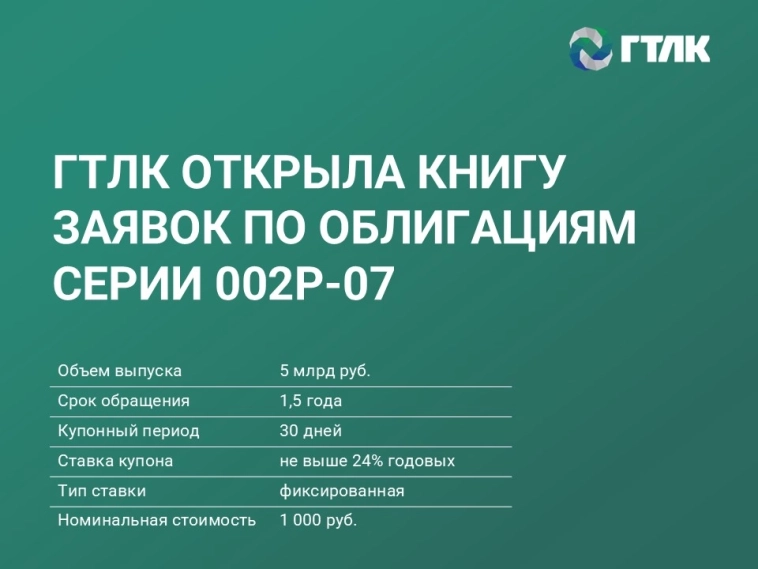

ГТЛК открыла книгу заявок на приобретение локальных облигаций серии 002P-07 с погашением через полтора года

- 05 февраля 2025, 11:35

- |

Со всеми предварительными параметрами размещения биржевых облигаций серии 002P-07 вы можете ознакомиться по ссылке http://www.gtlk.ru/upload/iblock%2FTS_%D0%93%D0%A2%D0%9B%D0%9A_002P-07.pdf

24% на государственном лизинге. Свежие облигации: ГТЛК на размещении

- 05 февраля 2025, 07:50

- |

Многие инвесторы воспринимают ГТЛК примерно как ОФЗ на максималках. Государственная Транспортная Лизинговая Компания полностью принадлежит государству и существует не ради фантастических бизнес-показателей, а для выполнения государственных льготных лизинговых программ. Посмотрим на её новый фикс.

Предыдущие обзоры: Камаз, Европлан, Магнит, Селектел, Рольф, Томск, ФосАгро, Кокс, Симпл, Русгидро. Дальше — больше, не пропустите.

Объём выпуска — 5 млрд. 1,5 года. Ориентир купона: 23,5–24% (YTM до 26,8%). Без оферты, без амортизации. Купоны ежемесячные. Рейтинг AA- от АКРА (апрель 2024).

ГТЛК — целиком государственная специализированная лизинговая компания, ориентированная на предоставление услуг финансового и операционного лизинга преимущественно транспортных средств. Компания выступает как инструмент реализации государственной политики по развитию российской транспортной отрасли. Не как бизнес юнит. Не кэш-машина типа Сбера.

- Выпуск: ГТЛК-002P-07

- Объём: 5 млрд

( Читать дальше )

До 24% купонами! Свежие облигации ГТЛК 2Р7. Честный разбор

- 04 февраля 2025, 09:22

- |

Вслед за Европланом и РЕСО-Лизингом, на рынок с фиксом выкатывается очередной лизинговый гигант — ГТЛК. Отлично известный нам всем эмитент соберёт книгу заявок на выпуск 002Р-07 завтра, 5 февраля.

💼Ранее делал обзоры на новые выпуски ЕвроТранс, Биннофарм, Глоракс, КАМАЗ, Европлан, Рольф, Монополия, ТГК_14, Евраз, Магнит, ИНК_Капитал, АПРИ, ЭН+_Гидро, Миррико, РЕСО_Лизинг.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новый выпуск ГТЛК!

✈️Эмитент: АО «ГТЛК»

🚛ГТЛК — полностью государственная лизинговая компания, одна из крупнейших в РФ. Предоставляет весь комплекс услуг лизинга, преимущественно транспортных средств.

ГТЛК поставляет в лизинг автомобильный, водный, железнодорожный и воздушный транспорт, а также осуществляет инвестиционную деятельность в целях развития транспортной инфраструктуры России.

( Читать дальше )

Первичные размещения облигаций: план на неделю с 03.02 по 09.02.25

- 03 февраля 2025, 13:24

- |

🔮 Астрологи объявили неделю без флоатеров: впервые с января прошлого года на всю полноценную рабочую неделю не анонсировано ни одной новой бумаги с плавающим купоном

🏢 Глоракс: BBB-, купон до 28% ежемес. (YTM до 31,89%), 2 года, 1 млрд.

Подробный разбор тут. Мнение по выпуску – очень на любителя, вряд ли буду участвовать

🫙 Сибстекло: BB-, купон 29% ежемес. (YTM 33,19%), 2 года, 350 млн.

Эмитент не худший в своем ВДО-сегменте, но прямо сейчас не очень нравится: убытки, около-предельная долговая нагрузка, непрозрачная отчетность, операции со связанными сторонами, постоянная задолженность перед налоговой, оферты/погашения в течение 2025 по всем трем выпускам в обращении… Плюс недавнее уголовное дело в отношении бенефициара компании (которое в теории не должно коснуться бизнеса, но тоже флажок не сказать, что хороший)

С довольно скромными по меркам BB-грейда параметрами выпуска – ни копаться глубже, ни тем более принимать эти риски уже нет желания. В теории, можно зацепиться за премию к своему сравнимому выпуску RU000A105C93, но и тут апсайд не космический, считаю, что не стоит того

( Читать дальше )

ГТЛК информирует о планируемой дате открытия книги заявок по размещению локальных облигаций 002P-07

- 28 января 2025, 14:15

- |

Агентом по размещению облигаций выступает ПАО «Газпромбанк».

Со всеми предварительными параметрами размещения биржевых облигаций серии 002P-07 вы можете ознакомиться здесь.

( Читать дальше )

Факторы поддержки рубля ослабевают. Как сформировать позицию в валютных инструментах

- 28 января 2025, 10:52

- |

С максимумов декабря курс доллара потерял по отношению к рублю более 8% и опустился ниже психологической планки в 100 руб. Считаем, что многие факторы, способствующие укреплению рубля, уже отыграли — далее российская валюта может вновь просесть. Рассказываем, какие стратегии можно применить для максимизации прибыли.

На чем росли

- Дивиденды. В конце года многие российские компании начали выплачивать дивиденды по итогам девяти месяцев работы в 2024 г. По нашим подсчетам, суммарно за это время было выплачено свыше 1,3 трлн руб. Совсем недавно, в январе, закрылись реестры у нескольких крупных компаний-экспортеров — Роснефть, Татнефть и прочие — на них приходится около 35% совокупных выплат за квартал. Чтобы выплатить дивиденды, компаниям было необходимо конвертировать часть валютной выручки в рубли, и это оказывало давление на курс доллара. Сейчас дивидендный период позади, на этом фоне доллар может возвращать утраченные позиции.

- Налоговый период. Традиционно на конец месяца выпадает пик налоговых платежей, что также приводит к локальному укреплению рубля. Обычно компании стараются конвертировать валюту в рубли заранее, за несколько дней до конца налогового периода. В этом плане запас для укрепления рубля также ограничен.

( Читать дальше )

«ГТЛК» 5 февраля проведет сбор заявок на облигации объемом 5 млрд.₽

- 27 января 2025, 12:17

- |

АО «ГТЛК» – крупная лизинговая компания, специализирующаяся на корпоративных сегментах: железнодорожная техника, морские и речные суда, авиационный транспорт. Клиентами компании являются крупнейшие российские частные и государственные предприятия. Является системно значимой организацией российской экономики, реализующей государственную политику и программы развития транспортной отрасли и транспортного машиностроения.

Сбор заявок 5 февраля

11:00-15:00

размещение 10 февраля

- Наименование: ГТЛК-002P-07

- Рейтинг: АА- (Эксперт РА, прогноз «Стабильный»)

- Купон: 24.00% (ежемесячный)

- Срок обращения: 1.5 года

- Объем: 5 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Газпромбанк

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Компании, которых я избегаю при покупке облигаций

- 26 января 2025, 11:48

- |

В условиях высокой ключевой ставки, даже к покупке долговых бумаг нужно подходить с предельной осторожностью, ведь компании с высокой долговой нагрузкой имеют повышенный риск уйти в дефолт.

Поэтому решил рассмотреть несколько компаний, которые представлены на рынке. Если вам понравится подобная подборка, то сделаем еще несколько частей.

Кстати, больше мыслей относительно компаний и моих действий на фондовом рынке, есть в моем телеграм-канале — t.me/+6spfjkz9gtU0Y2Ji

Стоит дополнительно оговорится, что я избегаю из соотношения: кредитный рейтинг / риск к кредитному рейтингу / доходность.

1. РОЛЬФ

Автодилер представлен интересной облигацией РОЛЬФ 1Р05, которая имеет купонный доход 26% и некоторыми другими бумагами. Кажется, что кредитный рейтинг А — это более чем неплохо. Но это не так.

По итогам 9 месяцев 2024 выручка снизилась на 5,8%, чистая прибыль за аналогичный период 2023 сменилась убытком на 7,7 млрд. рублей, а мультипликатор чистый долг / EBITDA составляет 2,57. Здесь важно проследить тенденцию, так на конец 2022 года по этому мультипликатору было — 1,36х, по завершения 2023г. — 1,92х. Такое нужно пропускать, риск здесь выше, чем это закладывается по кредитному рейтингу и доходности к нему!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал