ВДО

Новый выпуск облигаций "АБЗ-1" (RU000A10DQK7)

- 12 декабря 2025, 10:05

- |

🔶 АО «АБЗ-1»

(для квалифицированных инвесторов)

▫️ Облигации: АБЗ-1-002P-05-боб

▫️ ISIN: RU000A10DQK7

▫️ Объем эмиссии: 2,5 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: плавающий

▫️ Размер купона: КС ЦБ + 5%

▫️ Амортизация: да

[по 16,5% — при выплате 21,24,27,30,33 купонов, 17,5% — погашение]

▫️ Дата размещения: 12.12.2025

▫️ Дата погашения: 26.11.2028

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «АБЗ-1» (г. Санкт-Петербург) — производитель асфальтобетонных смесей и других дорожно-строительных материалов.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- 291

- Комментарии ( 0 )

Купоны УралСталь как запах напалма

- 12 декабря 2025, 09:44

- |

Чувствуешь запах? Это купон, сынок. Больше ничто в мире не пахнет так.

Я люблю запах купонов поутру. Однажды мы бомбили форум одного эмитента, двенадцать часов подряд. И когда всё закончилось, я поднялся на нём. Там уже никого не было, даже ни одной вонючей ВОБЛЫ. Но запах! Весь стакан был им пропитан. Это был запах… победы!

А ведь когда-нибудь эти облигации будут погашены.

*Не является ИИР

Как купить облигации и не пережить дефолт? Оказывается - несложно

- 12 декабря 2025, 08:51

- |

Прежде всего: всё, что написано ниже — авторская методика, которая не претендует ни на объективность, ни на вселенскую истину. Уверен, что у каждого читающего есть свой подход или стратегия.

В комментариях под моим последнем постом про техдефолты и рынок ВДО было много комментариев на тему: «Все умны задним умом». Авторы этих комментариев правы — видя последствия произошедших событий, довольно легко объяснять, почему всё развернулось именно так. Но, иногда, чтобы не лезть в пасть тигра, достаточно уметь увидеть тигра. Попробуем понять, как это сделать.

Облигация и рынок

Доходность выше средней в 2 раза? Купонная доходность выше ключевой ставки на 14%? — странные аномалии, хотя сами по себе и безобидные.

Статистика утверждает, что выбросы есть в каждой модели, но важно понимать их природу. Ни одна компания не будет предлагать доходность выше средней без каких-либо причин. Ими могут быть:

1. Необходимость срочного привлечения финансирования (риск-фактор)

2. Низкий кредитный рейтинг или его отсутствие (риск-фактор)

( Читать дальше )

⭐️Уральская сталь: дефолтнёт, или нет? 💣💥Большой обзор🔥

- 12 декабря 2025, 08:24

- |

Есть старый обзор от 2024 года, который по верхам (знакомство, преимущества, риски) сохраняет актуальность. Но сегодня мы столкнулись с «эффектом Домино» от дефолта Монополии: инвесторы стали переоценивать риски в компаниях со схожим рейтингом. Под удар попала «Уральская сталь». Разберем МСФО за полугодие, РСБУ за 9 мес., поднимем последние аудиты, оценим страхи рынка и мифы…

За базу возьмем пост-знакомство ⚡️Риски

🔻Вывод средств из бизнеса: займы и дивиденды (скорее всего на покупку самой себя же (LBO))

🔻Цикличная отрасль, снижение EBITDA, огромный долг

🔻Плохой уровень раскрытия: затерли годовые отчеты, нет пояснений по промежуточным (теперь раскрытие достойное, зачеркиваем)

🔻Низкая вертикальная интеграция: нет своей энергии, руды, угля. Любой ценовой шок = падение рентабельности

🔻Регулирование отрасли

🔎Аудит

Первоклассный аудитор – Технология доверия (бывшие PwC). Это важно! Оснований для мнения с оговоркой нет. Аудиторы обратили внимание на значительный долг и ковенанты, а также кросс-дефолт: неисполнение любого обязательства влечет за собой право крупнейших кредиторов требовать досрочный возврат любого долга (или всех сразу). Дефолт по бондам с большой степенью вероятности приведет к банкротству. «Ставки высоки» 🎰

( Читать дальше )

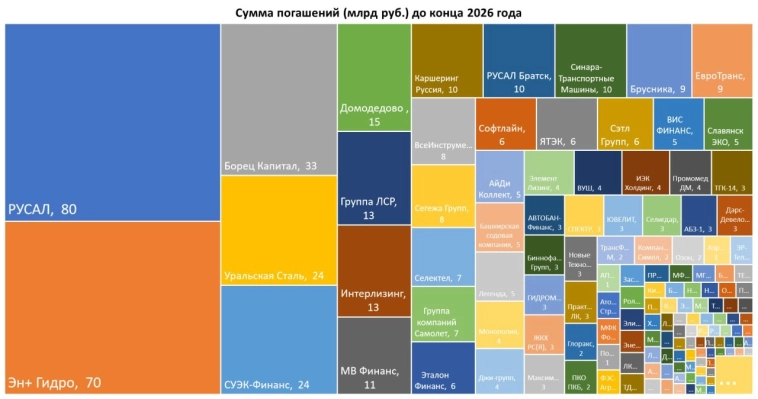

Графики погашения-амортизаций на 2026 год

- 12 декабря 2025, 06:17

- |

Последние события на рынке напомнили о рисках погашений/амортизаций: технический (пока что) дефолт Монополии на погашении выпуска МОНОП 1P02, падение цен Уральской Стали на обсуждениях приближения погашения выпуска УралСт1Р01.

В управлении рисками мы контролируем графики погашений/амортизаций/оферт всех эмитентов, бумаги которых входят в портфель. У нас всегда перед глазами графики на двенадцать месяцев вперед, но, конечно, наибольшее внимание обращаем на ближайшие месяцы.

Прикрепляем эксель-файл, в котором приведены все погашения/амортизации до конца 2026 по эмитентам с рейтингом А+ и ниже. Общий объем погашений/амортизаций по выборке 520 млрд рублей, 1 275 события, 177 эмитентов.

На горизонте недели подготовим подобный график и по офертам пут и колл, его уже опубликуем в чате @ivolgavdo

Телеграм: @Mark_Savichenko, @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

( Читать дальше )

⛔ Топ-5 самых опасных высокодоходных облигаций

- 11 декабря 2025, 20:05

- |

📌 В прошлый раз подборку самых опасных ВДО я делал в августе, и всего спустя пару месяцев у 2 из 5 компаний произошёл техдефолт – у Брусники и Монополии. Пришло время обновить подборку, напомню о старых трёх компаниях и расскажу о двух новых претендентах на дефолт.

1️⃣ ТД РКС ($RU000A10BQM7)

• Застройщик (помним о кризисе в секторе), который занимает 498 место в РФ по объёму строительства. В 2024 году был чистый убыток 0,3 млрд рублей, а на счетах компании всего 6,6 млрд рублей при чистом долге 16 млрд рублей (без эскроу). Чистый долг/EBITDA = 22x, а коэффициент ICR = 0,4x – операционной прибыли не хватает на покрытие даже половины процентных расходов.

• У компании 4 выпуска облигаций на 2,5 млрд рублей, у выпуска 002Р-05 купон 28% от номинала. Удивительно, но кредитный рейтинг ВВВ– с прогнозом «Позитивный» от НКР.

2️⃣ Патриот ($RU000A10B2D2)

• Торговая сеть, продающая посуду и товары для кухни. Отчёт за 2024 год до сих пор не опубликован, поэтому смотрим отчёт за 9 месяцев 2024 года. Чистая прибыль упала в 4 раза до 12 млн рублей, при этом чистый долг более 1,9 млрд рублей. Рекордсмен по долговой нагрузке – Чистый долг/EBITDA = 26x. Что происходит с компанией за последние 12 месяцев – неизвестно, отчётов нет.

( Читать дальше )

4 триллиона “бумажных” активов

- 11 декабря 2025, 20:03

- |

Вообще, эта история уже косвенно затрагивалось в одном из предыдущих постов. Но сейчас я удивлен, что Оил Ресурс не просто решил раздуть свои активы на 4 триллиона, но и эта отчетность (9м2025 г.) прошла через аудиторов (вроде как независимую проверку).

Учредители Оила (АО “Кириллица”) решили внести свои патенты в уставный капитал организации. За счёт этого их отчетность сейчас выглядит шикарно. У АО “Кириллица” появилось 4 триллиона финансовых вложений, а у самого Оила 4 триллиона нематериальных активов (патентов). Следовательно, теперь любой коэффициент, учитывающий связанные строки, будет показывать, что на каждую копейку их долга приходится целая куча активов. Судя по “экспертным анализам”, уже есть люди, которые на это ведутся. Фактически, организация в жизни не держала эти 4 триллиона рублей, и до таких оборотов ей ещё ой как далеко...

Сама организация описывает технологию, которая стоит 4 триллиона, примерно так:

ТТХВ – это перспективная технология для разработки трудноизвлекаемых запасов нефти, которую развивает Научно-технологический центр в составе ГК «Кириллица». Технология успешно прошла лабораторные испытания и получила положительную оценку после осуществления гидродинамического и экономического моделирования.

( Читать дальше )

Химические купоны до 22,5%! Свежие облигации МИРРИКО 001Р-06. ЗАЧЕМ?!

- 11 декабря 2025, 19:33

- |

Хмм… Миррико продолжает занимать как не в себя. Была у нас уже одна компания на букву «М», которая клепала выпуски чуть ли не каждый месяц и на днях сильно отличилась. Очень хочется верить, что Миррико не пойдёт по ее стопам. Давайте «прожарим» очередной 3-хлетний фикс.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Селигдар, КЛВЗ, Газпром, ПГК, НовосибОбл, АБЗ_1, Тальвен, ОФЗ_в_юанях, ТрансФин, Система, Атомэнергопром, КАМАЗ, ЯНАО, ХМАО, ГТЛК, реСтор.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🧪А теперь — погнали смотреть на новый выпуск Миррико!

🛢️Эмитент: ООО «Миррико»

🧪Миррико — головная компания российской производственной группы, которая включает в себя 13 юрлиц. Группа специализируется в сегментах нефтесервисного бизнеса и нефтехимической промышленности.

( Читать дальше )

Анализ эмитента: АО "Уральская Сталь" (за 3кв. 2025 г.) | Облигации

- 11 декабря 2025, 18:44

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2025 г.

Финансовые результаты:

— Выручка: 82681 млн. руб.

— Чистая прибыль (убыток): (-12616) млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал уменьшился на 27% (-), долгосрочные обязательства выросли на 59% (-), краткосрочные прибавили 10% (-).

Предприятие закредитованное, заемный капитал превышает собственный в 3,74 раза. Долговая нагрузка увеличилась на 61% (-). Основной долг краткосрочный.

По финансовым результатам (год-к-году): выручка сократилась на -33%, получено (-12,6) млрд. ₽ убытка вместо прибыли 5,5 млрд. ₽ годом ранее.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Итоги первичных размещений ВДО и некоторых розничных выпусков на 11 декабря 2025 г.

- 11 декабря 2025, 18:35

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал