БЫСТРОДЕНЬГИ

Календарь первичных размещений ВДО

- 21 июля 2023, 09:55

- |

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 78%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт- комментировать

- 6.3К

- Комментарии ( 0 )

Календарь первичных размещений ВДО, актуальные и планируемые выпуски от Иволга Капитал

- 18 июля 2023, 11:40

- |

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 78%.

19 июля — размещение третьего выпуска облигаций МФК МигКредит (только для квалинвесторов, ruBB, 200 млн р., YTM 15,8%, дюрация 1,7 года):

— Презентация выпуска

— Интервью с эмитентом

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Эксперт РА подтвердил кредитный рейтинг МФК Быстроденьги на уровне ruBB со стабильным прогнозом

- 17 июля 2023, 15:59

- |

«Эксперт РА» подтвердил кредитный рейтинг МФК «Быстроденьги» на уровне ruBB. По рейтингу установлен стабильный прогноз.

Рейтинг обусловлен адекватными конкурентными позициями на рынке МФО, адекватной достаточностью капитала и рентабельностью бизнеса при низкой концентрации кредитных рисков, адекватной ликвидной позицией, адекватными оценками долговой нагрузки и профиля фондирования, а также повышенной склонностью бизнес-модели к кредитному риску и приемлемой системой корпоративного управления и стратегического планирования.

/Облигации МФК «Быстроденьги» входят в портфели PRObonds ВДО на 5,8% от активов/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

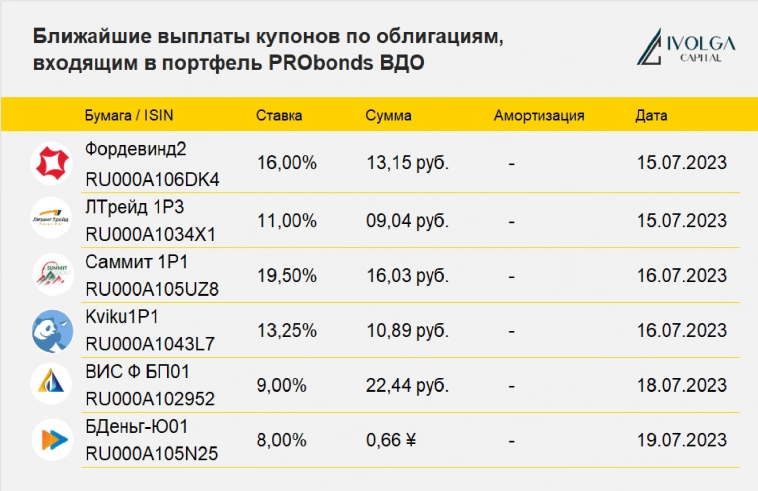

Платежи эмитентов ВДО на ближайшую неделю

- 17 июля 2023, 10:17

- |

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

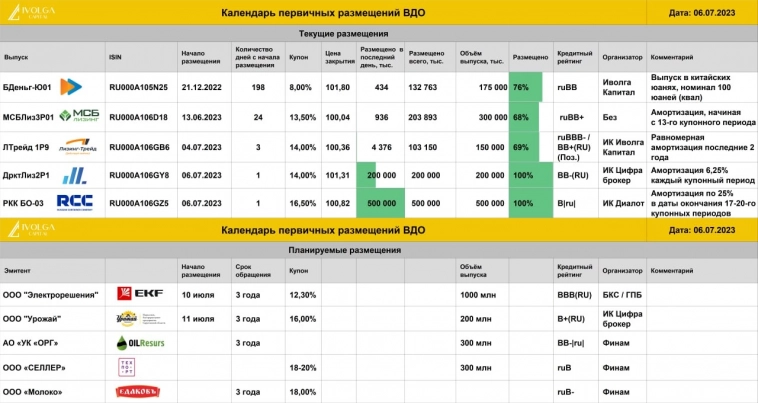

Календарь первичных размещений ВДО, актуальные и планируемые выпуски от Иволга Капитал

- 14 июля 2023, 09:15

- |

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 77%.

- На 19 июля запланировано размещение нового выпуска МФК МигКредит (для квал. инвесторов) Подробнее в тизере.

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

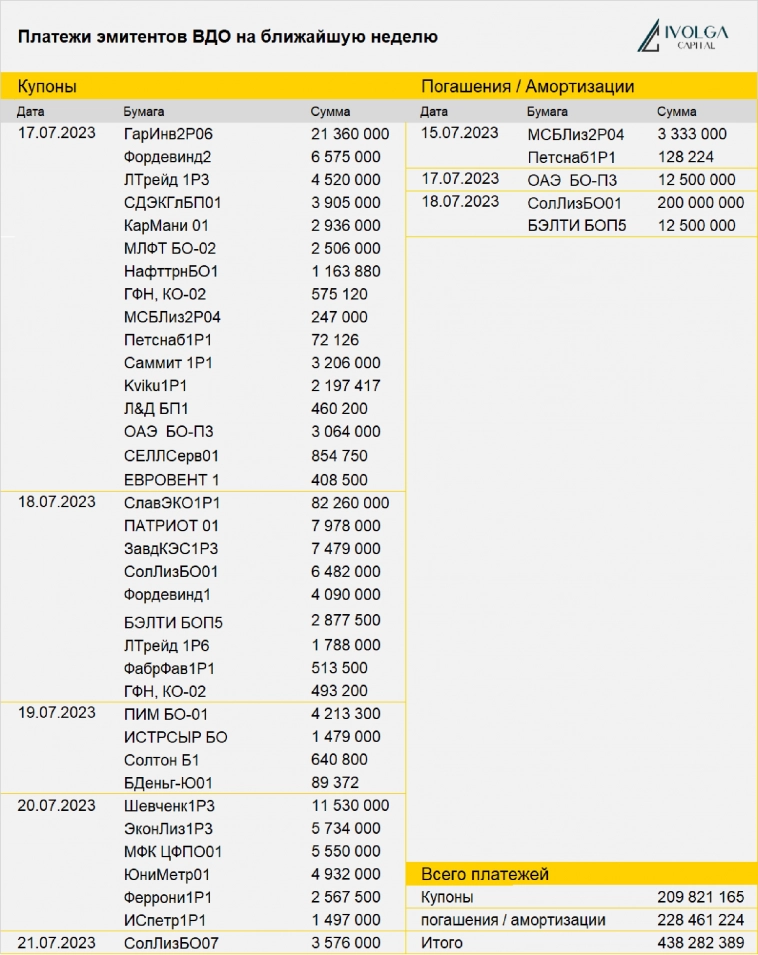

Календарь первичных размещений ВДО, актуальные выпуски от Иволга Капитал

- 11 июля 2023, 10:08

- |

- 9-ый выпуск облигаций ООО Лизинг-Трейд размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 75%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтКалендарь первичных размещений ВДО, актуальные выпуски от Иволги Капитал

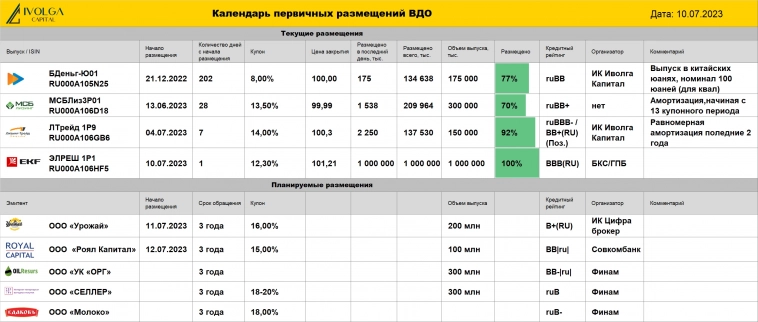

- 07 июля 2023, 09:18

- |

Вчера увеличили объем 9-го выпуска облигаций ООО «Лизинг-Трейд» со 100 до 150 млн руб. Выпуск размещен на 69%

Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 76%.

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтКалендарь первичных размещений ВДО, актуальные и планируемые выпуски от Иволга Капитал

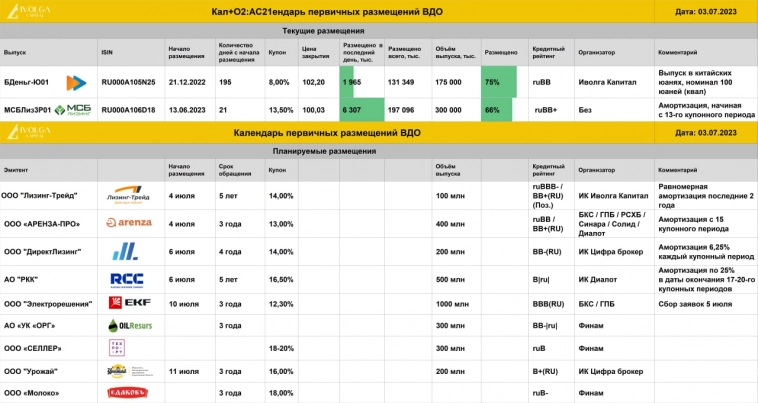

- 04 июля 2023, 09:06

- |

- Сегодня в 10.00 стартует размещение 9-го выпуска облигаций (BB+(RU) / BBB-.ru, до 300 млн руб., купон/YTM 14%/14,9% годовых). Участие предусмотрено по предварительным заявкам через телеграм-бот.

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 75%.

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтПлатежи эмитентов ВДО на ближайшую неделю

- 03 июля 2023, 10:18

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 823,3 млн руб., из которых 137,1 млн руб. купоны, а 686,2 млн руб. придётся на погашения и амортизации

82% всех выплат придётся на амортизацию и купон Гарант-Инвеста

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал