БАШНЕФТЬ

Башнефть недооценена рынком !

- 13 июля 2021, 08:33

- |

Таргеты по обыкновенной и привилегированной акциям Башнефти на конец текущего года — 1842,87 руб. и 1689,9 руб. за бумагу соответственно

Статистика и прогнозы операционных показателей

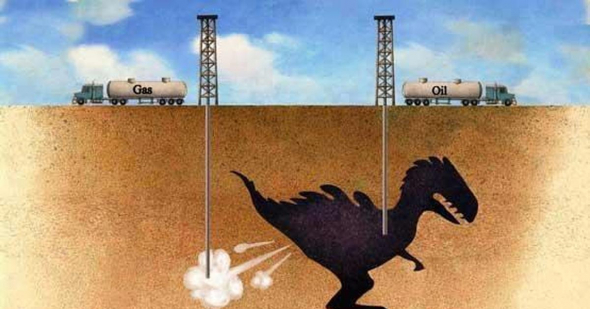

В 2020 году Башнефть сократила добычу на 30,7%, до 12,9 млн тонн. За первые четыре месяца 2021-го производство составило 3,86 млн тонн, в том числе 1,19 млн тонн было добыто в апреле. По итогам первого полугодия объем добычи достиг 5,86 млн тонн. Компания нарастила извлекаемые запасы нефти и конденсата категорий АВ1С1 с 612,8 млн тонн (по данным на 31 декабря 2019 года) до 631,3 млн тонн.

В ближайшие годы участники соглашения ОПЕК+ об ограничении добычи продолжат контролировать глобальное предложение и уровень цен, удерживая мировой дефицит нефти ниже 2%. С учетом данного допущения, а также в связи с тем, что в периоды восстановления экономики спрос на нефть исторически повышается на 2-3% г/г, прогнозируем средний прирост добычи Башнефти с 2019-го по 2026-й на уровне 3% г/г.

Финансовые результаты и наши прогнозы

( Читать дальше )

- комментировать

- 704

- Комментарии ( 6 )

Башнефть (преф) - уже интересно

- 04 июля 2021, 22:42

- |

— падение добычи в 1 п/г 2021 года на 31% по сравнению с 2020

— убыток по итогам 2020 года

— отсутствие дивидендов за 2020 год

— рост задолженности перед Роснефтью

Но ряд позитивных моментов пока остаются без внимания:

1 Сильное падение добычи прекратилось еще в мае. Падение добычи в июне 2021 составило 4% г/г. А средневзвешенная цена нефти в июне 2021 выросла на 80% г/г.

2 Финансовый отчет компании за 1 кв 2021 года выглядит неплохо. Есть рост прибыли с 23,23 руб на акцию до 45,16 руб.

3 Компания исторически платила хорошие дивиденды. 2020 годы был убыточным — выплат не было, что логично.

4 Большая вероятность, что будет выплата 50% от прибыли за 2021 год по МСФО.

Вывод

Префы Башнефти уже выглядят интересно. Возможно можно будет докупиться по цене немного ниже 1000 рублей за преф.Есть высокая вероятность роста в ближайшие полгода до 1400 рублей и выплаты дивидендов по итогам 2021 года в размере 140р на акцию.

Кому интересно — не забывайте подписываться: t.me/taurenin

Не является инвестиционной рекомендацией

Итоги с 28.06.2021 по 02.07.2021🔥Башнефть ап Сбербанк Русал Алроса-Нюрба

- 02 июля 2021, 20:59

- |

Обзор интересных событий на ММВБ за неделю с 28.06.2021 по 02.07.2021

00:31 — Башнефть ап

08:30 — Сбербанк ВТБ

12:19 — Русал

15:36 — Алроса-Нюрба

Мой канал: www.youtube.com/channel/UCtV4Eh7FYvh78XD04D8VNbA

Данная информация не является индивидуальной инвестиционной рекомендацией.

Нефтегазовый сектор возвращается на инвестиционные радары

- 02 июля 2021, 09:31

- |

📈 Взлетевшие в четверг цены на нефть на новостях из Вены, где Саудовская Аравия и Россия предварительно согласовали увеличение добычи чёрного золота, неминуемо привели к взлёту котировок акций и в российском нефтегазовом секторе.

В частности, ЛУКОЙЛ впервые в своей истории достиг уровня 7000 рублей, НОВАТЭК переписал исторический хай выше 1650 рублей, Газпром обновил свой 13-летний максимум, перевалив в моменте за 285 рублей, и даже Роснефть отметилась историческим перехаем. Положительную динамику продемонстрировали и другие публичные представители отечественной нефтянки, за исключением разве что Сургута – но это уже совершенно другая история, и ниже мы поговорим и о ней.

( Читать дальше )

Анализ рынка 2.07.2021 / Покоряем вершины. Новатек, Роснефть, Лукойл, VEON, ТКС

- 02 июля 2021, 09:18

- |

Нефть нагазовала почти 3%

- 01 июля 2021, 17:51

- |

Нефть продолжает свой неуклонный рост, прибавляя 379% к своему минимуму 22 апреля прошлого года.

( Читать дальше )

📈Башнефть ап растёт на 2.5% после вечерней распродажи

- 01 июля 2021, 11:01

- |

Вчера на пост-маркете был продан крупный пакет Башнефть ап, обычно так покупают/продают крупные фонды.

Сегодня участники рынка выкупили всю просадку, инвесторы надеются, что продавец ушёл и больше не будет давить на котировки🤔

Среди крупных госкомпаний новость по дивидендам нейтральна для банков - Альфа-Банк

- 17 июня 2021, 16:14

- |

После еще одного раунда драматичных межведомственных переговоров правительство утвердило единый подход к дивидендным выплатам госкомпаний, цель которого повысить отчисления в федеральный бюджет. Подписанный вчера премьер-министром Михаилом Мишустиным законопроект определяет новые критерии пересчёта базы для расчета дивидендов, а также устанавливает минимальный коэффициент дивидендных выплат на уровне 50% скорректированной чистой прибыли. Законопроект, который вступит в силу не позже 1 июля, обеспечит более высокие выплаты начиная с 2021 г., что включает в себя и промежуточные дивиденды госкомпаний, решение о выплате которых будут приняты позже в этом году. Хотя большая часть компаний уже выплачивают в качестве дивидендов порядка 50% чистой прибыли в соответствии с директивой Минфина от 2016 г., призванной решить проблему бюджетного дефицита, некоторые госкомпании до последнего тянули с принятием подобного решения. Так, последним к инициативе Минфина присоединился Газпром, который принял решение повысить коэффициент дивидендных выплат до 50% в середине апреля этого года. Тем не менее все еще существует достаточное количество госкомпаний, которые всё ещё не внесли соответствующие изменения в свою дивидендную политику.

В свете вышесказанного мы видим существенный потенциал роста дивидендных ожиданий в отношении акций Интер РАО (IRAO RX), которые будут вынуждены пересмотреть коэффициент дивидендных выплат с 25% до 50%, что, вероятно, вызовет переоценку акций компании. Интер РАО, судя по всему, вынуждена будет увеличить свои дивидендные выплаты уже с 2021 г., несмотря на продолжительные тяжбы с Минфином, позволившие компании выплатить 25% по итогам 2020 г. При этом дивидендная политика Совкомфлота также должна претерпеть соответствующие изменения, в то время как текущая практика соответствует нашим оптимистичным ожиданиям (предусматривают долгосрочную дивидендную доходность на уровне примерно 8,4% при текущих котировках). Среди других имен мы отмечаем потенциально позитивное влияние этих изменений на Башнефть, ОАК и Аэрофлот, которые зафиксировали 25% как минимальный уровень дивидендных выплат, в соответствии со своими дивидендными политиками.

Среди крупных госкомпаний новость по поводу поправок к базе для расчета дивидендов в целом нейтральна для банков (SBER RX и VTBR RX), поскольку подход государства к дивидендам финансовых институтов существенно отличается от компаний реального сектора. Учитывая, что валютные переоценки и переоценка ценных бумаг (которые подлежат коррекции при нынешних требованиях к базе для расчета дивидендов) скорее относятся к регулярным, нежели к разовым статьям отчета о прибылях и убытках, а выплата и размер дивидендных выплат напрямую увязывается с требованиями к достаточности капитала, подход банков к базе для расчета дивидендов, вероятно, будет отличаться. Тем не менее новость позитивна для Роснефти (ROSN RX), чья прибыль за 2020 г. существенно пострадала от неденежных статей, в том числе от обесценения активов и значительных колебаний валютного курса. Если вышеупомянутые корректировки будут учтены при расчёте дивидендов (так, они уже учитываются в дивидендной базе Газпрома), прозрачность и предсказуемость последующих дивидендных выплат существенно улучшится, что может оказать поддержку настрою инвесторов в отношении компании. Закрывая пятерку крупнейших компаний с государственным участием, новость нейтральна для АЛРОСы (ALRS RX), которая, несмотря на минимальные выплаты в размере 50% чистой прибыли по МСФО, выплачивает дивиденды непосредственно из СДП, который обычно выше или сопоставим с показателями чистой прибыли компании.Блохин Никита

«Альфа-Банк»

Госкомпании должны теперь тратить на дивиденды не менее 50% от прибыли. Но лазейки остаются!

- 16 июня 2021, 14:34

- |

🙅🏻 А это значит, что предыдущее распоряжение, датированное далёким 2006 годом и подразумевающее норму выплат не менее 25% от ЧП по МСФО, теперь автоматически аннулируется.

🧮 В официальном сообщении говорится, что при расчёте дивидендной базы не будут учитываться доходы и расходы, не подтверждённые денежными потоками. Речь идёт, например, о статьях отчётности, связанных с переоценкой имущества или разницами в курсах валют. Кроме того, согласно распоряжению, не будут учитываться прибыли или убытки, которые были отнесены на неконтролирующие доли участия дочерних организаций.

( Читать дальше )

Анализ российской нефтегазовой отрасли

- 12 июня 2021, 14:20

- |

📊 Всем праздничной субботы, друзья! В спокойной обстановке и в хорошем расположении духа предлагаю заглянуть в российский нефтегазовый сектор, который на фоне растущих цен на нефть, плавного выхода мировой экономики из коронавирусного кризиса и постепенного смягчения условий соглашения ОПЕК+ может стать одним из главных бенефициаров 2021 года.

Это касается как финансовых показателей компаний, так и дивидендных перспектив, которые на сегодняшний день рисуются весьма радужные. За вычетом Башнефти, у которой всё совсем печально, все эмитенты, представленные в сегодняшнем обзоре, вполне могут приятно удивить своих акционеров по итогам текущего года. Вопрос лишь в том, на какую «лошадку» ставите вы в этих скачках?

1️⃣ Самой недооценённой компанией в этом списке на сегодняшний день является Газпромнефть (EV/EBITDA=5x). Финансовая отчётность за 1 кв. 2021 года оказалась сильной, был отдельный

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал