Аэрофьюэлз

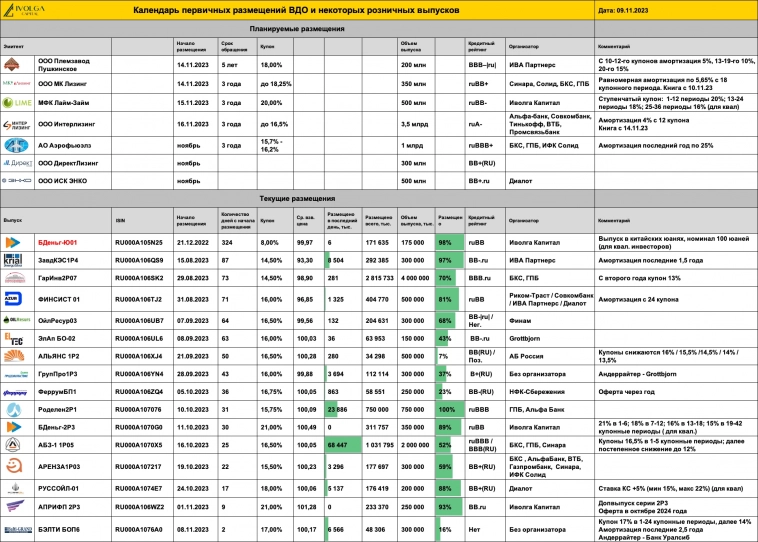

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 10 ноября 2023, 09:54

- |

- На 15 ноября намечено размещение облигационного выпуска МФК Лайм-Займ серии 001Р-03 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых)

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 89%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 93%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 08.11.2023

- 08 ноября 2023, 15:25

- |

- «Бэлти-Гранд» сегодня начинает размещение пятилетних облигаций серии БО-П06 объемом 300 млн рублей. Регистрационный номер — 4B02-06-00417-R-001P. Ставки 1-24-го купонов установлены на уровне 17% годовых, 25-60-го купонов — на уровне 14% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация.

- «Аэрофьюэлз» во второй половине ноября планирует провести сбор заявок инвесторов на трехлетние облигации серии 002P-02 объемом не менее 1 млрд рублей. Ориентир ставки купона — 15,7–16,2% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 9-12-го купонных периодов. Организаторы — БКС КИБ, Газпромбанк, ИФК «Солид». Кредитный рейтинг эмитента — ruВВB+ со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала трехлетние облигации ИСК «Энко» серии БО-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-00479-R. Бумаги включены в Третий уровень котировального списка и предназначены для квалифицированных инвесторов. Кредитный рейтинг эмитента — BB+.ru со стабильным прогнозом от НКР.

( Читать дальше )

Главное на рынке облигаций на 03.10.2023

- 03 октября 2023, 11:11

- |

- «Джи-групп» сегодня, 3 октября, начинает размещение трехлетних облигаций серии 002Р-03 объемом 2 млрд рублей. Бумаги включены во Второй уровень котировального списка. Регистрационный номер — 4B02-03-10609-P-001P. Ставка купона установлена на уровне 15,4% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на бумаги проходил 28 сентября. По выпуску предусмотрена амортизация. Организаторы — БКС КИБ, Газпромбанк, инвестиционный банк «Синара». Кредитный рейтинг эмитента ― ruBBB+ со стабильным прогнозом от «Эксперта РА».

- ТК «Нафтатранс плюс» 26 октября исполнит оферту по облигациям серии БО-04. Эмитент приобретет до 25 тыс. облигаций по цене 100% от номинальной стоимости бумаг плюс НКД. Период предъявления бумаг к выкупу ― с 12 по 18 октября. Агентом по приобретению выступит ИК «Юнисервис Капитал».

- «Эксперт РА» повысил кредитные рейтинги облигаций АО «Аэрофьюэлз» серий 001Р-01 и 002P-01 до уровня ruBBB+.

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Литана, Электроаппарат, Солид-лизинг, ТЗК Аэрофьюэзл)

- 30 сентября 2023, 13:01

- |

🟢 ООО «Литана»

НКР подтвердило кредитный рейтинг на уровне B+.ru, прогноз изменён на стабильный

ООО «Литана» — операционная компания одноимённой российской группы. Основным направлением деятельности компании является организация и сопровождение строительства объектов промышленного, коммерческого и гражданского назначения.

Основанием для изменения прогноза по кредитному рейтингу стало предоставление компанией дополнительной существенной информации о планах развития бизнеса и уточнение финансовой модели.

🟢 ООО «Электроаппарат»

НКР подтвердило кредитный рейтинг на уровне BB-.ru

ООО «Электроаппарат» основано в Самаре в 2015 году, осуществляет оптовые поставки электротехнического оборудования, включая различные трансформаторы, разъединители, выключатели нагрузки.

Позитивное влияние на оценку бизнес-профиля оказывают диверсификация базы покупателей и рынков продаж. Оценку финансового профиля поддерживают умеренные показатели долговой и процентной нагрузки, приемлемые значения рентабельности и ликвидности баланса. Давление на финансовый профиль оказывает существенная доля заёмных средств в структуре фондирования.

( Читать дальше )

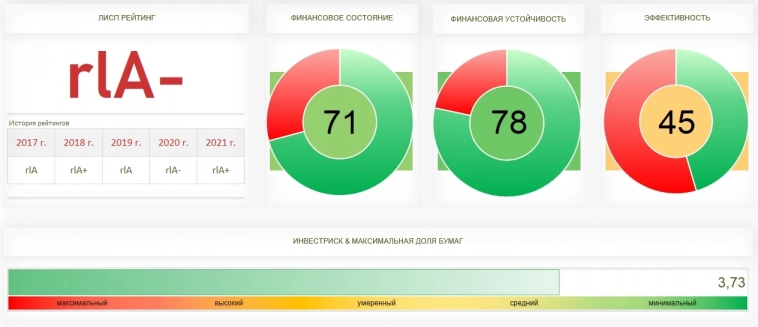

АО «Аэрофьюэлз»: rlRD

- 16 августа 2023, 09:30

- |

На конец 2022 года, АО «Аэрофьюэлз» — рискованное, значительно закредитованное, неликвидное, малоэффективное предприятие. На 1 рубль собственного капитала приходится 4.28 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 23%. Общая задолженность компании состоит из 1 574.3 млн рублей долгосрочных обязательств и 699.3 млн текущих. Текущие обязательства включают в себя 691.1 млн срочных и 8.1 млн краткосрочных рублей. Ликвидность по срочным обязательствам недостаточная, по менее срочным — достаточная. В отчётном периоде компания не брала на себя долгосрочных и заняла 0.4 млн рублей краткосрочных денег. Инвестиционный риск высокий. Кредитоспособность предприятия умеренная. ЛИСП-рейтинг: rlRD

Общие сведения АО «Аэрофьюэлз»

| ИНН | 7714216826 |

| Полное наименование | Акционерное общество «Аэрофьюэлз» |

| Вид экономической деятельности | Ремонт и техническое обслуживание летательных аппаратов, включая космические |

| Сектор рынка по ОКВЭД | Ремонт и монтаж машин и оборудования |

| Юридический адрес | 125493, г. Москва, ул. Флотская, д. 5КА офис 505 |

| Сайт компании | http://www.aerofuels.ru/ |

( Читать дальше )

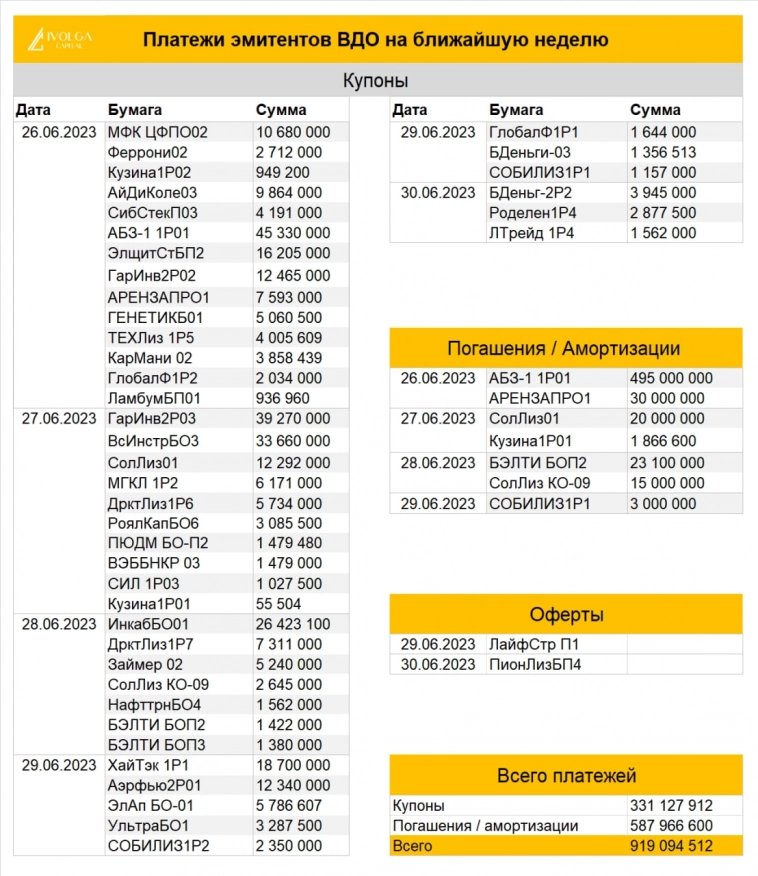

Платежи эмитентов ВДО на ближайшую неделю

- 26 июня 2023, 11:21

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 919,1 млн руб., из которых 331,1 млн руб. купоны, а 588 млн руб. придётся на погашения и амортизации

59% всех выплат придётся на амортизацию и купон АБЗ-1

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Коротко о главном на 31.03.2023

- 31 марта 2023, 15:31

- |

- «Промомед ДМ» сегодня начинает размещение трехлетних облигаций серии 002Р-01 объемом 3,5 млрд рублей. Регистрационный номер — 4B02-01-00560-R-002P. Ставка купона установлена на уровне 12,05% годовых. Купоны полугодовые. Сбор заявок прошел 29 марта. Минимальная цена заявки составила 1,4 млн рублей. По займу предусмотрено поручительство от АО «Биохимик». Организаторы: Газпромбанк, Россельхозбанк и БКС КИБ. Московская биржа включила выпуск облигаций «Промомед ДМ» серии 002Р-01 в Сектор РИИ.

- «ВИС Финанс» установил ставку купона трехлетних облигаций объемом 1,5 млрд рублей на уровне 12,9% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 30 марта. По выпуску предусмотрены обеспечение в форме поручительства от АО «Группа «ВИС» и ковенантный пакет. Организаторы: БКС КИБ, Газпромбанк, банк «ДОМ.РФ», Россельхозбанк и инвестбанк «Синара». Техразмещение запланировано на 4 апреля.

( Читать дальше )

Коротко о главном на 29.03.2023

- 29 марта 2023, 12:18

- |

- «Озон» (головная компания — «Озон Фармацевтика») сегодня начинает размещение трехлетних облигаций серии 001Р-01 объемом 1 млрд рублей. Регистрационный номер — 4B02-01-00087-L-001P. Ставка купона установлена на уровне 13% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 22-24 марта. Организатор — Sber CIB.

- «Балтийский лизинг» установил ставку купона трехлетних облигаций серии БО-П07 объемом 5 млрд рублей на уровне 11% годовых на весь период обращения. Купоны полугодовые. Сбор заявок прошел 28 марта. По выпуску предусмотрена амортизация — по 33% от номинальной стоимости будет погашено в дату выплаты 4-го и 5-го купонов, еще 34% от номинала — в дату окончания 6-го купона. Также по займу будет предоставлено обеспечение в форме публичной безотзывной оферты от АО «Балтийский лизинг». Организатором выступит инвестиционный банк «Синара». Техразмещение запланировано на 30 марта.

( Читать дальше )

Коротко о главном на 13.12.2022

- 13 декабря 2022, 11:13

- |

- «Реиннольц» сегодня начинает размещение четырехлетних облигаций серии 001P-02 объемом 100 млн рублей. Ставка купона установлена на уровне 18% годовых на весь период обращения, купоны — квартальные. По выпуску будет предусмотрена амортизация: по 30% от номинала будет погашено в даты окончания 10-го и 13-го купонов и еще 40% номинала — в дату окончания 16-го купона.

- «Ювелит» (производитель украшений под брендом Sokolov) перенес с 14 на 20 декабря сбор заявок на трехлетний выпуск облигаций серии 001Р-01 объемом не менее 3 млрд рублей. Ориентир доходности — премия не выше 550 б.п. к трехлетним ОФЗ, купоны ежеквартальные. Организаторы: BCS Global Markets, Газпромбанк, Московский кредитный банк и Тинькофф Банк. Техразмещение запланировано на 23 декабря. Минимальная заявка составит 1,4 млн рублей.

- Банк России зарегистрировал выпуск облигаций «СлавПроект». Регистрационный номер — 4-01-00610-R. Способ размещения бумаг — открытая подписка. Параметры выпуска пока не раскрываются.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал