Блог им. IlyaPestov

«Национальное достояние» в нестоянии: разбор отчёта «Газпрома» с рекордным убытком за 25 лет

- 07 мая 2024, 15:12

- |

Сможет ли компания оправиться после таких потерь? Насколько сильно увеличилась долговая нагрузка? Какова судьба дивидендных выплат? Попытаемся ответить на эти вопросы, изучив отчёт.

О проблемах «газового монополиста» после публикации финансового отчёта за 2023 год написали все: «первый реальный итог российской агрессии», «компания стала убыточной», «деньги заканчиваются», «пробито очередное дно».

Причём это только русскоязычное инфополе. Западные СМИ типа CNN, FT, Reuters и Euronews пытаются связать это с «коллапсом продаж в Европе».

Пример индуцируемой истерики

Ситуация напомнила мне февраль 2023 года, когда нас старательно пугали сообщениями о том, что дефицит бюджета России в январе стал самым большим с 1998 года и составил аж 1,8 трлн рублей. Экономисты уровня Сергея Гуриева верещали, что по плану Минфина дефицит должен быть не более 2,9 трлн рублей к концу года, а тут вон сколько за первый месяц.

Я ещё в позапрошлом феврале объяснял, что все эти ахи и охи бессмысленны, и по итогу года дефицит оказался на уровне запланированного. С «Газпромом» примерно та же история.

Начнём с тезиса «рекордный убыток из-за коллапса продаж в Европе». Один он уже говорит о непрофессионализме человека, который его транслирует, поскольку чистая прибыль (убыток) может уменьшиться или увеличиться даже при росте валовых продаж. «Коллапс» можно диагностировать только по выручке.

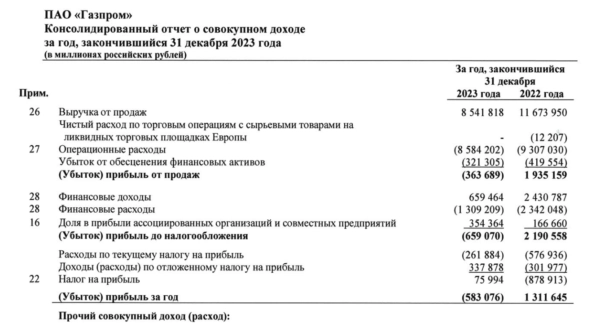

Консолидированный отчёт о доходе, 10 страница

Выручка «Газпрома» снизилась на 27% год к году до 8,5 трлн рублей. Однако 2022 год был рекордным по этому показателю (11,7 трлн рублей) из-за высоких цен на газ. Предыдущий рекорд (10,2 трлн рублей) был в 2021 году по тем же причинам.

Для сравнения: в 2020 году выручка составила 6,3 трлн рублей, хотя это тоже своего рода аномалия — из-за пандемии и низких цен на топливо.

Итак, в «нормальном» 2019 году доходы «Газпрома» были 7,7 трлн рублей. Умножьте это значение на инфляцию и текущий результат — и так называемый «коллапс» неожиданно превратится в нечто похожее на норму.

Теперь посмотрим на мир. Выручка Chevron, Exxon Mobil и Shell упала на 17% год к году в 2023 году, Saudi Aramco — на 18%, Total — на 19%. На таком фоне падение показателей «Газпрома» уже не кажется столь удручающим. Но это только на первый взгляд.

Учитывая средневзвешенный курс рубля за 2022-2023 годы, его доходы составили ~$172 млрд и ~$101 млрд соответственно. То есть речь идёт о фактическом падении доходов на 42%. Это очень хреново, но говорит не о катастрофе, а о том, что результат в два раза хуже, чем в международном нефтегазовом секторе.

При среднерыночной динамике «Газпром» должен был заработать $138 млрд, а заработал только $100 млрд. Повторюсь: это очень хреново. Однако в 2020 году было около $87 млрд, и мы как-то выжили.

В марте 2022 года я успокаивал россиян и писал, что «спрос на отечественные углеводороды неизбежен как восход солнца» — подразумевая, что нельзя просто вычеркнуть Россию из мирового энергетического рынка (западные СМИ писали, что можно).

Но если бы тогда Уоррен Баффет сказал мне, что выручка «Газпрома» в 2023 году будет равняться $100 млрд, то я, несмотря на авторитет «Оракула из Омахи», был бы уверен: дедушка бредит.

Ну а теперь переходим к прибыли, точнее — к первому за долгие годы убытку в 628 млрд рублей.

Газа продают мало, а расходы, в том числе на сотрудников, никуда не делись, поэтому теперь некогда очень прибыльная компания теряет огромные деньги. Так думают обыватели, которые на самом деле не понимают, что такое бухгалтерская чистая прибыль.

Компания «Рога и Копыта» может заработать больше денег на продаже своих товаров, чем в прошлый период, но если у неё сгорел склад или кто-то взорвал её газопроводы, то в отчёте чистая прибыль может превратиться в чистый убыток.

Консолидированная бухгалтерская прибыль или убыток из Income Statement говорит об изменениях в балансе за определённый период времени, а не о фактическом движении денежных средств — для него есть Cash Flow Statement.

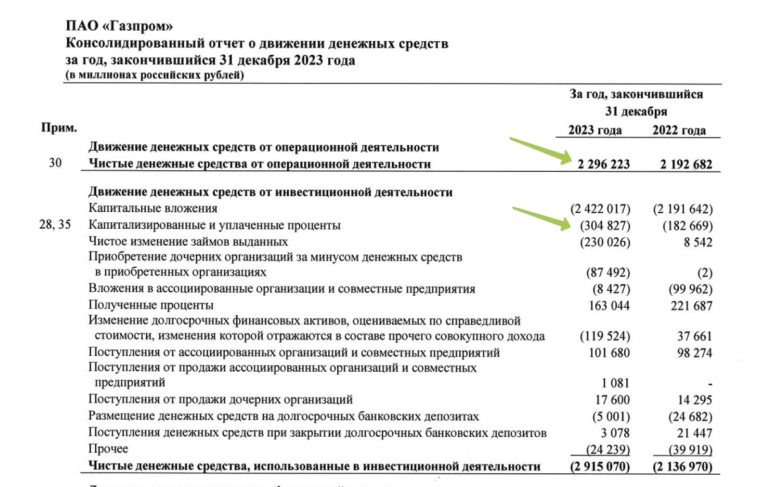

Так, операционная деятельность «Газпрома» принесла группе 2,3 трлн рублей реальных денег в 2023 году против 2,2 трлн рублей в 2022 году. Поэтому я и говорю: тот, кто связывает убыток с «коллапсом продаж в Европе», не заслуживает внимания.

Отчёт о движении денежных средств, 11 страница

Дальше давайте разберёмся, чем обусловлен убыток — помимо роста капитальных расходов, инвестиций в развитие и сделок по поглощению.

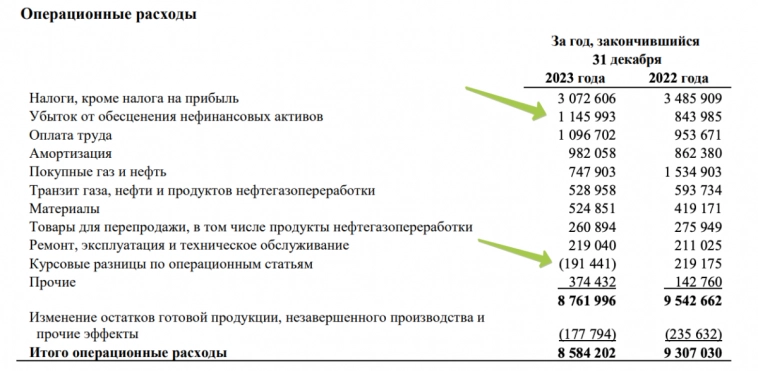

Посмотрев на операционные расходы, первым делом замечаем строку о переоценке нефинансовых активов, которая привела к нереализованному (сугубо бумажному) убытку в 1,145 трлн рублей (+35% год к году).

Детализация операционных расходов, 50 стр, отчёта

Как это работает? Представьте, что предприятие купило автомобиль или оборудование с прогнозируемым сроком службы в десять лет и отразило его стоимость в балансе. Каждый год актив будет терять 1/10 стоимости, и именно эти нереализованные убытки будут отражаться в Income Statement.

Так, если какой-то актив взорвали и он ржавеет на дне моря, прогнозируемый срок его эксплуатации сокращается, а сам он быстрее обесценивается.

Расходы на износ естественны для каждой компании, но у «Газпрома» они выросли в 2023 году на 302 млрд рублей (на 35%), и эта сумма не имеет ничего общего с маржей. Но куда существеннее выглядят убытки по курсовой разнице: в последнем отчёте они составили 191 млрд рублей против плюса в 219 млрд рублей в 2022 году.

Причём это разница только по операционке. Есть и по финансовым доходам/расходам. Там — минус 652 млрд рублей против плюса в 87 млрд рублей в предыдущем году. На одной курсовой разнице между двумя годами затерялся «триллиончик». Так бывает, когда Минфин обязывает продавать валюту, и российские компании сталкиваются с двойной конвертацией.

Экспортёры вынуждены покупать за рубежом на рубли валюту, чтобы затем в России вновь продавать её за рубли на Мосбирже. Если посчитать прибыль «Газпрома» от продаж в 2023 году с учётом переоценки нефинансовых активов и курсовых разниц 2022 года, то получится не убыток, а чистая прибыль в размере 823 млрд рублей.

Финансовые доходы и расходы, 52 страница

Предвижу бестолковые комментарии с обвинениями в манипуляциях: мол, у ватников 628 млрд рублей убытка — это ₽823 млрд прибыли. Ха-ха-ха. Таких трудно вразумить, но лишний раз проговорю: я не манипулирую, а объясняю принципы бухучёта по МСФО/IFRS/GAAP и то, как правильно интерпретировать Income Statement.

У компании «Рога и Копыта» могут рухнуть продажи так, что для покрытия убытков потребуется привлекать огромные кредиты. Но поскольку её доля в стартапе «Сингулярные Технологии» подорожала в 100 раз из-за инвестиций Илона Маска, она отразит кратный рост чистой прибыли. Наличных денег ни хрена нет, а в отчёте огромная чистая прибыль, обусловленная нереализованным доходом.

То есть отчёт о прибыли или убытках без рассмотрения его в комплексе параметров (sic!) говорит, скорее, об изменении ценностей компании за отчётный период (она их прирастила или растеряла?), а не о её способности зарабатывать деньги. Эту разницу необходимо понять и прочувствовать.

«Газпром» растерял несколько сотен миллиардов рублей. И, конечно, это в том числе связано с санкциями, но главным негативным фактором для прибыли компании стала политика России. Государство буквально доит «Газпром».

В 2023 году «национальное достояние» оплатило:

- НДПИ — 2.46 трлн рублей.

- Акциз — 266 млрд рублей.

- Налог на имущество — 243 млрд рублей.

- Таможенные пошлины — 594 млрд рублей.

- НДС — 234 млрд рублей.

- И ещё 106 млрд рублей в виде прочих сборов и взносов.

Итого: 3,9 трлн рублей — не считая косвенных потерь из-за курсовой разницы для поддержания рубля.

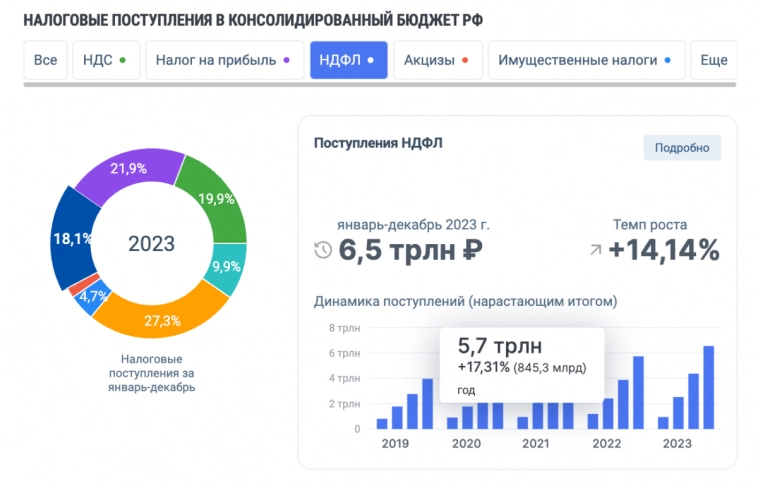

В 2022 году — с учётом налога на прибыль и дивидендов — «Газпром» передал государству примерно 6,3 трлн рублей. Чтобы вы поняли, как это много, скажу: в том же году в бюджет от НДФЛ поступило 5,7 трлн рублей. Один «Газпром» принёс государству больше денег, чем вы все вместе взятые.

Никого не удивляет, как жадные олигархи Путина и он сам пошли на такие жертвы ради народа? Не менее забавны возгласы «За что я плачу налоги?!» — особенно от тех, кто платит пару сотен «баксов» в год в виде 13% от МРОТ, получая часть зарплаты в конверте. В России — демократия: кто платит, тот и музыку заказывает.

Миллер. Источник: «Интерфакс»

Газеты пишут про убыток «Газпрома» как про роковое известие, которое возникло как гром среди ясного неба. Однако любой годовой отчёт по определению трудно назвать сенсацией, потому что есть промежуточные отчёты. Если вас глубоко встревожил «рекордный за 25 лет убыток», то вы, вероятно, просто за ними не следите.

Повторюсь: самое удивительное в отчёте то, что спустя два года после начала СВО и введения тысяч санкций, выручка «Газпрома» превышает $100 млрд. Поэтому краха «национального достояния» ждать не стоит — правда, как и дивидендов от него за 2023 год, ибо коэффициент «чистый долг/EBITDA» вырос до 3, а для выплаты он должен быть <2,5.

Впрочем, вопрос о дивидендах, скорее, политический — и решать здесь тоже будет государство. Поэтому вероятность того, что Газпром порадуется своих акционеров выплатой ~15 рублей на каждую бумагу сохраняется.

Большое спасибо всем за внимание. Если вам интересны подобные разборы — подписывайтесь на мой канал «Грокс».

теги блога Ilya Pestov

- Dell Technologies

- Enron

- Gett

- Gold

- Goldman sachs

- IPO

- JPMorgan

- pre-IPO

- Roblox

- spac

- spin-off

- tesla

- акци

- акции

- банки

- внешний долг рф

- Газпром

- деньги

- дивиденды

- доллар

- доллар рубль

- евросоюз

- золото

- инфляция

- инфляция в России

- кризис

- криптовалюта

- Миллардеры

- монетарная политика

- налогообложение на рынке ценных бумаг

- нефть

- облигации

- отчеты МСФО

- прогноз

- прогноз по акциям

- пузырь

- пузырь на фондовом рынке

- реструктуризация долга

- Россия

- Рубль

- санкции

- ставка

- сша

- трейдинг

- Украина

- фондовый рынок

- цб

- экономика

- юань

Elmarit, кстати, все ровно как в прошлый раз, когда дивы не утвердили — море паники и ноль понимания...

Тогда многие скинули Газпром, а я не стал и получил дивы в конце года, и учитывая мою среднюю — весьма неплохие! Побольше чем со СБЕРа или Лукойла...

Если будут, будет рост… А вот тогда надо думать что делать — фиксировать прибыль или ждать дальнейшего роста…

Мультитрендовый, у меня просто Транснефти чутка перебор образовался...

Сначала брал перед дивами, а после дивгепа прикупил еще, причем прилично дешевле...

Теперь думаю — надо бы часть скинуть и во что то другое вложить...

Газохимические компании (Сибур и другие) должны иметь возможность покупать газодобывающие активы чтобы строить вертикально интегрированный бизнес, как это делается в нефтяной сфере.

Нефтяные компании должны иметь возможность продавать свой газ. Вредительская компания под названием «Газпром» не позволяла нефтяным компаниям развивать добычу газа, перекрывая им вентиль на приём газа. И антимонопольная служба делала вид что не замечает злоупотребления монопольным положением.

Elmarit, бесполезно, я с самого начала на размеры изъятия у Газпрома доходов государством через НДПИ, налоги и прочего людям указывал, но большинство так и не поняли ничего...

Видимо поэтому 90-95% и сливает на бирже…

Тут думать надо и знать кое что о компании и ее перспективах...

А прибылей таких как раньше были взять уже негде.

Понимаю вас, засевших в Газпроме по самые гланды… но смиритесь)

Таким образом оно просто ворует деньги у миноритарных акционеров.

Которых десятки а возможно и сотни тысяч граждан России.

Потом скажут, что теперь НДПИ не 2,46 трлн. руб., а 3,46 трлн. руб. или 5,46 трлн. руб… И никаких нормальных дивидендов там не будет.

пора уже государству уходить из экономики

Вопрос только по этому абзацу:

«Но куда существеннее выглядят убытки по курсовой разнице: в последнем отчёте они составили 191 млрд рублей против плюса в 219 млрд рублей в 2022 году.»

Поскольку это графа «Операционные расходы» разве (191) в данном случае не «плюс», а 219 наооборот не минус?

Впервые они были наедине. И друг мой от радости напился. Очнулся голый на полу. Женщина презрительно сказала:

— Мало того, что он не стоял. Он у тебя даже не лежал. Он валялся.

© Довлатов, «Соло на ундервуде»

Газпром был 450 рублей, теперь 150

Шортить его до дна смело можно) с такими показателями

Покупать его сейчас идея по мне так себе.

Разбор толковый

А вы как думаете, чья это дебиторка?

Писали, что Турции разрешили отсрочку на ~ год.

www.rbc.ru/politics/10/05/2023/645b8aaf9a7947a32bf829d0

Но публично заявленная сумма там около 370 млрд рублей, а остальная просроченная дебиторка у Газпрома аж 1.7 трлн.

Хотя 1 трлн — это вроде трехлетней давности, т.е. непонятными остаются 700 млрд.

Но в отчете сказано, что руководство верит, что эта дебиторка будет погашена. Значит, в будущем все восстановится

Вряд ли они платят нам за газ сейчас.