Аренза-Про

Первичные размещения облигаций: план на неделю с 28.10 по 03.11.24

- 29 октября 2024, 00:06

- |

‼️👻 Вся информация предоставлена исключительно в ознакомительных целях и ни при каких обстоятельствах не является поводом для реального участия в первичке на этой неделе (опасно для депозита)

По поводу ставки 21% – все основные моменты, которые расписывал после прошлого заседания, стали еще более актуальными. Денежные фонды, короткие бумаги с еще бОльшим акцентом на кредитное качество, вероятность дальнейшего роста фактических спредов по флоатерам (даже если навес предложения несколько снизится, им неплохо бы дойти ближе к уровню банковских, которые сейчас по разным отрывочным данным на 100-300 б.п. выше бондовых). Приоритет покупкам на вторичке, но для начала пусть рынок успокоится и закрепится на хоть каких-то новых ориентирах

💰 Альфа-Банк: AA+, дисконтная 50% (YTM~14,8%), 5 лет, 500 млн.

«Гарантированное удвоение капитала за 5 лет» звучит неплохо, а вот в цифрах выглядит совсем неинтересно. Купонов под реинвест здесь нет, поэтому магия сложного процента не работает. Есть некоторая экономия на налоге с купонов, но в целом кто и зачем это покупает – не знаю

( Читать дальше )

- комментировать

- 387

- Комментарии ( 0 )

Свежие облигации: АРЕНЗА-ПРО 001Р-06 (флоатер). До 24,75% на лизинге!

- 28 октября 2024, 18:34

- |

Аренза-ПРО выдержала эффектную паузу в пару месяцев после прошлого размещения и снова готовится взбудоражить долговой рынок очередным флоатером с привязкой к КС и неплохой ставкой купона. Придётся сразу же огорчить тех, кто ещё не успел оквалиться: выпуск только для квал. инвесторов. Но иногда из-за общего бардака в системе, некоторые брокеры позволяют покупать подобные облиги на вторичке и не-квалам.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Акрон, Россети, Совкомбанк, ВТБ_Лизинг, КАМАЗ, ВИ.ру, Атомэнергопром, Р_Вижн, ДОМ.РФ, Делимобиль, ПСБ, Эталон_Финанс, Мегафон.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новый выпуск АРЕНЗА-ПРО!

🎛️Эмитент: ООО «АРЕНЗА-ПРО»

( Читать дальше )

Главное на рынке облигаций на 18.10.2024

- 18 октября 2024, 13:25

- |

- Сегодня «Каршеринг Руссия» (бренд «Делимобиль») начинает размещение двухлетних облигаций серии 001Р-04 объемом 3,5 млрд рублей. Регистрационный номер — 4B02-04-16750-A-001P. Бумаги включены во Второй уровень котировального списка. Выпуск доступен только квалифицированным инвесторам. Размер спреда к ключевой ставке Банка России установлен на уровне 3% процентов годовых. Купоны ежемесячные. Организаторы — Газпромбанк и ИБ «Синара». АКРА в январе 2024 г. присвоило эмитенту кредитный рейтинг А+(RU) со стабильным прогнозом.

- Сегодня «Агентство судебного взыскания» (АСВ) начинает размещение выпуска трехлетних облигаций серии БО-03-001P объемом 150 млн рублей. Ставка 1-12 купонов установлена на уровне 25,75% годовых. Купоны ежеквартальные. Предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента в даты окончания 6-го и 8-го купонных периодов. Организатор — ИК «РИКОМ-ТРАСТ». НРА в мае 2024 г. подтвердило кредитный рейтинг эмитента на уровне BB+|ru| со стабильным прогнозом.

( Читать дальше )

«Аренза-про» 31 октября проведет сбор заявок на облигации объемом ₽300 млн.

- 17 октября 2024, 18:48

- |

ООО «Аренза-про» — относительно небольшая лизинговая компания, расположенная в Москве. Компания специализируется на предоставлении в лизинг различных видов оборудования с фокусом на работе с предприятиями малого и среднего бизнеса. Компания ведет свою деятельность в различных регионах страны, основными регионами присутствия являются Москва, Московская область и Санкт-Петербург.

Сбор заявок 31 октября

11:00-15:00

размещение 5 ноября

- Наименование: Аренза-001P-06

- Рейтинг: ВВВ- (АКРА, прогноз «Позитивный»)

- Купон: КС + 375 б.п. (ежемесячный)

- Срок обращения: 3 года

- Объем: 300 млн.₽

- Амортизация: да (15, 18, 21, 24, 27, 30, 33 по 10%)

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Газпромбанк, ИФК «Солид», МСП Банк, инвестиционный банк «Синара»

- Только для квалифицированных инвесторов

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

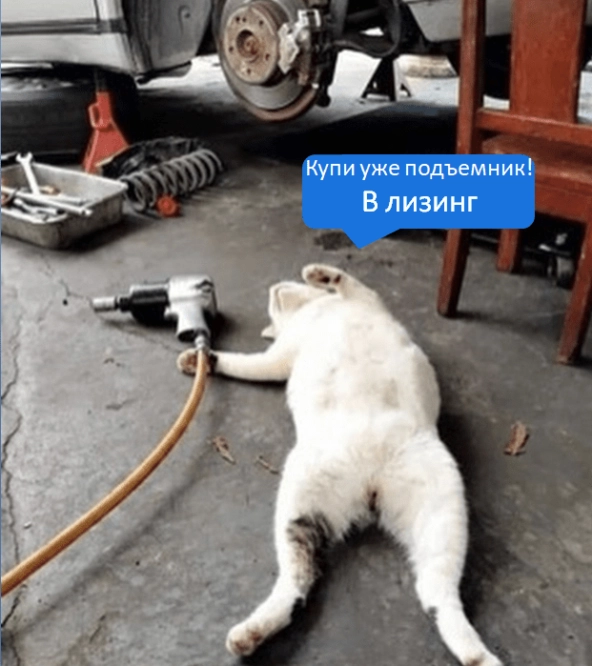

⭐️Аренза Про. В лизинг от ☕️кофемашины до подъемников и покрышек для 🚛

- 16 сентября 2024, 08:13

- |

Доходность до 29% но и риски не маленькие. В акционерах АФК

Мы разбираем компании и отбираем для вас лучшие инвест идеи💎 Присоединяйтесь!

---

Из лизинга мы уже смотрели:

А теперь принципиально иной сегмент. Микро лизинг выручает микро бизнес

О выпуске

Мы выбрали именно 2-ой выпуск из-за высокой доходности, ускоренной дюрации (частичные погашения с сентября 2024), отсутствия оферты. По тем же причинам может быть интересен выпуск 1Р01. Надо смотреть в моменте, что дешевле.

( Читать дальше )

Анализ эмитента: ООО "АРЕНЗА-ПРО" (за 2кв. 2024 г.)

- 09 сентября 2024, 10:08

- |

📌 На данный момент у ООО «АРЕНЗА-ПРО» в обращении 6 выпусков облигаций с общим облигационным долгом 1700 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 2кв. 2024 г.

Финансовые результаты:

— Выручка: 285 млн. руб.

— Чистая прибыль (убыток): 61 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 7% (+), долгосрочные обязательства выросли на 28% (-), краткосрочные прибавили 21% (-).

Предприятие закредитованное, заемный капитал превышает собственный в 4,32 раза. Долговая нагрузка увеличилась на 18% (-).

По финансовым результатам (год-к-году): выручка выросла на 83%, чистая прибыль прибавила 87%.

...

Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей и др.), рейтинг, а также информацию о новых выпусках см. в телеграм-канале.

Новые облигации на Мосбирже за август 2024 года. 2 часть

- 07 сентября 2024, 13:32

- |

КОРПОРАТИВНАЯ ОБЛИГАЦИЯ

💼 Совкомбанк Лизинг выпуск 7 $RU000A1099V8

Дата погашения облигации — 8 августа 2027 года

💼 СибСульфур БО-01-001P $RU000A1098T4

Дата погашения облигации — 12 августа 2027 года

💼 Аренза-Про 001P-05 $RU000A1097C2

Дата погашения облигации — 30 августа 2027 года

💼 Джи-групп выпуск 5 $RU000A109981

Дата погашения облигации — 31 августа 2027 года

💼 Газпром нефть 003P-13R $RU000A109B33

Дата погашения облигации — 9 февраля 2028 года

💼 АФК Система 001Р-31 $RU000A1098F3

Дата погашения облигации — 8 ноября 2028 года

💼 ДиректЛизинг 002P-03 $RU000A1094T3

Дата погашения облигации — 6 июля 2029 года

💼 Хромос Инжиниринг БО-02 $RU000A1094W7

Дата погашения облигации — 6 июля 2029 года. Эмитент также имеет право погасить облигацию в июле 2027 года

💼 Мособлэнерго 001Р-01 $RU000A1099E4

Дата погашения облигации — 25 июля 2029 года

💼 АЗБУКАВКП3 $RU000A109825

Дата погашения облигации — 22 июня 2034 года

📌 Новые облигации на Мосбирже за август 2024 года. 1 часть

( Читать дальше )

Обзор операционных результатов лизинговых компаний-эмитентов облигаций по итогам 1 полугодия 2024 года

- 04 сентября 2024, 16:15

- |

В обзоре вы найдете:

— Данные по новому бизнесу, объёму ЧИЛ и портфелей;

— Авансирование нового бизнеса;

— Динамика долга и собственного капитала;

— Структура привлеченных кредитов и займов;

— Графики погашения облигационного долга;

и другие, не менее важные, показатели.

Детально изучить материал можно по ССЫЛКЕСледите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Главное на рынке облигаций на 29.08.2024

- 29 августа 2024, 12:52

- |

- «Бизнес Альянс» сегодня начинает размещение облигаций серии 001Р-06 со сроком обращения 3,5 года объемом 500 млн рублей. Регистрационный номер — 4B02-06-59083-H-001P. Ставки купонов будут определяться по формуле: ключевая ставка Банка России плюс спред. Для 1-13-го купонов он составит 5,5% годовых, 14-27-го купонов — 4,5% годовых, 28-42-го купонов — 3,5% годовых. Купоны ежемесячные. Организатор — ИК «Иволга капитал». Эмитент имеет кредитный рейтинг BB+(RU) с позитивным прогнозом от АКРА.

- «Интерлизинг» сегодня с 11:00 до 15:00 по московскому времени проведет сбор заявок среди квалифицированных инвесторов на трехлетние облигации серии 001Р-09 объемом 3,5 млрд рублей. Ставка купона рассчитывается по формуле: КС плюс премия не выше 2,85% годовых. Купоны ежемесячные. Предусмотрена амортизация. Техразмещение запланировано на 3 сентября. Организаторы: Совкомбанк и банк «Уралсиб». Эмитент имеет кредитный рейтинг ruA со стабильным прогнозом от «Эксперт РА».

( Читать дальше )

Главное на рынке облигаций на 14.08.2024

- 14 августа 2024, 11:54

- |

- Сегодня, 14 августа, «Самолет» начинает размещение трехлетних облигаций серии БО-П15 объемом 5 млрд рублей с офертой через два года. Бумаги включены в Первый уровень котировального списка. Ставка купона установлена на уровне 19,5 % годовых. Купоны ежемесячные. Организаторы — банк «Синара» и Газпромбанк. АКРА в январе 2024 г. повысило кредитный рейтинг эмитента до уровня А+(RU) со стабильным прогнозом.

- Сегодня, 14 августа, «Вэббанкир» начинает размещение облигаций серии 001P-06 со сроком обращения 3,5 года объемом 150 млн рублей. Ставка 1-го купона установлена в размере 23% годовых. Выпуск предназначен для квалифицированных инвесторов. Купоны ежемесячные, переменные: ключевая ставка Банка России плюс 5% годовых. По займу предусмотрены call-опционы в даты окончания 12-го, 18-го, 24-го, 30-го и 36-го купонов и равномерная амортизация в последний год обращения. Организатор — ИК «Иволга капитал». «Эксперт РА» в марте 2024 г. повысил рейтинг кредитоспособности эмитента до уровня ruBB со стабильным прогнозом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал