Избранное трейдера Олег

Какие компании вышли из убытка после IPO

- 25 ноября 2025, 17:24

- |

За последние 945 дней, а это почти 3 года, было 25 IPO. Из них 20 оказались убыточными и поэтому инвесторы потеряли свои деньги. Теми пятью компаниями, что позволили заработать акционерам оказались:

- Генетико

- Совкомбанк

- Апри

- Озонфарма

- Ламбумиз

( Читать дальше )

- комментировать

- 7.7К | ★3

- Комментарии ( 24 )

Ханты-Мансийские купоны на 3 года! Свежие облигации ХМАО - Югра 34002

- 25 ноября 2025, 10:25

- |

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ГТЛК, реСтор, Лидойл, Балт._лизинг, Совкомфлот, Борец, НижегорОбл, ПР_Лизинг, Эталон, ПКТ, ДельтаЛизинг, Автобан, Инарктика, Трансконтейнер.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🇷🇺А теперь — помчали смотреть на новый выпуск ХМАО!

🏕️Эмитент: ХМАО — Югра

🗺️Ханты-Мансийский автономный округ (Югра) — субъект Российской Федерации, входящий в состав Тюменской области. Граничит с Ямало-Ненецким АО, Красноярским краем, Томской, Свердловской областями и Республикой Коми.

( Читать дальше )

Дивидендный доход: подборка акций с высокими выплатами. 24 ноября 2025

- 25 ноября 2025, 09:02

- |

Слабость рынка вновь подсветила защитные свойства дивидендной корзины, которая увеличила опережение рынка и выросла уже более чем на 25% за год — достойный результат для непростого года на рынке акций.

Дивдоходность рынка на уровне 7,4%, корзины — почти 15%. Корзина устойчиво опережает рынок. Долгосрочное опережение рынка особенно впечатляет: рост более чем на 25% за последний год, лучше рынка на 15 процентных пунктов.

«Дивидендный доход: подборка акций с высокими выплатами» — новое название ежемесячного обновления «Дивидендной корзины БКС».

( Читать дальше )

ОФЗ дают 14% Корпораты 25.. 30% . Свежая таблица 25.11.25 корпоративных облигаций с постоянным купоном.

- 25 ноября 2025, 07:33

- |

Лидеры прогнозов. Какие акции советуют аналитики?

- 21 ноября 2025, 09:43

- |

Ситуация на рынке быстро меняется, а вслед за этим меняются и мнения аналитиков :)

Если месяц назад они считали рынок дешевым, то сейчас их оценки стали еще позитивнее. В их прогнозах появились новые имена, а прошлые лидеры получили еще более высокий потенциал. Хотя в некоторых бумагах аналитики уже разочаровались..

Поэтому я решил составить обновленную подборку. В нее попали лишь те бумаги, у которых есть более пяти рекомендаций; затем по ним высчитан средний прогноз цены через 12 месяцев, а уже после этого — потенциал. Давайте глянем, что нам советуют :)

✅ Самолет. Покупать — 6/8, потенциал +117%

Хотелось бы увидеть свежий отчет, потому что в прошлом все плохо. Компания показала рост «операционки», но вся она ушла на обслуживание долга. Последний превысил уже 700 млрд. рублей, а до конца высокой ставки еще нужно дожить.

Ковбойская идея с расчетом на то, что ставка резко упадет в район 10-11%.

✅ ИнтерРАО. Покупать — 9/9, потенциал +93%

( Читать дальше )

Мой портфель акций на 21 ноября. Создание пассивного дохода: какие акции и облигации купил?

- 21 ноября 2025, 08:16

- |

Продолжаю покупать дивидендные акции и облигации. Основная задача — получение максимальных выплат с дивидендов и купонов в течение 10 лет. Все сделки и ежемесячные отчеты публикую на канале (отчет за октябрь).

Купил с 12 по 20 ноября:

— 10 акций Сбербанка;

— 2 акции Транснефти;

— 4 акции Новабев;

— 3 акции Новатэка;

— 5 ОФЗ 26241;

— 200 паев фонда GOLD.

Состав активов и рыночная конъюнктура

1. Сейчас доля акций составляет 54,2%, облигаций 44,1%, золота 0,3%, ₽ 1,4% (целевые доли 55/43/2). Доходность XIRR, которая учитывает ежемесячные пополнения в разные периоды времени начиная с 2023 года и налоговые вычеты на пополнение ИИС, выросла с 16,5 до 17,5%.

( Читать дальше )

20% по облигациям компании Эталон

- 21 ноября 2025, 07:52

- |

Девелопер, который строит жилье не ниже среднего класса решил взять немножко денег в долг для своей текущей деятельности. Девелопер Эталон Груп относительно недавно редомицилировался с недружественного острова в Калининград.

Компания строит объекты в основном в Екатеринбурге, Омске, Москве и СПб. За 2024 год рыночная стоимость активов выросла до 305 млрд. рублей с общей реализуемой площадью, превышающей 5,5 млн. кв.м. (это в потенциале, а в текущем рынке до 2 млн. кв.м.). Земельного банка при этом хватит на 8 лет продаж.

Компания принадлежит нашей любимке АФК Системе, но при этом не является для нее карманом.

👀Что там по выпуску Эталон-Финанс-002Р-04?

🏠Дата размещения — 21.11.2025г., уже сегодня после обеда, как всегда публикую самую актуальную информацию.

🏠Дата погашения — 11.11.2027г., погашение символично пройдет во всемирный день скидок.

🏠Объем размещения — изначально компания хотела разместить облигации на 1,5 млрд. рублей, но в ходе маркетинга и повышенного спроса на бумаги объем эмиссии был увеличен в 6,5 раз до 10 000 000 000 рублей.

( Читать дальше )

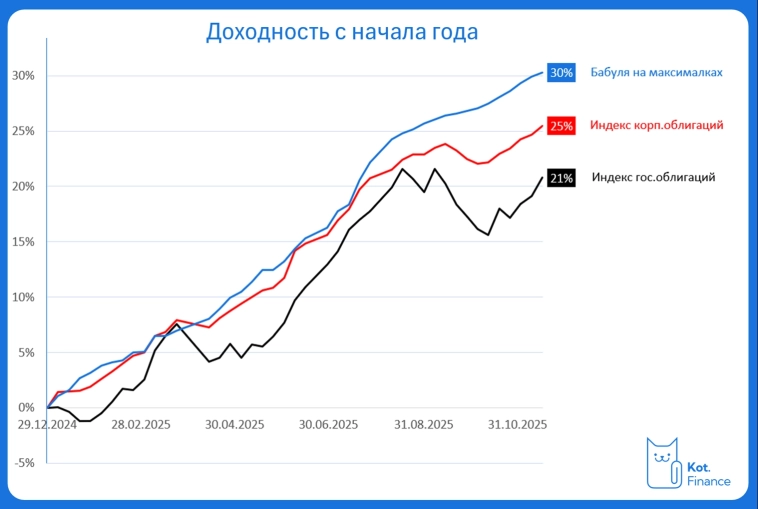

⭐️Автоследование 🤟👵Бабуля на максималках: структура, доходность. Раскрываем секреты 🐾

- 20 ноября 2025, 21:09

- |

Сегодня Бабуля – наше флагманское автоследование, в котором преобладают выпуски с фиксированным доходом (73%), но также есть флоатеры (20%) и валютная составляющая (7%). Это потенциально самый доходный, но и волатильный наш проект. Сегодня вы видите доходность 30% за 10 месяцев, но нельзя забывать, что этот автослед попал под удар в конце 2024 года. Флоатеры падали против логики ❗️ожидая повышения ключевой ставки. А ведь флоатеры от этого только выигрывают. «Но рынки могут быть иррациональны дольше, чем вы платежеспособны». Поэтому мы диверсифицируемся

💵Валютная диверсификация

Мы ставим на постепенное ослабление рубля, поэтому увеличиваем долю валюты через фонд $TLCB – самый ликвидный и понятный инструмент из доступных. Сейчас его доля 7%, целевая 20%

📊Отраслевая диверсификация

Максимальная доля отрасли в портфеле – не более 30%. Сегодня это лизинг. Но и в нем мы выбираем только надежные бумаги, которые сами разбираем по полочкам и делимся результатами публично. Наш выбор – Балтийский лизинг, Интерлизинг. Эти компании мы знаем лично

( Читать дальше )

Свежая таблица флоатеров

- 20 ноября 2025, 14:34

- |

📊 Свежая таблица флоутеров на ММВБ! От 20.11.25

Публикую актуальную подборку облигаций с плавающим купоном (флоатеров), торгующихся на Московской бирже:

✅Недавно был побит дневной рекорд по размещению ОФЗ львиную долю составили именно флоатеры!!

* Рейтинг: От BB до AAA.

* Добавлены: ОФЗ-флоатеры (ищите их *без рейтинга*).

Что в таблице (поля):

* Название облигации

* ISIN

* Премия

* Дата погашения

* Текущая цена

* Оборот (млн руб.)

* Рейтинг

📈 Почему сейчас интересно?

Считаю, что на рынке уникальная ситуация:

1. Ключевая ставка, начала неспешное снижение. Многие облигации с постоянным купонами начали рости, а многие флоатеры еще не реагируют.

2. Если КС будут постепенно снижать( а это очень вероятный сценарий) то флоутеры с хорошей премией будут давать больший купон чем облигации. (не ИР чисто мое мнение,)

3. Я считаю что для диверсификации можно добавить немного флоатеров.

💡 На что смотреть?

В этих условиях особенно перспективными выглядят флоатеры:

✅ С короткими сроками до погашения

( Читать дальше )

Пассивный доход на ОФЗ — какие выпуски выбрать?

- 20 ноября 2025, 13:21

- |

Привет, инвесторы! Знаю, что вы, как и я, любите пассивный доход. Это прекрасное чувство, когда деньги «капают» сами по себе, а ты просто лежишь и загораешь на пляже, думая «как же прекрасно, что наконец-то не ты работаешь на деньги, а они — на тебя».

Я всегда в поиске активов, которые приносят пассивный доход. Самый очевидный выбор — это ОФЗ. Но купоны по ним меньше, чем по корпоративным выпускам, так что важно правильно понимать, как работает этот великолепный инструменты, который кажется простым, как табуретка, но он сложнее, чем многие думают.

👋 Кто тут амбассадор Минфина?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал