Избранное трейдера mvc

Иллюзия фондового рынка и роста экономики

- 10 января 2021, 00:40

- |

Денежная масса — совокупность денег, обращающихся в экономике страны в определенный период времени, как наличных, так и безналичных, находящихся на текущих и сберегательных счетах.

Денежный агрегат М1 = М0 (наличные деньги) + другие денежные эквиваленты, которые можно легко конвертировать в наличные (чеки, средства населения на вкладах до востребования, средства на расчетных, текущих и иных счетах до востребования нефинансовых и финансовых организаций (кроме кредитных).

Денежный агрегат М2 = М1 + краткосрочные вклады (срочные вклады, средства на счетах срочных депозитов, привлеченных от населения, нефинансовых и финансовых организаций (кроме кредитных) и некоторые фонды денежного рынка.

Вывод сделает каждый сам для себя. Это шок для тех, кто привык верить в вечный рост рынка и роста экономики. S&P500/GOLD имеет подобную корреляцию.

Ставьте лайк и подписывайтесь на блог.

- комментировать

- ★1

- Комментарии ( 8 )

Доходности облигаций США - новый вызов для рынков?

- 09 января 2021, 22:49

- |

Всем привет!

А что если так ?

На представленном выше слайде сравнение графика спрэда между доходностями облигаций U.S. 10 Years Treasury Note и 3-Month Treasury Bill c фондовым индексом США S&P 500 за предыдущие 20 лет!

Не трудно выявить из графика взаимосвязь государственных облигаций США с рынком акций. Именно предыдущие два серьёзных финансовых кризиса ( «доткомов» 2000-2002 гг и ипотечный кризис 2007-2008 гг) сопровождались ростом спрэда между казначейскими облигациями США (10 летние — 3-х месячные) от отрицательного значения к 3.5%.

Рост спрэда подразумевает ощутимое снижение курсовой стоимости U.S. 10 Years Treasury Note (в следствие чего доходность к погашению растёт) по сравнению с 3-Month Treasury Bill (меньше поводов продавать 3-х месячные бонды, по причине скорого погашения).

Мысли по этому поводу записал в видео на Trading View, кстати, на этой площадке наша команда стабильно возглавляет ТОП рейтинга!

( Читать дальше )

"Каморка Деда Панаса".

- 09 января 2021, 10:38

- |

Здравствуйте, коллеги!

Сегодня обзор будет описывать дальнейшие вероятностные цели по результатам

закрытия недельных графиков и начала отчетов в сша.

Напомню, что в предыдущих обзорах этот рост в последней волне роста описывался

как наиболее вероятностный.

Исполнились прогнозируемые цели по сипе от 13 ноября еще когда сипа была 3500, а именно 👉 3700, следующая

цель была 👉 3800+ и наконец следующая цель 3850 и 3885. При нефти в 45$ была цель в 57$

👉 Недели по всем ключевым инструментам закрылись по-бычьи. на хаях.

👆 Шорты нельзя ни в коем случае открывать. Если не терпится дождитесь импульса вниз,

а потом будет откат вверх там и пробуйте строго со стопами. Но лучше не пробуйте

даже, если вы новичок.

Далее напишу возможные вероятностные цели.

Напомню прогнозировалось, что будет обновление хаев при недавнем снижении в

конце декабря и что крупные игроки набирали пониже в новых контрактах позы в лонг

по рынкам и у нас и на западных рынках.

Повторюсь, что на нашем рынке инвесторы могут дрогнуть раньше немного и начать фиксировать прибыль.

Но в сша очень высокая вероятность продолжения роста до конца отчетов, а именно

до начала февраля( возможно до середины марта до экспирации квартальной).

( Читать дальше )

Дивидендные аристократы России 2021

- 05 января 2021, 13:51

- |

Ранее по теме дивидендных аристократов:

1. Дивидендные аристократы США и России(март 2019)

2. Дивидендные аристократы США и России 2020(январь 2020)

3. Как дивидендные аристократы переживают коронакризис?(июнь 2020)

4. ЛУКойл может остаться дивидендным аристократом!(октябрь 2020)

5. Дивидендные аристократы. Прогноз на 2021-2022 гг. (ноябрь 2020)

Список российских дивидендных аристократов на 2021 год готов

( Читать дальше )

Какие налоги мы будем платить по ценным бумагам в 2021 году? Расчет на примерах.

- 05 января 2021, 11:45

- |

C 1 января изменилось налогообложение доходов граждан. Появился налог на банковские вклады, вступила в силу прогрессивная шкала, и изменилось налогообложение доходов по ценным бумагам.

Про налоги на вклады можно посмотреть здесь, и про прогрессивную шкалу тоже есть отдельный обзор.

Прежде чем начать инвестировать в ценные бумаги, нужно разобраться, как возникают налоги и как мы будем их платить с этого года?

Всего существует три вида доходов по ценным бумагам, которые подлежат налогообложению:

1. Доход от того, что мы продали ценную бумагу дороже, чем купили. Такой доход возникает в основном при продаже акций или паев, реже — облигаций. Этот доход облагается НДФЛ по ставке 13%.

2. Купонный доход — это процентный доход по облигациям, который мы получаем за то время, пока мы являлись владельцем облигации. Этот доход облагается НДФЛ по ставке 13%.

( Читать дальше )

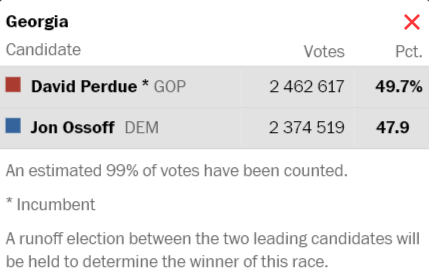

Выборы в Джорджии: пропустить нельзя следить

- 05 января 2021, 10:26

- |

Если выборы в президенты США почти со 100% вероятностью уходят в пользу демократа Байдена, то результаты выборов в верхнюю палату Сената пока не определены.

В статье мы посмотрим:

- как один штат определяет будущий политический курс США;

- что произойдёт в случае победы демократов;

- что мы будем делать в каждом из случаев.

Джорджия решает судьбы США

Президентом Америки станет демократ — Байден. А примут или нет его решения — в полной мере зависит от ситуации в верхней палате Сената США.

Демократы контролируют нижнюю палату — Палату Представителей. А республиканцы имеют большинство в верхней палате: 52 против 48. Поэтому сейчас большинству законопроектов демократов дают задний ход. Такая ситуация может продлиться и после инаугурации Байдена, но все решит один штат — Джорджия.

В Джорджии ни одному из кандидатов не удалось набрать более 50% голосов. И, по закону штата, два лучших кандидата соревнуются между собой:

( Читать дальше )

Завершен мой второй календарный год инвестирования

- 05 января 2021, 06:04

- |

Итак,

второй календарный год инвестирования завершился с дивидендной доходностью в районе 8%.

Бумажная текущая доходность в районе 15%.

Мало,

ожидал большего.

Некоторые компании дивиденды сократили, другие отменили вовсе.

Опыт, он такой. Чужие шишки не болят.

Всё также дивиденды покрывают только 35% (в прошлом году было 30%, расходы не изменились).

Объем портфеля увеличен в 2019-м году относительно 2018-го на 65% с учетом дивидендов,

в 2020-м относительно 2019-го — на 66%.

Дивиденды все реинвестируются.

В текущем году с женой (у нее свой счет) получили статус «квалифицированного» инвестора и перешли на обслуживание в Сбербанк 1.

Особых изменений не почувствовали, видимо уже в текущем 2021-м году будут изменения в этом вопросе.

Мой портфель на 31.12.2020.

| эмитент |

( Читать дальше )

🔥Обращение к держателям ИИС в ВТБ!

- 04 января 2021, 21:57

- |

Ведь в случае с СНГ преф, например, это целых 2% от стоимости бумаги, которые можно реинвестировать. Начинаю задумываться о переводе ИИС в ВТБ...

П.С. Ну и чтобы два раза не вставать. Как на ФОРТСе в ВТБ происходит маржинколл? Брокер сразу продает «что либо не нужное», или дает время на пополнение средств?

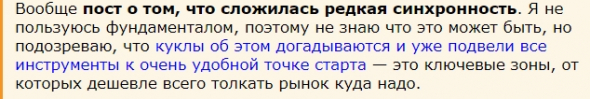

Прогнозы - ТРИ из ТРЕХ! С раскрытием секрета успеха!

- 04 января 2021, 16:07

- |

Форексников еще и с началом торгов!

Здесь принято подводить итоги и показывать как сбываются сигналы и прогнозы. Мне это не нравится так, что аж достало. Но 1 раз за много лет могу себе позволить. Особенно если учесть, что в данном случае речь скорее о том, работает ли ТА, который здесь пинают без устали.

Итак, к делу. 23.09.2020 я написал пост

ВНИМАНИЕ: Золото, фунт, евро — возможно грядет некое событие!

Суть поста изложена в комментарии под ним:

И куклы толкнули.

ВСЕ ТРИ инструмента. И толкнули неслабо, особенно валюты!

Золото (XAUUSD)

С золотом у них получилось хуже всего —

толчка хватило «всего лишь» на полтора месяца.

Фунт (GBPUSD)

Двинул на 1000+ пунктов по четырехзнаку (10.000 по пяти)

И делает вид, что продолжает расти! )

Евро (EURUSD)

Двинул почти на 7000(70.000) пунктов!

Это вообще без комментариев.

Три из трех — вряд ли это можно назвать случайностью. Что случилось, какие там были события — не знаю и знать не хочу, ибо фундаменталом не страдаю, тем более по валютным инструментам — считаю, что учесть всю современную политику с экономикой (тоже оччень «современной») и сделать из доступной информации выводы, пригодные для торговли — это ДЛЯ МЕНЯ… уму непостижимо.

Вы поверили, что я решил присоединиться к хвастунишкам?

Ну и зря — см. под скруткой:

( Читать дальше )

Две причины, по которым стоит продавать доллар в январе

- 04 января 2021, 14:16

- |

Начало нового года не отличилось новизной идей на валютном рынке: доллар активно прижимают к плинтусу, причем он снижает против основных, товарных валют и валют развивающихся рынков. Рубль укрепился по отношению к доллару на 1.2% на фоне растущих нефтяных котировок.

Можно выделить две идеи, почему доллар будет щупать новые минимумы по крайней мере в первой половине января.

Первая, макро идея, которая руководит падением доллара — никакой из центральных банков не сможет перещеголять ФРС в смягчении кредитных условий. Напомню, что по итогам последнего заседания ФРС, все чиновники FOMC за исключением одного ожидают, что первое повышение ставки состоится не ранее 2023 года. «Гарантии» низкой ставки на такой долгий период (более чем 2 года) не решился дать ни один другой центральный банк. И не решится, так как если считать, что дно рецессии мы прошли, то разумно ожидать, что центральные банки (кроме ФРС) будут плавно переходить к нормализации политики, что будет лишь увеличивать разницу в мягкости кредитных условий между ФРС и другими ЦБ. Это есть фактор ослабления доллара

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал