Избранное трейдера Дмитрий Думин

Предвидеть future You не Pro

- 05 ноября 2019, 19:47

- |

Добрый вечер, уважаемые читатели.

Тенденция российского рынка к положительной переоценке на фоне снижения ключевой ставки набирает силу после паузы в 2018 году. Тогда в ход торгов акциями вмешалась санкционная история, а облигации отреагировали на паузу в изменении ставки, в рамках которой она даже немного подросла. Однако в дальнейшем это оказалось лишь откатом в процессе общего дальнейшего снижения, и вот в сентябре 2019-го происходит решительное снижение на 0,5%, а в декабре 2019-го ожидается ещё движение вниз.

Облигационный рынок гибко и податливо реагирует на эти изменения, в то время как рынок акций (хоть этот тренд назревает уже не первый год) только начал переоценку в основном за счёт самых ликвидных фишек. Визуально это создаёт неприятную картину по индексу с исторически высокими ценами, а для кого-то, возможно, даже с излишней страстью и непомерным оптимизмом. Но, заглянув вглубь индекса, вы по-прежнему обнаружите ряд историй, являющихся лишними на этом празднике жизни.

( Читать дальше )

- комментировать

- 5.1К | ★9

- Комментарии ( 26 )

★Риск менеджмент в трейдинге: лучшие книги для начала!

- 04 ноября 2019, 17:35

- |

«Биржевая книга. Сделай миллионы, играя числами» (автор – Райан Джонс)

Пожалуй, это единственный автор, который рассматривает риск-менеджмент не только как торговую стратегию, которая мало кому понятна поначалу. Райан знаменит тем, что привык объяснять особо сложные понятия простым и доступным языком.

скачать книгу

.

Книги — «Математика управления капиталом» (Р. Винс) и «Новый подход к управлению капиталом»

Они позволят вам по другому взглянуть на трейдинг. Его методика основана на простой математике. Только цифры, и ничего более!

скачать книги

.

«Энциклопедия финансового риск-менеджмента» (авторы — А. А. Лобанова, А. В. Чугунова)

Данное пособие является первым учебником, выпущенном на русском языке, в котором риск-менеджмент рассматривается как наука, в которой, прежде всего, необходимо большое внимание уделять дисциплине и тщательному анализу.

скачать книгу

( Читать дальше )

Электрокары оставят без электроэнергии ваших детей и ваши смартфоны?

- 30 октября 2019, 20:36

- |

Пока в развитых странах продажи электромобилей растут на 30-50% в год, а продажи в Китае превысили 1 млн. штук в год, в российских соцсетях и СМИ не утихает вой скрепоносцев и защитников ДВС о том, что общемировой электромобильный тренд — это какая-то глобальная и отчасти русофобская афера. Мол, и вовсе эти электромобили не экологичные с их жутко-токсичными аккумуляторами, и для российского климата не подходят, и вообще — это не более чем оплаченная из госдотаций религия маскодрочеров и эко-хипстеров.

Вершиной аргументации защитников ДВС является миф о том, что при полном переходе на электромобили миру просто не хватит электрогенерирующих мощностей. Причем КАТАСТРОФИЧЕСКИ не хватит, в разы и на ПОРЯДКИ!

В подтверждение этого аргумента приводятся всякие идиотские расчеты, сотканные из вранья и прямых подтасовок.

Попробуем провести собственный расчет, основываясь на достоверных статистических данных.

( Читать дальше )

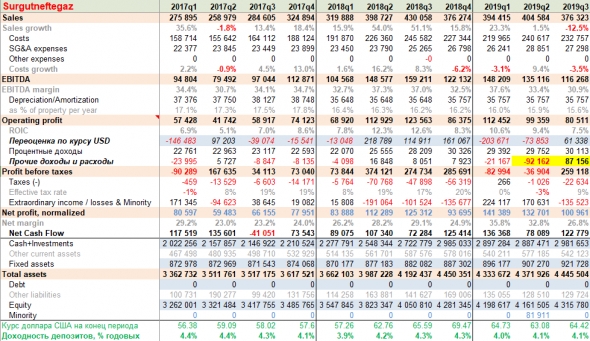

СУРГУТНЕФТЕГАЗ: секреты российской отчетности

- 30 октября 2019, 16:17

- |

Я много лет слежу за отчетностью Сургутнефтегаза — ее очень просто анализировать, нет каких-либо существенных отклонений, кроме валютной переоценки остатков на депозитах. А переоценку легко проверить по изменению курса доллара США за квартал. Прочие доходы и расходы остаются в пределах погрешности +- 20 млрд. в квартал. Так было и в последнем 3 квартале 2019.

( Читать дальше )

Газпром - Дания выдала разрешение на строительство "Северного потока-2"

- 30 октября 2019, 15:46

- |

«Датское энергетическое агентство предоставило компании Nord Stream 2 AG разрешение на строительство участка газопровода Nord Stream 2 на датском континентальном шельфе к юго-востоку от Борнхольма в Балтийском море»

Отмечается, что разрешение выдается в соответствии с законом о континентальном шельфе и с обязательствами Дании по конвенции ООН по морскому праву.

Дания обязана разрешить строительство транзитных трубопроводов с учетом ресурсов и окружающей среды и при необходимости обозначить маршрут таких трубопроводов.

источник

Поведение толпы

- 30 октября 2019, 15:46

- |

Если серьезно… То после прочтения данной книги. Очень грустно и больно.

Понимать и видеть, как деградирует большая часть, НАШЕЙ с ВАМИ СТРАНЫ, культуры.

Слабеют характеры и идеалы.

Друзья, пожалуйста.!

Давайте всеми силами препятствовать такой тенденции. Это возможно.

Работать над собой становиться лучше, воспитывать достойные моральные качества и постепенно делать мир вокруг лучше.

(накипело)

Книга Гюстава Лебона — одна из тех книг, которую справедливо называют нестареющей классикой

Произведение скорее научный труд.

Исследование, систематизация фактов.

Лебон объясняет, чем опасен феномен толпы, которая привыкла прибегать к готовым мнениям на счёт явлений и вещей, во всем полагаясь на чужую волю и тем самым, снимая всякую ответственность с себя.

А так же множество примеров, как «вожди» манипулируют толпой.

( Читать дальше )

Разговоры о фундаментале

- 30 октября 2019, 14:56

- |

Есть ли у классической коммерческой недвижимости будущее? Цена на недвижимость в 2020-2024 году

- 30 октября 2019, 12:41

- |

Если бы в 2008 году у меня спросили бы, в какую недвижимость инвестировать 150000-300000 долларов. Я бы сходу ответил, что только в street retail формат!

У меня был даже случай в июне 2007 года, когда мне передали квартиру на Новом Арбате в управление. Шальной инвестор из Казахстана утопил 19,5 млн рублей, по тем временам более 700 000 долларов. Сдавать он эту квартиру мог за 2500 долларов в месяц. Естественно, что окупаемость никакая.

В тот же месяц мне на стол положили помещение в 90 м2 с арендаторами по цене 8000 долларов за квадрат, где арендаторы платили 7500 долларов в месяц. То есть срок окупаемости составлял 9 лет. А многие в то время хотели получать срок окупаемости на уровне 4-6 лет. И все равно помещение было быстро продано, так как была еще перспектива роста арендных ставок на street retail.

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 15 )

Стала известна причина роста акций Россетей на 100%+

- 28 октября 2019, 11:50

- |

И тут в Коммерсанте в пятницу невзначай выходит статья (https://www.kommersant.ru/doc/4135428), где говорится:

Именно слухи о планируемой консолидации (МРСК) уже спровоцировали рост стоимости бумаг «Россетей» с ноября прошлого года, утверждают источники Ъ среди инвестбанкиров.Ага, выходит был какой-то слух? народ, вы слышали этот слух? Или я может невнимательно следил за новостями, потому что я чёто первый раз вижу, что планируется консолидация МРСК на базе Росстей с переходом на единую акцию.

Статья в Коммерсанте говорит:

- Россети хотят перейти на единую акцию

- Бумаги миноритариев МРСК будут обменяны черезх масштабную допэмиссию

- Россети еще мечатают присоседить в себя дешевую и ужасно прибыльную ФСК

- МРСК будут превращены в филиалы Россетей

- Долька миноров в МРСК стоит 84 млрд руб, в ФСК — 43 млрд руб.

Если устроить обмен и консолидировать все МРСК в Россеть, то доля государства снизится с 88% до 63%.

Что плохо? Что информация о планируемой консолидации скорее всего секретно была передана инсайдерам:) В т.ч. Газфонду. Потому что если бы эта информация стала достоянием гласности, то акции Россетей подняли бы в цене честные инвесторы, которые имеют равный доступ к информации, а не одна привилегированная группа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал