Избранное трейдера Тимофей Мартынов

Алиса в стране чудес, или как дальше жить

- 06 сентября 2023, 22:49

- |

Иллюстрация: Яндекс картинки.

1. Вышел сентябрьский бюллетень департамента исследований и прогнозирования Банка России, в котором есть интересный абзац, характеризующий текущую ситуацию: «Текущие уровни кривой доходности ОФЗ (10,5–11,5%) свидетельствуют в пользу того, что, по ожиданиям участников рынка, Банк России не будет поддерживать ключевую ставку на текущем уровне продолжительное время. Это расходится с комментариями руководства Банка России о том, что снижение ключевой ставки на ближайших заседаниях маловероятно».

В этом абзаце прекрасно все. Интриги, расследования, скандалы. Так что в итоге? Центральный банк, вы понимаете куда мы дальше идем? Поделитесь с нами своим мнением. Благо, до 15 сентября осталось ждать недолго. С таким подходом Центрального банка горизонт планирования теперь от заседания к заседанию.

Давайте посмотрим, какие объективные факторы есть на данный момент, и самое главное, что принципиально изменилось.

2. Программа заимствований в рамках закона о бюджете на текущий год составляет 2,5 трлн рублей.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 55 )

Минфин признал несостоявшимся аукцион по размещению ОФЗ-ПД выпуска 26241

- 06 сентября 2023, 16:19

- |

Ранее Минфин анонсировал проведение 6 сентября аукционов по размещению ОФЗ-ИН выпуска 52005 — его министерство также признало несостоявшимся из-за отсутствия заявок по приемлемым уровням цен.

tass.ru/ekonomika/18669495ФосАгро: Ожидаемо слабый отчет за 1П 2023 г.

- 06 сентября 2023, 10:46

- |

На прошлой неделе «ФосАгро» опубликовала финансовые результаты по итогам 1-го полугодия 2023 г., которые были ожидаемо слабыми. Ранее мы уже отмечали, что пик финансовых результатов был пройден из-за сильного падения цен на удобрения более чем на 40-50% с локальных вершин. Мы по-прежнему ожидаем, что в ближайшие 1,5 года компания будет показывать слабые результаты по сравнению с 2021-2022 гг. Далее подробнее рассмотрим результаты за 1-е полугодие 2023 г. и представим свой актуальный взгляд на компанию.

Ожидаемо слабые финансовые результаты

На операционном уровне все в порядке: объем производства удобрений за 1-е полугодие 2023 г. вырос на 4% г/г, до 5,6 млн т, а продажи снизились на 4% г/г, до 5,5 млн т. Компания накапливает запасы для поставок в сезон на рынки Южной Америки и Азии. Это нейтральный фактор.

Цены реализации во 2 кв. 2023 г., по нашим оценкам, упали на 26% кв/кв, до 400 $/т, на фосфоросодержащие удобрения и на 15% кв/кв, до 250 $/т, на азотосодержащие удобрения. Падение цен — главная причина снижения доходов компании. Кроме этого, «ФосАгро», по нашей оценке, поставляет удобрения с дисконтом к мировым ценам.

( Читать дальше )

⚒ MMK (MAGN) - что показал первый полноценный отчет по МСФО с конца 2021г?

- 06 сентября 2023, 10:01

- |

▫️ Капитализация: 610 млрд ₽ / 54,6₽ за акцию

▫️ Выручка 1П 2023г: 352,7 млрд (-12,5% г/г)

▫️ EBITDA 1П 2023г: 88 млрд (-14,5% г/г)

▫️ Чистая прибыль 1П 2023г: 60 млрд (+50,2% г/г)

▫️ скор. Чистая прибыль 1П 2023г: 49,5 млрд (-15,5% г/г)

▫️ fwd P/E 2023: 6,5

▫️ fwd дивиденд 2023: 8,2%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Чистый долг ММК стал отрицательным: после отказа от дивидендов на балансе компании скопилась чистая денежная позиция в 84 млрд рублей (ND/EBITDA = -0,6).

✅ Как и Северсталь, ММК вполне может провести выкуп акций у нерезидентов (их примерно 20% от акций в свободном обращении). Фундаментал это позволяет т.к. на балансе 151 млрд денежных средств.

⚠️ За 1П 2023г компания заработала всего 9 млрд по FCF (-48,3% г/г). В следующем полугодие FCF очевидно будет уже выше на фоне сокращения капитальных затрат — примерно 30-40 млрд рублей.

👉 Див. политика ММК предполагает выплату 100% от FCF при ND/EBITDA ниже 1. Таким образом выплаты могут составить около 40-50 млрд, что даёт 7-8,2% доходности к текущим ценам. Плюс дополнительно могут выплатить накопившиеся дивы за 4кв 2021г и за весь 2022г.

( Читать дальше )

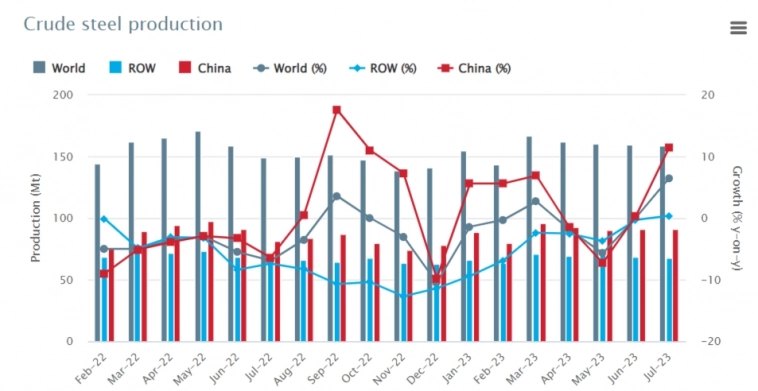

Глобальное производство стали в июле заметно улучшилось. Россия продолжает показывать феноменальные результаты.

- 06 сентября 2023, 09:37

- |

По данным WSA, в июле 2023 года было произведено — 158,5 млн тонн стали (6,6% г/г). По итогам же 7 месяцев — 1,1 млрд тонн (-0,1% г/г). Положительную динамику выплавки стали в июле показали страны Африки (26,1% г/г, но доля слишком маленькая в общей добыче), Европы (5,1% г/г, опять же доля несущественная), Россия+СНГ (9,3% г/г, естественно, весомую роль играет — Россия) и Азия+Океания (9,1% г/г). Основной же вклад в улучшение глобального производства стали внёс Китай (флагман — более 57% от общего выпуска продукции)— 90,8 млн тонн стали (11,5% г/г), похоже, постепенное снятие ковидных ограничений и восстановление некоторых отраслей экономики произвели мощный эффект. Отмечу, что Индия также нарастила обороты выпуска — 11,5 млн тонн стали (14,3% г/г). На 63 страны включённые в данный отчёт приходилось ~97% от общего мирового производства сырой стали в 2022 году.

( Читать дальше )

Кризис недвижимости в Китае привел к дефолту 34 из 50 крупнейших застройщиков

- 05 сентября 2023, 12:02

- |

Долговое бремя на 16 выживших подчеркивает неослабевающие платежные риски в секторе, поскольку беспрецедентный дефицит

( Читать дальше )

Свежие облигации: Ника на размещении

- 05 сентября 2023, 07:34

- |

Любители получать на орехи довольны, выходит второй выпуск «ореховых» облигаций, но на этот раз с привкусом дихлофоса. ВДО в полном смысле этого слова. Низкий рейтинг, высокая доходность, инвестиции в оборотный капитал.

Купон у Ники 17% — это больше, чем у ФЭС-Агро, Интерлизинга, ДАРС-Девелопмент и даже CTRL или Azur 16%. Но эти компании сильнее по финансовым показателям. Обещают в Нике выплачивать купоны деньгами, а не орехами. Ну и ждём скоро новые выпуски, не пропустите.

Объём выпуска — 300 млн, доходность 17%. Срок 5 года, с call-офертой и с амортизацией с 9-го купона. Купоны 4 раза в год. Рейтинг B- от НРА (декабрь 2022).

Ника — это орешки и сухофрукты в пакетиках. Покупают изюм с арахисом, заливают глазурью, кладут в пакетики и продают. Также это теперь ещё дихлофос и другие баллоны: освежители воздуха, газ и пр. Тикер 🥜🪲 Сайт: https://nikatorg.com

- Выпуск: НИКА-001P-02

- Объём: 300 млн

( Читать дальше )

Обзор ЦБ про частных инвесторов. 2Q23

- 04 сентября 2023, 19:27

- |

Из пресс-релиза (выделения мои):

В II квартале число клиентов на брокерском обслуживании достигло 26 млн человек. Впервые за последний год увеличилась доля активных инвесторов, которые за месяц совершили хотя бы одну сделку, — 3,6 млн человек. На это повлияли увеличение доходов населения, рост фондового рынка в ожидании дивидендных выплат и повышение доходностей облигаций.

Стоимость активов граждан, размещенных у брокеров, составила 8 трлн рублей. Средний размер счета вырос с 1,4 до 1,8 млн рублей, однако две трети открытых счетов оставались пустыми. Из инструментов финансового рынка инвесторы предпочитали вкладываться в российские корпоративные облигации и акции.

Сегмент доверительного управления прирастал за счет притока средств в отдельные стратегии. При этом доходность большинства крупных стандартных стратегий за последний год оказалась выше, чем у депозитов. В результате стоимость активов розничных инвесторов достигла 1,6 трлн рублей, а средний размер портфеля увеличился с 1,7 до 1,9 млн рублей.

( Читать дальше )

СВО и строительство толкают экономику вперед.

- 04 сентября 2023, 10:59

- |

Рубрика #выжимки

Самое важное из отчета 'О динамике промышленного производства в июле 2023' от Центра макроэкономического анализа и краткосрочного прогнозирования:

Согласно данным Росстата, в июле закрепился переход от активного роста к стабилизации объёмов промышленного производства.

Наиболее примечательные отраслевые особенности динамики выпуска в июле:

1. Продолжающееся быстрое снижение объёмов среднесуточной добычи природного газа (-3,5% к предшествующему месяцу в июле после -4,5% в июне. При этом июльский уровень добычи отстаёт от среднемесячного уровня

2021 г. почти на 18%.

2. некоторое ослабление тенденции сокращения объёмов нефтедобычи.

3. Снижение производства нефтепродуктов третий месяц подряд.

4. Ускорение роста выпуска продуктов питания.

5. Продолжение восстановительного роста в деревообработке.

6. Намечающееся возобновление роста в химическом производстве после временной приостановки.

7. Приостановка роста в одном из динамично развивающихся секторов – производстве резиновых и пластмассовых изделий.

( Читать дальше )

🚂 Globaltrans (GLTR) - на чем акции обновляют максимумы?

- 04 сентября 2023, 10:17

- |

▫️Выручка TTM: 82,3 млрд ₽

▫️скор. EBITDA TTM: 47,6 млрд ₽

▫️Чистая прибыль TTM: 34 млрд ₽

▫️P/E ТТМ: 3,8

▫️P/B: 1,6

▫️fwd дивиденд 2023: 0%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Результаты отдельно за 1П2023:

▫️Выручка: 52 млрд р (+7,3% г/г)

▫️скор. EBITDA: 25.4 млрд ₽ (-6% г/г)

▫️скор. Чистая прибыль: 15 млрд (+27.5% г/г)

✅ Ставки на аренду полувагонов остаются высокими (на июль 2023 — 3200 р/сутки). Средняя цена перевозки выросла на 3% г/г. Именно этим вызван рост выручки и прибыли компании г/г даже с учетом корректировок.

✅ У компании больше нет долга, а чистая денежная позиция на балансе составляет 10,5 млрд (8,4% от капитализации).

✅ FCF за 1П2023 компании вырос до 11,9 млрд р (+87% г/г).

✅ Потенциально компания могла бы выплатить по итогам 2023 года около 20% дивидендов к текущей цене или сделать большой байбэк, но пока вопрос с юрисдикцией остается открытым. Переезд из Кипра в ОАЭ особо ничего не меняет.

❌ Общий грузооборот отрасли (в тоннах-км) вырос на 1,4% г/г, а объемы (в тоннах) выросли на 0,8% г/г. При этом, грузооборот компании упал на 0,2% г/г, а объем в тоннах упал на 2% г/г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал