Избранное трейдера Denis Lisin

Подготовка к сваливанию с работы

- 21 февраля 2020, 09:34

- |

Конечно, очень большой шанс, что не получится, твои деньги нам нужны и все такое, но хочется подготовиться к уходу с работы. Т.е.если реально не получится… Конечно, часть денег, не менее 70% будет в фиксах, что даст средства на жизнь. Но как бы вы готовились? Что бы делали? Ведь потом работу такую хрен найдешь в регионе… И вообще решились бы?

- комментировать

- 4.6К | ★9

- Комментарии ( 302 )

Что завалялось у меня в Избранном

- 19 февраля 2020, 19:40

- |

1. Робот Бендер со своим монологом на тему философии инвестирования — Статья

2. Александр Кашин о том, почему без регулярных пополнений инвестиции могут быть убыточны - Статья

3. Ленивый Инвестор и его Инвестграмм о налоговых льготах для инвесторов - Статья

4. Azbuka_Fin_Invest, ребята куда-то пропали, но сделали супер точный прогноз по Газпрому в далеком 2018 году — Статья

5. Man Happy опубликовал свою шпаргалку с паттернами -

( Читать дальше )

Полный курс по фондовому рынку для вас и ваших знакомых

- 18 февраля 2020, 11:34

- |

Всем привет :)

Недавно наткнулся на пост, который имел все шансы на звание — смешной, если бы не был грустной правдой ( https://smart-lab.ru/blog/594449.php )

2019 год принес на рынок действительно много новых частных инвесторов, но как показывает общение с ними, уровень понимания инструментов и процессов у них на уровне нескольких статей из интернета в лучшем случае. С другой стороны понятно, что найти качественную информацию, да и вообще понять, информация качественная или нет на начальном этапе достаточно трудно.

Считаю, что мне в плане первого источника информации по ФР очень повезло. Так как я являлся студентом, на тот момент, то активно пользовался образовательными платформами, в частности cursera, где и наткнулся на специализацию от Высшей Школы Экономики (ВШЭ) «Финансовые инструменты для частного инвестора». Где подробно, профессора одного из ведущих экономических вузов РФ, раскладывают теоретические знания прям по полочкам. Сам курс бесплатный, но заметил, что люди все равно обходят его стороной, так как он бесплатный только на первые 7 дней (никто не мешает отменить подписку и подписаться снова на 7 дней бесплатно). Сам курс свободно распростроняемый, но с бесплатной подпиской не получить сертификат от сайта о прохождении курса (но нам то не бумажки, а знания важны)

( Читать дальше )

"Окно Овертона" в выплатах гос компаний

- 13 февраля 2020, 22:07

- |

В зависимости от культурных различий, сложившихся традиций и развитости общества это окно может смещаться вверх или вниз.

Грубо говоря, в исламских государствах все еще считается приемлемым забивать женщин камнями за измену, а в развитой Европе за то же самое дама удостоится максимум неодобрительных комментариев от соседок в возрасте.

В свете позавчерашнего дня инвестора Газпрома очень интересно отследить, как постепенно смещается спектр высказываний менеджеров государственных компаний.

Вспомним, великая битва Минфина за выплаты 50% чистой прибыли на дивиденды началась более трех лет назад. Что же произошло в первый год крестового похода? Практически ни одна крупная государственная компания (разве что кроме Аэрофлота) не заплатила 50%. Менеджмент повсеместно уверенно твердил про инвестиционные программы, бумажные прибыли, государственные задачи и прочее.

( Читать дальше )

Книга для скальперов, но...постойте!

- 13 февраля 2020, 19:34

- |

Курс по price action

Ланса Бегса.

Хотя… как закончил, скорее я его просто перечитывал. Когда начинал, это была моя первая книга про трейдинг.

Сразу оговорюсь, это не книга, это несколько статей автора, объединенные и переведенные. Формат странный, но на повествование оказывает минимальное влияние.

При чтении у меня возникло странное чувство. Что-то похожее на когнитивный диссонанс. Я попробую объяснить почему. Автор явно сторонник краткосрочных сделок, скальпинга. Он торгует небольшие «колебания» на минутном графике, ждет сетапы, ищет места, где трейдерам будет больно(читай: прокатывается на стопах). Добавить сюда работу по стакану — будет чистый скальпинг. Но в тоже время он приводит свои принципы и мысли, которые (на мой взгляд) больше подходят к свинг торговле. Поэтому возникает небольшой раздрай и на мой взгляд неподготовленных трейдеров может ввести в заблуждение.

Когда я читаю книгу, то тезисно выписываю для себя мысли, некоторые из них я попробую разобрать в этой рецензии именно через призму скальпинг/свинг торговля, а к некоторым просто оставлю свой комментарий.

В начале автор излагает принципы своей торговли. Если обобщить, они о психологическом комфорте в сделках, о постановке стопов. Принципы известные, ничего особенного. Но ведь именно в этом и есть их суть. Большинство принципов трейдеров известны как заповеди, но их трудно соблюдать.

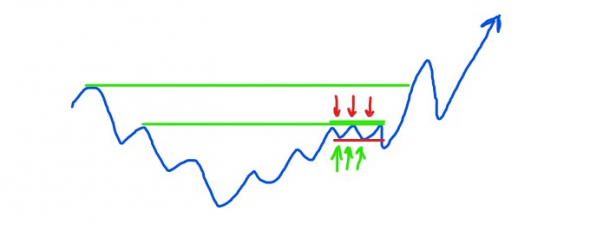

Автор призывает рассматривать цену как следствие решений трейдеров о покупке и продаже. Найти момент, где другие захотят купить или продать, и продать/купить раньше других. Чтобы понять это, следует рассматривать рынок в контексте эмоций жадности, надежды и сожаления. Попробую изобразить схематично. *Лирическое отступление*

Цена падала, потом начала расти. Образовался флэт. В этом боковике кто-то будет шортить, кто-то лонговать. После того, как цена пробьёт нижнюю границу, лонгующие закроются по стопу. Но когда цена начнет подниматься, трейдеры полезут опять в лонг, тем самым придавая дополнительную силу цене. Так работает жадность.

Те, кто шортил, увидели прошлый экстремум и решили, что это уровень сопротивления. Свой стоп они поставят туда. Но будут и те, кто стоп не поставил. После того, как цена начнет расти, часть закроет по стопу, но другая часть(без стопов) начнет испывать страх. Так он и работает.

Цена дойдет до следующего экстремума(верхняя зеленая линия), часть этих шортистов закроется там. Но другая будет терпеть. Когда цена пойдет вниз у них появится надежда. Когда цена дойдет до их безубытка или рядом, то они начнут закрывать шорты, тем самым придавая цене новое усилие. Так работает надежда.

( Читать дальше )

- комментировать

- 30.7К |

- Комментарии ( 11 )

Моя новая книжка

- 13 февраля 2020, 14:28

- |

На счет пришла загадочная сумма в 100001 рубль (сто тыщ и один, ага). Ни ответа, ни привета, никаких сообщений ни от кого. Подумал, вот они, наконец-то рептилоиды. Заметили, заценили. Закинули на пельмени, чтоб и дальше мутил устои. А лишний рубль докинули, типа подмигнули, масонский знак.

Но… Как-то мелко для мирового правительства… Решив, что от рептилоидов я подожду большего, начал перебирать, кто и по какому поводу – может быть мне должен.

Короче, итог изысканий – это аванс от «Эксмо». За пару будущих книжек (не про биржу на сей раз, про мышление вообще, хотя ничто не мешает мыслить и на бирже). Будем считать народной приметой, что скоро их издадут.Почему не издательство «Альпина», где я уже издавался, спросил бы меня Тимофей Мартынов (я помню наш диалог по осени!). А это не та ситуация, где я сидел бы и выбирал. Вот есть новая книжка. При этом первый тираж «Денег без дураков» — распродан полностью, второй распродан где-то наполовину. Есть книжка №2, но «Альпина» обещала над ней подумать «где-то после нового года, может быть». Только подумать и только может быть.

( Читать дальше )

Как заработать на бирже - самый грамотный подход

- 04 февраля 2020, 13:30

- |

Это не значит, что те методы, что помогали мне заработать не эффективны или перестали работать на современном рынке. Отнюдь, но для каждой цели есть свои средства. Об этом я и хотел рассказать.

Самая сильная стратегия — это покупка акций в долгосрок. Разумеется, если вы умеете выбирать темных лошадок, которые дадут многократную прибыль в течение нескольких лет. На мой взгляд спекуляции хороши, но в меру. Ведь энергии тратится на них очень много, а движений, на который можно без риска спекулировать не так много. Часть капитала можно отложить как раз на такие цели.

Я приведу пример. Мой знакомый покупал акции одной технологичной в течение года, инвестируя всего 200-300 долларов ежемесячно из зарплаты. Это было для него не так обременительно. Покупал акции по несколько штук-десяток. По прошествии нескольких лет он заработал почти 1500%. Не путайте эти проценты с теми, что делают на ЛЧИ роботами. Это — разные вещи. Акции не покупают на плечо, следовательно риски минимальны. Выбирая акции определенного ценового диапазона можно гарантированно заработать. Пусть даже и меньше, но если взять среднегодовую доходность, то получится, что это очень грамотный подход к инвестированию, с меньшими трудозатратами. Разумеется надо покупать акции на развитой биржевой площадке, где будут те, кто готов вкладывать в IPO, новые разработки. Ведь компании, которые выстреливают не начинают расти сразу, а постепенно набирают вес. Конечно это Америка, которая предоставляет большой выбор и где идет борьба между компаниями за первенство, где сосредоточены самые большие капиталы.

( Читать дальше )

Дивиденды. Кто, сколько раз, как долго и почему v2.0.

- 03 февраля 2020, 11:08

- |

Пока все постят о короновирусе и других хайповых темах, я агитирую за повышение количества тематических публикаций, чему и сам следую.

С момента публикации предыдущей версии таблицы меня не покидало ощущение недоделанной работы, таблица вроде была сделана, но это скорее было похоже на набросок.

Потратив еще N-ое количество времени, я доработал таблицу, добавив в нее следующие параметры:

- Увеличен срок мониторинга данных, с самого ранеего, который я нашел для компании, самый ранний срок выплат дивидендов – 1993 год, ММК, причем в то время были привилегированные и обычные акции у компании.

- Сделано разграничение на обычные и привилегированные акции.

- Добавлены суммы выплат.

Выявлен топчик компаний по длительности выплат:

— ММК платит с 1993 года, причем в то время было разделение на обычные и привилегированные акции, с 2006 году остались только обычные, были перерывы в выплатах.

— Ленэнерго платит с 1994 года, были перерывы в выплатах.

( Читать дальше )

Есть ли сила в дивидендах?

- 02 февраля 2020, 12:51

- |

Примерно три года назад удалось мне найти и купить исторические данные по российским компаниям(цены акций, дивиденды, бухгалтерские прибыли, балансовые стоимости и т.д.). На основе этих данных было сделано несколько расчетов и написано несколько постов в ЖЖ(1,2,3,4,5). В начале этого года я решил дополнить этот массив свежими данными, но, к моему сожалению, на сайте quote.rbc.ru, там, где раньше эти данные можно было купить, теперь такая возможность отсутствует. Не знаю, может они теперь запрятали эту функцию куда-то глубоко, интегрировав прежнюю Quote с брокерскими сервисами ВТБ, но прежней возможности купить эти данные я уже не вижу. Кстати, в связи с этим вопрос — кто-нибудь использует исторические данные(кроме цен акций) по компаниям? Где-нибудь эту информацию можно найти или купить(не дорого)? На счет цен акций и дивидендов, теперь эта возможность появилась в Yahoo Finance, там в поиске надо набрать тикер Мосбиржи с суффиксом ".ME", и вся информация о компании будет доступна. Единственный момент, данные о ценах акций и дивиденды доступны только по компаниям, акции которых торгуются сейчас на бирже, и данные доступны только где-то с 2010-2012 года, более старых данных нет. Тем не менее, эта функция Yahoo Finance помогла мне собрать данные о ценах и дивидендах за несколько последних лет. Исторических данные о прибылях, балансовой стоимости и т.д. в Yahoo Finance нет, так что предсказательную силу мультипликаторов PE, PB и прочих производных на их основе протестировать не удастся. Прошлый раз, три года назад, ничего хорошего из них не получалось, см. выше ссылки 1,2 на прошлые посты. А вот с дивидендами тогда всё получалось гораздо интересней, раз у меня есть полные данные о дивидендах, то попробую развить данную дивидендную тему.

( Читать дальше )

Несостоявшаяся стратегия.

- 30 января 2020, 20:50

- |

Работающие стратегии обсуждать неинтересно. Работает себе и работает, и говорить не о чем. С неработающими дело обстоит гораздо лучше. Каждый может сказать свое мнение о том, почему не работает, как нужно и не нужно было делать, и вообще, с таким подходом, изначально ясно, что это работать никак не может.

Но, давайте о самой стратегии.

Пусть текущее состояние инструмента в каждый момент времени описывается вектором X(t)={x1(t),x2(t),...,xi(t),...,xn(t)}, где x(t) — могут быть значениями индикаторов, какими либо значениями, вычисляемыми по неким формулам, значениями, типа, да/нет, фазами Луны, если вы считаете, что Луна как-то связана с поведением инструмента. В общем, значениями чего угодно, что по вашему как-то характеризует состояние инструмента в текущий момент, и может как-то быть связанным с его поведением в будущем. На отрезке истории вектор X(t) будет принимать большое количество различных значений и образует множество состояний или пространство состояний инструмента.

Чтобы как-то получить с инструмента прибыль мы должны предположить, что в пространстве состояний имеются некоторые устойчивые области, при нахождении в которых вектора X(t) мы сравнительно безопасно можем войти в сделку, и даже получить некоторую прибыль. Наша задача в том, чтобы попытаться обнаружить такие области в пространстве состояний. Задача, в общем, не тривиальная, но решаемая методами мат. статистики. Если такие области не будут обнаружены, то, либо они отсутствуют, либо выбранные вами компоненты вектора X(t) не описывают состояний инструмента, и вам следует попробовать другой набор параметров x(t) в векторе X(t).

Если же вам удалось найти такие области, то можно попробовать сократить размерность вектора X(t), выбросив из него малозначимые параметры x(t). После этого нам надо проверить нашу модель на других отрезках истории, и если модель продолжает оставаться работоспособной, то можно переносить ее в торговую систему и готовить к работе на рынке. Если мы не занимаемся пипсовкой, то истории на ТФ 1 мин для таких прогонов вполне хватает.

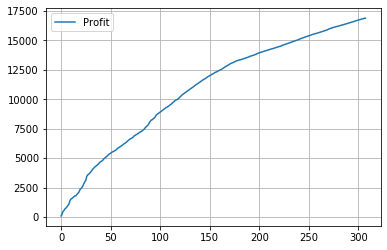

Именно такой стратегией для фьючерсов Сбербанка я занимался прошлым летом, и получил вот такой результат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал