Блог им. TRADERAAR

Инвестграм#13. Налоговые льготы для инвесторов.

- 24 сентября 2018, 12:49

- |

Доброго времени суток, коллеги!

В начале августа я печатал статью про налоги, она набрала достаточно много сохранений и плюсов.

Так как с того момента количество читателей у меня прибавилось, в рамках Инвестграма я предлагаю вам обновленную краткую, но содержательную статью, с новой информацией.

В данной статье налоговые льготы будут отражены относительно налоговых резидентов РФ.

ФИФО (Firts in — First Out), в соответствии с которым, активы, поставленные на учёт первыми, выбывают с учёта тоже первыми.

Расчет финансового результата осуществляется по каждой операции/сделке отдельно. Общая налогооблагаемая база определяется сложением полученных финансовых результатов, нарастающим итогом за налоговый период.

К доходам по брокерским счетам не применяются имущественные и социальные вычеты.

______________________________

Какими же основными льготами может воспользоваться инвестор?

1) Льгота по 3 – х летнему владению ЦБ.

Льгота предоставляется в сумме прибыли полученной налогоплательщиком в налоговом периоде от реализации (погашения) ценных бумаг, рассчитанной исходя из 3 млн. за каждый полный год.

Условия получения льготы:

— Акции, облигации допущены к торгам на российском организованном рынке ценных бумаг и признаются обращающимися, и паи ОПИФ, управление которыми осуществляют российские управляющие компании. На акции и облигации, допущенные к торгам на иностранных биржах, но не в РФ, льгота не распространяется

— были приобретены (в том числе безвозмездно, дарение, наследование) начиная с 02.01.2014

— находились в собственности более трех лет

— налоговый вычет не применяется при реализации (погашении) ценных бумаг, учитываемых на индивидуальном инвестиционном счете (п.п. 6 п.2 ст. 219.1)

— налогоплательщик является налоговым резидентом в календарном году получения такого дохода

— в этом же календарном году у налогоплательщики должны быть доходы, облагаемые НДФЛ по ставке 13%.

Вычет по налогу, удержанному с Дивидендов, не предоставляется (иная ставка налога). Дивиденды, полученные в период владения такими ЦБ под льготу не попадают

В отношении еврооблигаций допущенных к торгам российского организатора торговли на рынке ценных бумаг, действуют общие требования пунктов 4 и 4.1 статьи 214.1 Кодекса, в соответствии с которыми отнесение ценных бумаг к обращающимся на организованном рынке ценных бумаг производится при условии, если по ним рассчитывается рыночная котировка ценной бумаги.

Согласно пункту 1.1 статьи 214.1 Кодекса отнесение ценных бумаг к обращающимся и не обращающимся на организованном рынке ценных бумаг осуществляется на дату реализации ценной бумаги. (Письмо Минфина РФ (03-04-06/51247 от 01.09.2016 г).

2) Льгота по купонному доходу по государственным облигациям.

В соответствии с п. 25 ст. 217 НК РФ Не подлежит обложению НДФЛ сумма процентов по государственным казначейским обязательствам, облигациям и другим государственным ценным бумагам бывшего СССР, а также бумаг, которые выпущены местным самоуправлением.

3) Льгота по дисконтам от 01.01.2018 года.

С 1 января 2018 года от налогообложения освобождаются доходы в виде дисконта, полученные по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года). От налогообложения, согласно изменениям в п.17.2 статьи 217 НК РФ, освобождаются доходы в виде дисконта, получаемые при погашении обращающихся облигаций российских организаций, номинированных в рублях и эмитированных в период после 1 января 2017 года.

4) Льгота по купону от 01.01.2018 года.

с 1 января 2018 года от налогообложения освобождаются доходы в виде процента (купона), полученные по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года.

От налогообложения освобождается полученный ПРИ ПОГАШЕНИИ эмитентом купон, рассчитанный исходя из номинальной стоимости облигации и ставки рефинансирования ЦБ, увеличенной на пять процентных пунктов, действующей в течение периода, за который был выплачен купонный доход.

Налоговая база определяется как превышение суммы выплаты процентов (купона) над суммой процентов, рассчитанной исходя из номинальной стоимости облигаций и ставки рефинансирования Центрального банка Российской Федерации, увеличенной на пять процентных пунктов, действующей в течение периода, за который был выплачен купонный доход (абзац 2 пункта 1 статьи 214.2 НК РФ)

В отношении доходов в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях, налоговая база по которым определяется по правилам приведенным в предыдущем абзаце, налоговая ставка устанавливается в размере 35 процентов (п.2 статьи 224 НК РФ).

5) Льгота на бумаги высокотехнологического сектора экономики.

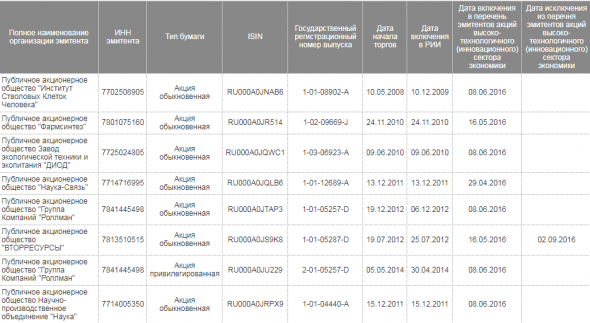

В соответствии с п. 17.2 ст. 217 НК РФ, ст. 284.2.1 НК РФ освобождены от уплаты НДФЛ акции, облигации, паи (только российских организаций), которые находятся в собственности более одного года.

На сегодня предлагаю вам ознакомиться с списком акций (информация актуальна на 24.09.2018 года). С данным списком можно также ознакомиться: https://www.moex.com/ru/markets/rii/rii.aspx

6) Льгота по 5 ти летнему владению акций.

О данной льготе многие просто не знают. Данная информация, если кто – то заинтересуется есть в п. 17.2 ст. 217 НК РФ, п. 2 ст. 284.2 НК РФ. Также есть письмо Минфина России от 24.12.2015 № 03-03-06/2/75822.

НДФЛ не уплачивается, в случае, если вы владели акцией более 5 ти лет. Есть два условия, при которых данную льготу можно будет применить.

6.1. данные акции российских организаций не обращаются на организованном рынке ценных бумаг в течение всего срока владения такими акциями

6.2. акции составляют уставный капитал российских организаций, не более 50 процентов активов которых прямо или косвенно состоит из недвижимого имущества, находящегося на территории РФ в течение всего периода владения ими.

______________________________

Также по ходу вашей инвестиционной деятельности вы можете столкнуться с термином необращающаяся ценная бумага (например, акция).

Простыми словами это те бумаги, по которым не было котировки 3 последних месяца. Список таких бумаг есть на официальном сайте Московской Биржи. Он обновляется ежедневно: https://www.moex.com/ru/spot/quoted-securities.aspx

Для чего вам может понадобиться данный список? Некоторые Клиенты, которые обслуживаются у Брокеров, имеют такую площадку, которая называется Внебирживой рынок. Так вот именно на внебиржевом рынке чаще всего и нужна данная информация. Потому что бывает, когда у бумаги из отчета Брокера пропадает оценка актива. Так вот она пропадает именно по той причине, что бумага становится необращающейся. Но это не есть ровно, что ее нельзя купить или продать!

Спасибо за внимание и отличного дня! :)

теги блога Moneynomics

- FORTS

- Иран

- фьючерсы

- Bitcoin

- Ozon

- Quik

- US500

- Whoosh

- yandex

- Акции

- АЛРОСА

- Аэрофлот

- банки

- биржа

- Биржевой стакан

- внутридневной трейдинг

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Депозитарий

- дивиденды

- дивиденды 2024

- дневник

- Дневник Биржевого Трейдера

- дневник сделок

- Дневник трейдера

- долгосрочное инвестирование

- доллар

- Израиль

- Инвестграм

- инвестирование

- Инвестиции

- Исследование

- кризис

- кризис 2008

- Лукойл

- ЛЧИ 2018

- Магнит

- Маржинальная торговля

- Мегафон

- ММК

- МТС

- Налоги

- Налогообложение на рынке ценных бумаг

- нефть

- новый год

- Норникель

- НРД

- Облигации

- опрос

- открытые позиции

- отчеты МСФО

- портфель

- портфель акций

- Распадская

- реестр

- Россети

- скальпинг

- сложный процент

- спекуляции

- срочный рынок

- стратегия

- Технический анализ

- торговля

- торговые сигналы

- Торговые системы и стратегии

- трейд

- трейдинг

- финансовое планирование

- ФОРТС

- ФСК Россети

- фундаментальный обзор

- фундаментальный анализ

- фьючерс

- ценные бумаги

- яндекс банк

а так, спасибо за труд.

Информация неверная. НК РФ не соответствует

Спасибо за ответ заранее!

Брокер может быть не налоговым агентом на валютном рынке. Но и в таком случае вам можно декларацию не заполнять, т к Брокер в налоговую данные не передает (передает только по запросу).

Что нибудь слышали о «Налоговой Амнистии» согласно п.72 статьи 217 Налогового кодекса РФ.

Вроде есть шанс вернуть и/или не платить налоги по доходам на ФР за 2015-2017гг.

Или ФНС не применяет п.72 к доходам, полученным на ФР?

В Интернете есть сообщения, что люди вернули самостоятельно уплаченные налоги за 2016 год. И не собираются платить за 2017 год согласно п.72 ст. 217 НК РФ.

Tat123, здравствуйте!

Все налоговые вычеты предоставляют налоговые органы. Компания БКС, в данной ситуации, может только помочь клиенту, предоставив необходимые документы и отчеты, подтверждающие факт владения бумагами более 3х лет.

Льгота для долгосрочного владения ценными бумагами – это Инвестиционный вычет в размере финансового результата от продажи (погашения) ценных бумаг через три года владения.

Вычет можно получить один раз в году.

Для возврата НДФЛ нужно будет обратиться в Налоговую службу самостоятельно, предоставив следующие документы:

1.2-НДФЛ

2.Декларацию 3-НДФЛ

3.Заявление на возврат НДФЛ

4.Все ежемесячные брокерские отчеты с момента покупки до момента продажи, подтверждающие владение бумагами более 3х лет, заверенные печатью БКС

С уважением,

ФГ БКС