Избранное трейдера Denis Lisin

Индикатор разницы объемов по положительным и отрицательным барам

- 31 января 2021, 00:16

- |

--[[

MA volumn up down

--]]

Settings=

{

Name = "MAV2_m", -- indicator name

per=10, -- period

line=

{

{

Name = "MA",

Type =TYPE_LINE,

Width = 1,

Color = RGB(0,0,0)

},

{

Name = "MA2",

Type =TYPE_LINE,

Width = 1,

Color = RGB(0,0,255)

}

}

}

function Init()

mav1 = {}

mav2 = {}

return 2

end

function OnCalculate(index)

per = Settings.per

if index > 1 then

curv = C(index)

prevv = C(index-1)

else

curv = C(index)

prevv = C(index)

end

if curv - prevv > 0 then

if index > 1 then

mav1[index] = mav1[index-1] + V(index)

mav2[index] = mav2[index-1]

else

mav1[index] = V(index)

mav2[index] = 0

end

else

if index > 1 then

mav1[index] = mav1[index-1]

mav2[index] = mav2[index-1] + V(index)

else

mav1[index] = 0

mav2[index] = V(index)

end

end

if index > per then

vv1 = mav1[index] - mav1[index-per]

vv2 = mav2[index] - mav2[index-per]

else

vv1 = 0

vv2 = 0

end

return 0, vv1 - vv2

end- комментировать

- 2.2К | ★5

- Комментарии ( 14 )

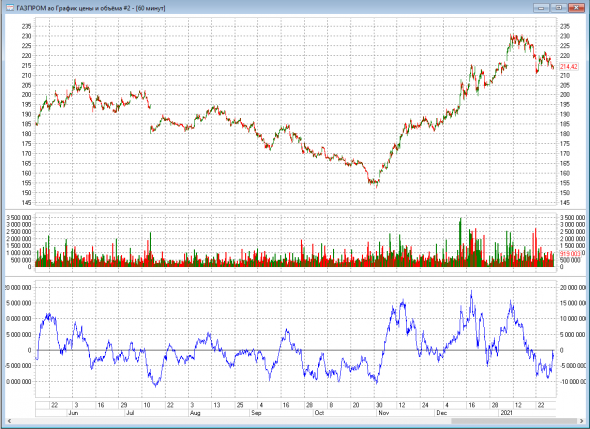

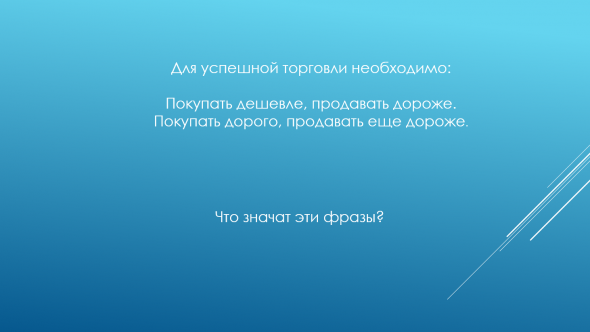

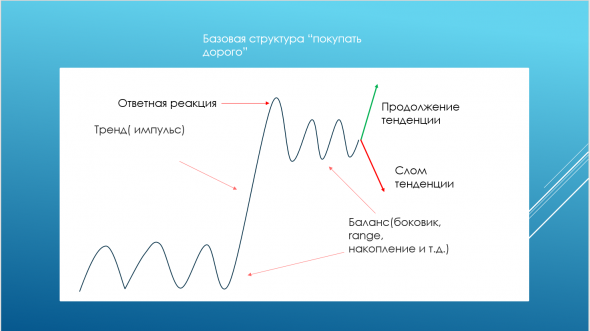

Нашел свой старый учебный курс для пропа в котором работал.

- 30 января 2021, 22:57

- |

Задача курса — быстро научить человека торговать.

Выкладываю сегодня первую часть картинок с небольшими пояснениями.

( Читать дальше )

Куда вложить 300 000 рублей в 2021 году?

- 21 января 2021, 18:07

- |

Все чаще мне в личку задают вопрос о том, куда можно вложить свободные деньги в 2021 году. Вопросы эти не беспочвенны. Ведь 2020 год показал, что банковские депозиты не справляются с поставленными населением задачами. Но и рынки сильно выросли с мартовских просадок. Сейчас все сложнее найти подходящий инструмент. Одним из вопросов, заданных мне недавно — «Куда вложить 300 000 рублей на срок от полугода до года». И главное, чтобы по прошествию этого периода депозит желательно не ушел в минус ))) Давайте разбираться.

Самая оперативная информация в моем Telegram «ИнвестТема»

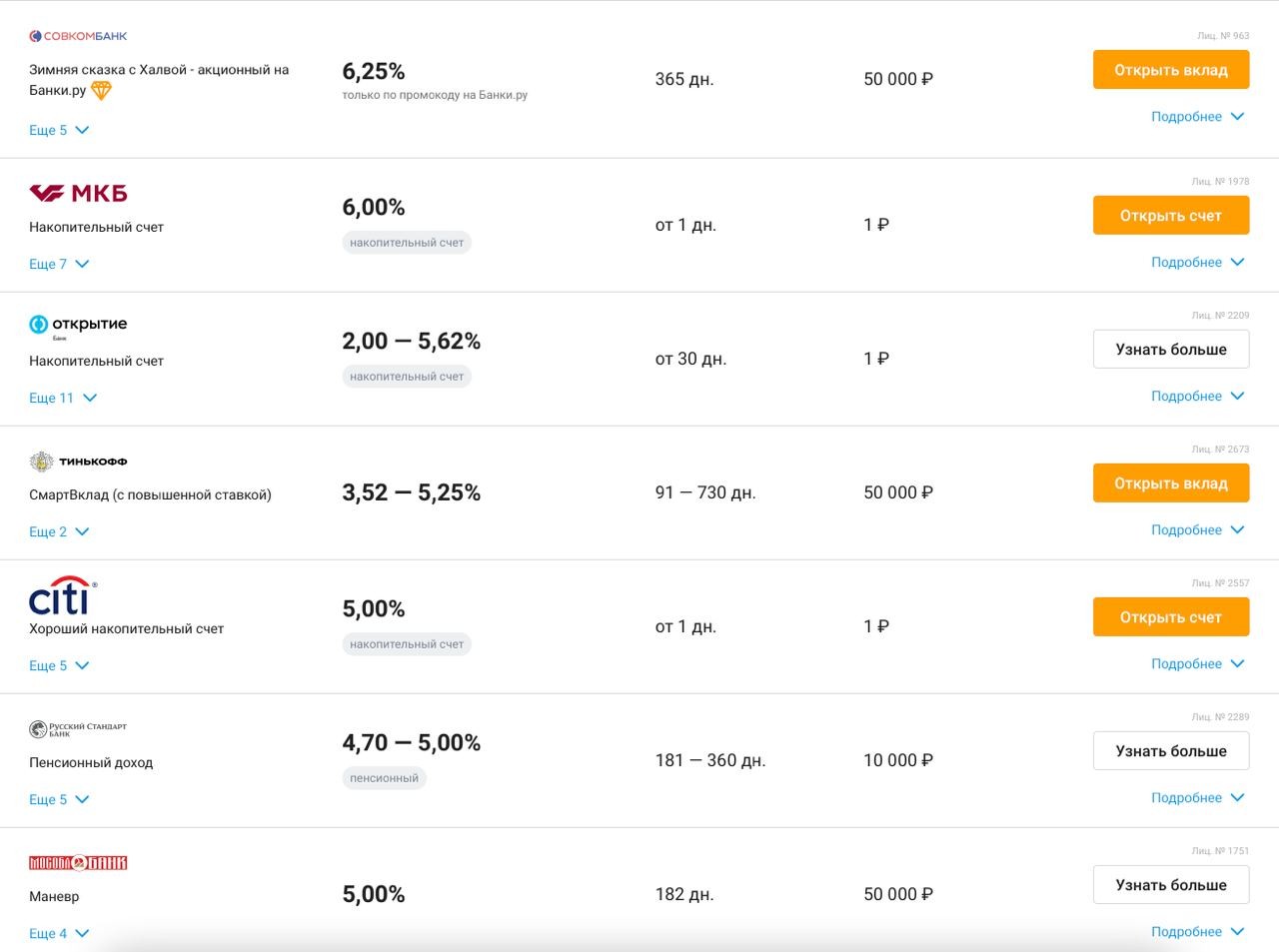

Однозначно, банковские депозиты сейчас крайне неинтересны. Я взял топ 30 банков и посчитал доходность. Средняя не превысила 4,6% и то, для ее получения нужны дополнительные платные подписки, страхование и прочее. Тот же Сбербанк не дает и 4%, если учесть эффективную ставку.

( Читать дальше )

Покрытие дивидендами базовых расходов

- 21 января 2021, 16:23

- |

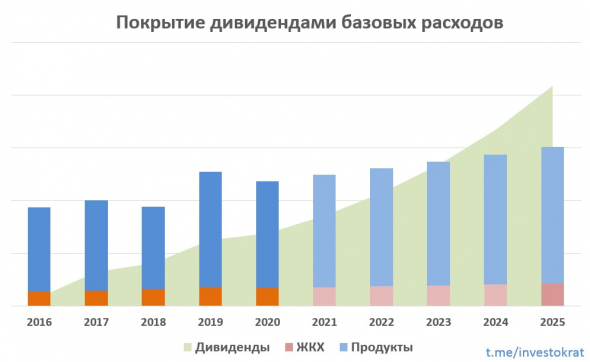

Как вы помните, моя стратегия работы на ИИС подразумевает покупку в первую очередь дивидендных и надежных историй. Основная цель на ближайшие годы — сформировать денежный поток от дивидендов и купонов, который позволит покрывать базовые расходы (коммунальные платежи и продукты питания).

Мой основной брокер — Сбербанк, он позволяет выводить дивиденды и купоны с брокерского счета (в том числе с ИИС, без его закрытия) на банковский счет, причем, как на валютный, так и на рублевый. В ближайшее время я планирую воспользоваться этой функцией, уже открыл отдельный счет под эти нужды, чтобы не приходилось потом отдельно вычленять доходы полученные от дивидендов от прочих доходов. Таким образом, у меня будет отдельный счет, куда будут поступать только дивиденды и купоны от активов на счете ИИС.

Ведение учета всех доходов и расходов позволяет составлять различные модели для планирования и прогнозирования перспектив на ближайшие годы, что я и сделал. С 2016 по 2020 год все данные по расходам и дивидендам уже зафиксированы, в прогнозной модели я заложил инфляцию в 5%, на которую будут расти мои расходы на продукты и на ЖКХ, по факту в конце каждого года буду корректировать эту модель на реальную инфляцию.

( Читать дальше )

Итоги 2020 года инвестора и планы на 2021 год

- 03 января 2021, 23:47

- |

Начало года – время подводить традиционные итоги за прошедший год, это уже третье подведение итогов моего более-менее публичного портфеля инвестиций.

Входные данные по портфелю и подходам:

- Все цифры указаны уже за вычетом налогов.

- Начало осознанных целевых покупок пакетов акций 2016 год, всего портфель существует с 2009 года.

- Весь портфель состоит из инвестиционных покупок дивидендных акций, buy-n-hold в чистом виде – только покупаю, ничего не продаю.

В начале 2020 года, когда подводились итоги 2019 года, был составлен стратегический план на 2020 год – повышение пакетов эмитентов: Татнефть-п, Северсталь, Лукойл, Сбербанк, Газпром, Газпромнефть, ФосАгро, Казаньоргсинтез и новая фишка – НКНХ-п.

В течение года не стал докупать ВСМПО-Ависма, т.к. был отказ от дивидендов.

Хотел купить Акрон, но не хватило денег, может быть докуплю в этом году.

( Читать дальше )

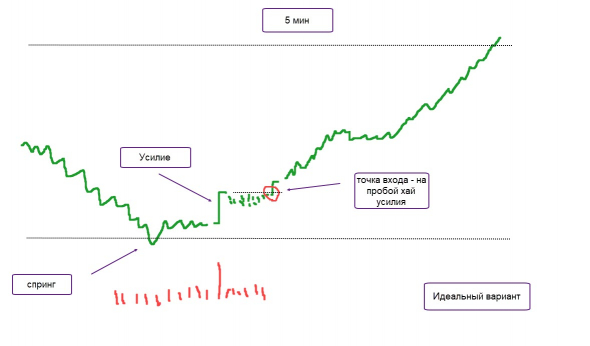

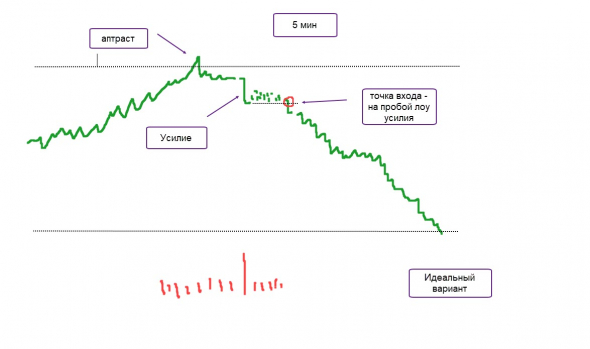

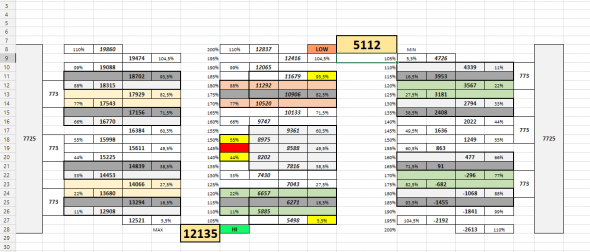

Третья простая модель на вход в моей торговле

- 22 ноября 2020, 15:15

- |

Сама модель может состоять из одного бара, двух или трех баров для 5 мин таймфрейма. Главное — увидеть сильное движение цены на объеме.

1. Торговля в рендже

( Читать дальше )

Разумный инвестор: перезагрузка

- 14 ноября 2020, 14:52

- |

«Акции — штука простая. Все, что вам надо делать, — это покупать акции в крупном бизнесе за цену, меньшую подлинной стоимости этого бизнеса, и при условии, что в нем задействованы менеджеры самой высокой порядочности и таких же способностей. А затем вы владеете указанными акциями вечно». Уоррен Баффетт

Пришло время возродить свой публичный проект «Разумный инвестор»!

Вот последний пост по нему — Разумный инвестор. Итоги 2018, планы на 2019

Почти два года прошло. Перейдите по ссылке, посмотрите на состав моего портфеля на конец 2018 года и станет понятно почему проект перешел в спящий режим. Там же ссылки на мои предыдущие посты с 2011 года – кому интересен путь развития меня, как инвестора, особенно, если раньше не читали меня.

Летом 2013 года я начал инвестировать с 120 тыс. руб. Изначально я базировался на простых критериях Бенджамина Грэма, почему и назвал проект Разумный инвестор.

( Читать дальше )

Мини-конференция в г.Пушкин

- 08 ноября 2020, 23:09

- |

Иногда полезно отдохнуть от рынка и пообщаться с интересными людьми где-то на нейтральной территории.

Тимофей Мартынов организовал отличную мини-конференцию для активных участников Смартлаба в г. Пушкин, на которую пригласил и меня, за что я ему очень благодарен. В этом году вообще было сложно куда-то вырваться на отдых из-за известных причин, но эти выходные станут действительно запоминающимся событием. Был великолепный отель, интересная экскурсия по Царскому селу, питание в лучших ресторанах, в общем, организация была без преувеличений на высшем уровне.

В рамках конференции я кратко рассказал о своих портфелях и о своем подходе к инвестированию.

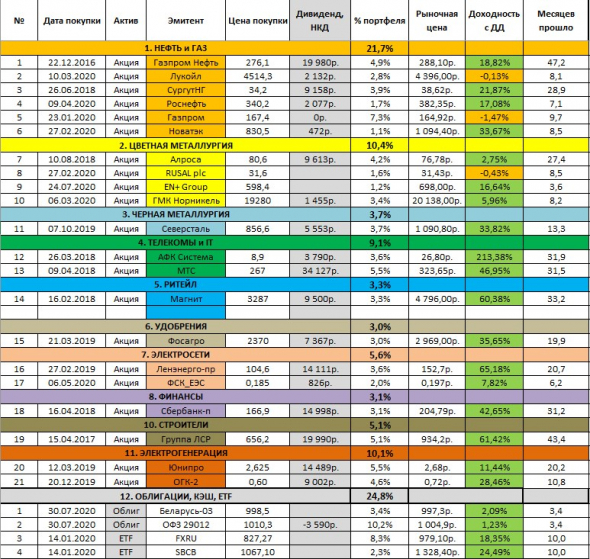

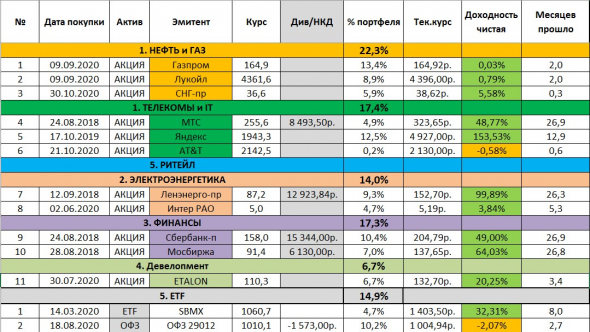

Портфель ИИС в моменте следующий:

Портфель «Долгосрок»:

Наконец-то удалось встретиться «в живую» с моими друзьями, Юрием Козловым и Владимиром Литвиновым основателями сообществ «Инвестируй или проиграешь» и «ИнвестТема», вы их уже знаете скорее всего. Также удалось познакомится с новыми интересными людьми.

Вообще живое общение невозможно заменить онлайном, на Смартлабе часто проводятся конференции, именно там я обычно и нахожу новые знакомства, так мы и с Григорием Богдановым познакомились, кстати.

Благодарю всех участников за прекрасно проведенное время!

Всем успешных инвестиций!

P.S. Подробнее можно посмотреть здесь

Дивидендные аристократы. Прогноз на 2021-2022 гг.

- 05 ноября 2020, 11:19

- |

В посте про дивидендного аристократа ЛУКойла обещал привести прогноз по списку Дивидендных аристократов в 2021 и 2022 годах.

До конца 2020 года осталось всего 2 месяца, основной массив дивидендных выплат и рекомендаций до конца года уже прошел, что даёт достаточно точный прогноз по списку российских дивидендных аристократов на 2021 год, да и по 2022 году можно также построить высоковероятный прогноз, так как финансовые итоги компаний за 2020-2021 гг., и соответственно размер дивидендных выплат, уже можно спрогнозировать весьма точно.

Перед тем, как читать далее, кто не читал мои предыдущие посты по дивидендным аристократам, рекомендую их прочесть, дабы мне не повторяться по вопросам методологии отбора в список дивидендных аристократов:

1. Дивидендные аристократы США и России

( Читать дальше )

- комментировать

- 34.6К |

- Комментарии ( 26 )

Спалил свою систему<по чесноку в открытую

- 18 октября 2020, 17:43

- |

smart-lab.ru/blog/tradesignals/652453.php

пользуйтесь там коротко и по сути

авторская система ставим +

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал