Блог им. iireg

Итоги 2020 года инвестора и планы на 2021 год

- 03 января 2021, 23:47

- |

Начало года – время подводить традиционные итоги за прошедший год, это уже третье подведение итогов моего более-менее публичного портфеля инвестиций.

Входные данные по портфелю и подходам:

- Все цифры указаны уже за вычетом налогов.

- Начало осознанных целевых покупок пакетов акций 2016 год, всего портфель существует с 2009 года.

- Весь портфель состоит из инвестиционных покупок дивидендных акций, buy-n-hold в чистом виде – только покупаю, ничего не продаю.

В начале 2020 года, когда подводились итоги 2019 года, был составлен стратегический план на 2020 год – повышение пакетов эмитентов: Татнефть-п, Северсталь, Лукойл, Сбербанк, Газпром, Газпромнефть, ФосАгро, Казаньоргсинтез и новая фишка – НКНХ-п.

В течение года не стал докупать ВСМПО-Ависма, т.к. был отказ от дивидендов.

Хотел купить Акрон, но не хватило денег, может быть докуплю в этом году.

Собственно вот и вся стратегия – в начале года формирую список покупок, в течение года их последовательно докупаю.

В течение года мигрировал акции с одного брокера к другому, почти все завершил, осталось оформить даты и стоимость покупок, сейчас многие эмитенты отображаются с нулевой стоимостью. Процесс миграции был тяжелый, сама процедура что у одного, что у другого брокера не стандартная, все обычно вводят/выводят деньги, а вот перевод акций это уже сложно, была целая эпопея, может быть, я сформулирую все и оформлю в статью.

К концу года решился попробовать освоить биржу СПБ, создал новый портфель, перераспределив часть довнесений на него, со своим стандартным подходом – купить дивфишки, что и сделал – купил AT&T (50шт) и Abbvie (13шт), жду после праздников отсечки и зачисления денюжек. Теперь параллельно попробую освоиться и с зарубежными эмитентами.

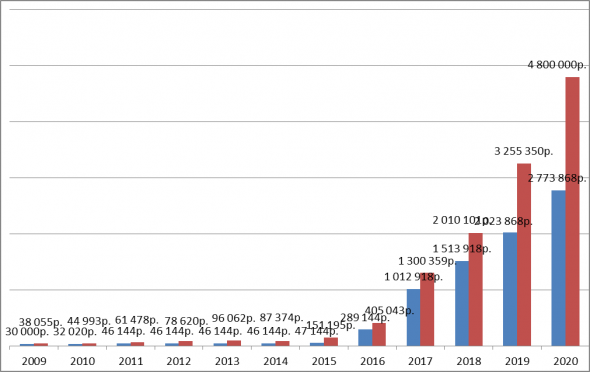

Стоимость портфеля

В начале 2019 года стоимость портфеля была 3 255 317 рублей.

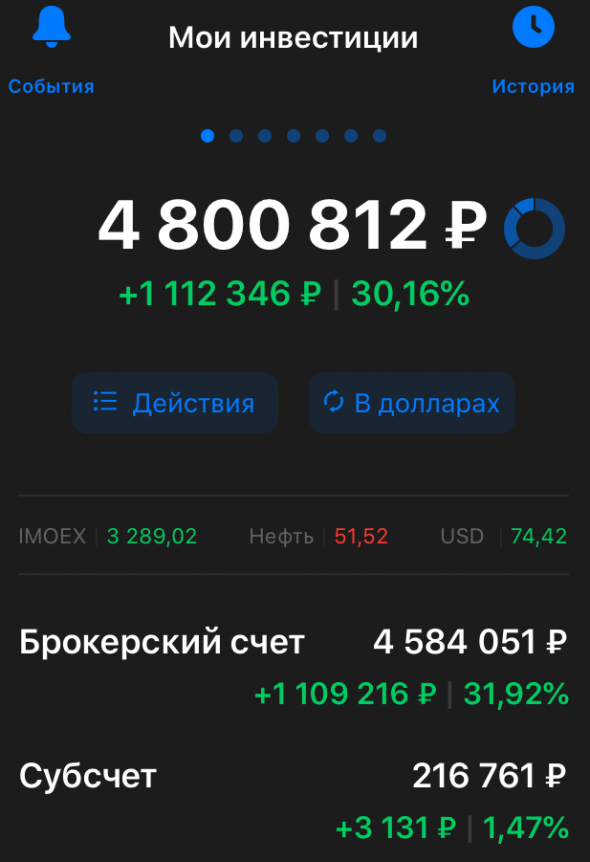

На текущий момент, общая стоимость портфеля – 4 800 000 рублей.

Чистых моих денег, довнесений – 2 773 000 рублей, все остальное это дивиденды и курсовой рост акций.

К сожалению, т.к. произошла смена брокера, все графики доходности пропали, может быть с завершением процедуры миграции можно будет что-то у нового брокера сформировать.

В марте этого года портфель откатывался от своего хая примерно на 1 млн рублей, я об этом писал. Я уж было опечалился потере красивых цифр на счете, и бессмысленности действий – довношу, довношу, а портфель все падает и падает, но потом, портфель не только восстановился, но и существенно прибавил, по сравнению с прошлым годом.

Дивиденды

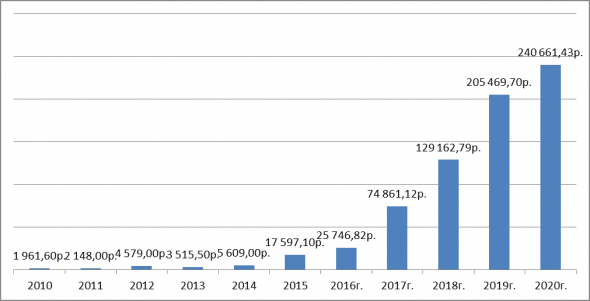

В этом году я предполагал получение 240 000 – 270 000 рублей дивидендов, по факту получено за 2020 год – 240 000 рублей, по нижней планке планирования. Подвели ВСМПО и МГТС, не стали платить, кабы выплата по ним была на уровне прошлых лет, была бы получена верхняя планка.

По годам суммы получаемых дивидендов следующие

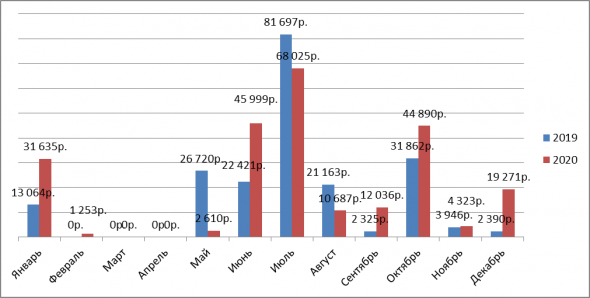

Распределение дивидендов по месяцам

Распределение дивидендов по месяцам 2020 года было следующее:

По сравнению с прошлым годом прибавился 1 доходный месяц, в феврале пришли дивиденды ФосАгро (вроде), теперь у меня 10 месяцев из 12 что-то приходит на счет, что радует.

Итоги инвестирования

Годовые дивидендные доходности выглядят следующим образом, я их рассчитываю как сумма полученных дивидендов за год к итоговой сумме внесений по итогу года.

2016 год – 8,84%

2017 год – 7,39%

2018 год – 8,53%

2019 год – 10,15%

2020 год – 8,68%

Рост стоимости портфеля и чистых вложений с 2009 года показан на графике

Стратегический план на этот год – увеличить доли в МТС, Сбербанк, Северсталь, Лукойл, Мосбиржа. Может быть докуплю и НКНХ и новый эмитент Акрон, если останется.

По зарубежному рынку, пока детально не вникал, выбрал дивидендных аристократов и пройдусь по ним – AT@T, AbbVie Inc, International Business Machines.

В аристократах есть еще 2 эмитента – Target Corporation и Archer-Daniels-Midland Company, но про них я вообще ничего не знаю, не уверен, что буду покупать их. План покупок пока не составил, подумаю до февраля, когда завершу докупку AbbVie Inc, International Business Machines до целевого количества, с зарубежными рынками сложнее, эмитентов много, дивиденды – редкое явление, придется полностью перестроить свою стратегию. Единственное, в чем точно уверен – там не будет Теслы, Эппл, Гугл, Альфабет, не верю я в них. Я верю в тяжелую промышленность, биотехнологии и медицину, роботов, микроэлектронику и т.д.

теги блога iireg

- FIRE

- акции

- акции США

- грааль

- Дивидендные акции

- дивидендный портфель

- дивиденды

- зарубежные площадки

- инвестиции

- инвестиционный портфель

- инвестор

- итоги 2021

- итоги года

- кризис

- малый бизнес

- пассивное инвестирование

- пассивные инвестиции

- пассивный доход

- Пенсии

- Подход к рынку

- портфель

- портфель акций

- Поступление дивидендов

- ранняя пенсия

- рынки

- смартлаб

- Таблица

- торговля

- холодная война

- экономика

Считать от стоимости портфеля, мне кажется, менее правильным, т.к. стоимость колеблется в разные стороны

Тогда уж правильнее считать от средней цены покупки акций, а это и есть сумма вложенных денег

Инфляция и отношение рубля к доллару не слишком влияют на количество акций в портфеле

Например, обесценится рубль, станут за доллар давать 200 рублей, так понятно, что ещё больше вырастет портфель.

Тут лучше считать сколько мог купить долларов в даты довнесений и сравнить с тем сколько бы долларов купить за текущую балансовую стоимость. И уже по разнице в долларах бы оценивать.

Потому что смотри как продукты в магазине дорожают.

Я так для себя в будущем буду считать. Ну или может быть в евро.

Я считаю в рублях, трачу в рублях, дивиденды приходят в рублях, в РФ валюта — рубль, мне этого достаточно

Чтобы диверсифицироваться, я открыл валютный портфель, да и его ВТБ считает в рублях)))

Но ваши выкладки по эмитентам америки старательно записал, и проанализирую, что-то выберу и для себя

IBM умирающая компания, вместо Таргета на мой взгляд лучше — Волмарт, Костко, Хоум Дюпот. ATT тоже довольно спорная компания, зачем высокие дивы если курс не растет. к тому же всегда есть риск что дивы сократят.

У нас я и графики то не всегда открываю, чтобы купить что-то, а там так не получится

Придется переквалифицироваться из инвестора ленивого в инвестора разумного

плюс купил всякий индийский ecommerce, который может стрельнуть. Ну будет расти точно

Дивиденды — 240тыс

Внесено — 750тыс

Курсовой рост — 555тыс

Но она между вашими 763 и моими 750 не так велика и существенна, 13тыс всего

было 3255, стало 4800, разница 1545 из них, 240тыс — диви, 750 пополнение, соответственно, курсовая рост — 555

Но результат хороший, гуд!

гмк я купил много лет назад еще по 9тыс, так и сижу в нем. Мне конфликт акционеров не нравится, боюсь уменьшения дивидендов, поэтому не докупаю

Прибыль за 20 год получилась ( без дивов ) чуть больше 1.5% и дивы плюс 6.5%. Вкладываюсь только в Россию, стараюсь придерживается стратегии купил и забыл.

Для меня все это дается тяжеловато, как кто так.

Vugas, нет, АДР и ГДР это что-то близкое к Русалу и Тинькову. У меня есть свои тараканы — некоторые компании, даже подходящие по моим критериям, я не куплю, например, Роснефть и все, что с ней связано, ВТБ, Русал и т.д.

Про Глобалтранс я ничего не знаю, да и хватит мне эмитентов уже и так многовато

Облигации всем хороши, но дают фикс доходность и тело не растет, я все же предпочту небольшой риск в акциях, но возможность получить бОльшую доходность и курсовой рост