Блог им. iireg

Итоги 2019 года инвестора и планы на 2020 год

- 04 января 2020, 09:54

- |

Пришло время подвести итоги инвестирования за 2019 год, итоги за 2018 год я приводил ранее

Все цифры указаны уже за вычетом налогов

Прежде чем подвести итоги, напомню вкратце свой подход:

- Весь мой портфель состоит из инвестиционных покупок дивидендных акций, buy-n-hold в чистом виде – только покупаю, ничего не продаю (если нет отказа компании от выплаты дивидендов)

- Начало осознанных целевых покупок пакетов акций 2016 год, всего портфель существует с 2009 года

- Цель — собрать растущий портфель не столько переоценкой отдельных акций, сколько, в основном, за счет получения дивидендов

В начале года, когда я подводил итоги 2018 года, я составил план покупок тикеров на 2019 год: SIBN, MAGN, PRTK, PHOR, AFLT, DSKY, NKNH, SBERP, POLY Причины выбора тикеров указаны в отчетной статье по итогам 2018 года

По ходу года список скорректировался, были куплены следующие новые эмитенты: Газпромнефть, ММК, Сбербанк-п, Энел, ФосАгро, НКНХ

От покупки некоторых тикеров отказался в итоге:

— Протек – в этом году перестали платить дивиденды

— Аэрофлот – был не в приоритете, так и не решился, дивидендная доходность была не высока, да и не дивидендная фишка в целом

— Детский мир – не стал покупать, т.к. дальнейшая судьба не понятна, продаст его Система или оставит, мне бы подошел последний вариант, но определенности нет

— Полиметалл – был ряд постов, которые повлияли на мое мнение и не стал его покупать

Вместо докупки новых эмитентов, я нарастил пакеты по некоторым акциям:

— Мосбиржа, докупил еще 1000 шт., до 3000 акций в портфеле

— ЛСР, докупил еще 20 шт., до 100 акций в портфеле

— МТС, докупил еще 200 шт., до 500 акций в портфеле

Наверное, про действия с портфелем в 2019 году все, теперь переходим к результатам 2019 года и статистике

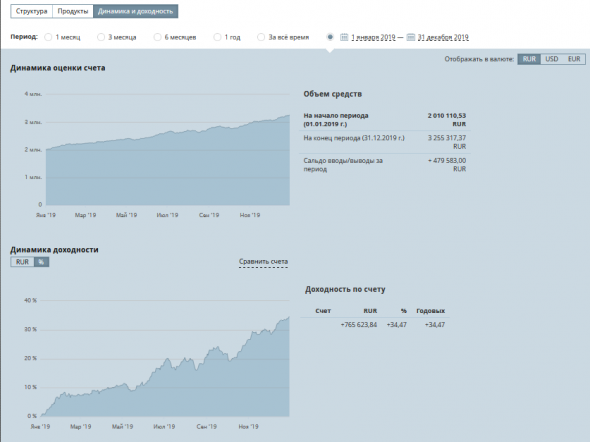

1. Стоимость портфеля

В начале 2018 года стоимость портфеля была 2 010 000 рублей, из которых внесено денежных средств на 1 513 918 рублей. Внесено на конец 2015 года – 47 141 рублей, старт счета в 2009 году был с 15 000 рублей

За год было внесено 509 950 рублей, итоговое внесение денежных средств на текущий момент в портфель с 2009 года – 2 023 868 рублей

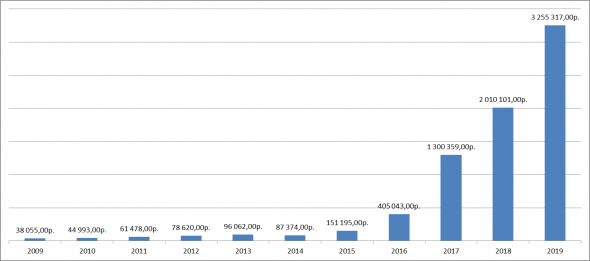

Стоимость портфеля на конец 2019 года составила 3 255 317 рублей, таким образом, рост портфеля 1 245 317 рублей

Да, в процентном и абсолютном отношении доходности я далеко не чемпион, но если посчитать доход к времени проведенному в Quick, то я очень близок к чемпионам))

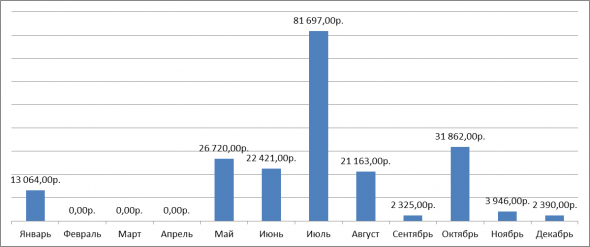

Годовой рост и динамика показаны на графике

Итоговый рост и динамика показаны на графике

Графики оставим без комментариев, тк они взяты с ЛК брокера

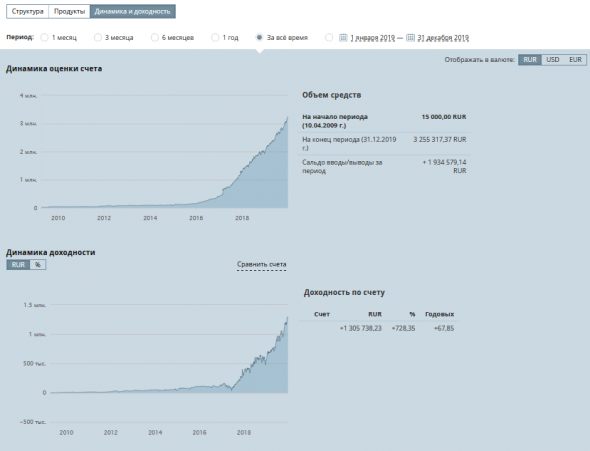

2. Дивиденды

В начале года я предполагал получение 175 000 рублей дивидендов, по факту получилось несколько больше – получено немногим больше 205 000 руб. дивидендов, уже за вычетом налогов, это чуть менее половины от вносимых денежных средств за 2019 год

По годам суммы получаемых дивидендов следующие (данные до 2016 года не привожу на графике, но за это время какие-то дивиденды на счет приходили, т.к. акции были куплены. В целом эти цифры на итог не сильно влияют, поэтому их не учитываю):

На текущий момент объявлены еще дивиденды на 32 тыс. рублей, которые будут учтены в уже 2020 году. Я учитываю дивиденды по дате их зачисления на счет

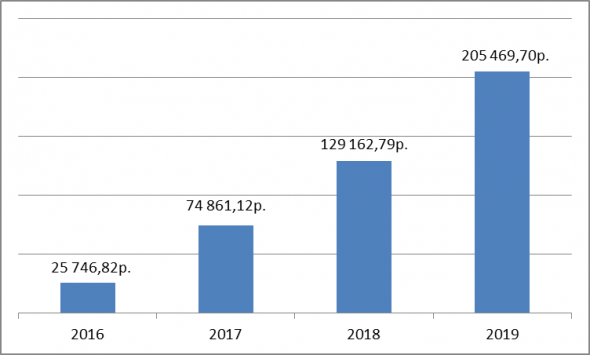

3. Распределение дивидендов по месяцам

Распределение дивидендов по месяцам 2019 года было следующее:

Девять месяцев в году мне что-то приходило на счет и это хорошо)

4. Анализ портфеля

Общий итог портфеля показан в таблице

Тикер |

Количество акций, шт |

Цена покупки, руб |

Стоимость пакета, руб |

Дивиденды, руб |

Дивиденды, %% |

Курсовой рост, руб |

Курсовой рост, %% |

2010 |

|

|

|

|

|

|

|

SNGSP |

2000 |

11,58 |

23 160 |

57 992,40 |

250,40 |

+52 282 |

+225.66 |

2011-2017 |

|

|

|

|

|

|

|

MOEX |

2000 |

100 |

200 000 |

28 242 |

14,12 |

+23 640 |

+7,89 |

GMKN |

10 |

8 926 |

89 260 |

35 977,74 |

40,31 |

+101 755 |

+113,99 |

ALRS |

1000 |

94,39. |

94 390 |

24 590 |

26,05 |

-10 073 |

-10.67 |

MTSS |

300 |

269 |

80 700 |

24 690,58 |

31,65 |

+25 475 |

+18,94 |

PMSBP |

1000 |

52,18 |

52 180 |

23 868,17 |

45,74 |

+39 415 |

+75.53 |

CHMF |

100 |

844,46 |

84 446 |

34 376 |

40,71 |

+9 313 |

+11.03 |

TATNP |

300 |

218,42 |

65 526,00р. |

48 306,01 |

73,72 |

+154 671 |

+236,03 |

HYDR |

70000 |

0,93 |

64 855 |

6 721,78 |

10,36 |

-25 988 |

-40.07 |

MGTSP |

50 |

1 108,20 |

55 410 |

24 128 |

43,54 |

+41 090 |

+74.16 |

KZOSP |

15000 |

4,10 |

61 500 |

6 526 |

10,61 |

+74 340 |

+120.76 |

KZOS |

700 |

70,41 |

49 287 |

7 335,40 |

14,88 |

+24 208 |

+49.11 |

GAZP |

500 |

119,49 |

59 745 |

14 272,35 |

23,89 |

+68 450 |

+114.56 |

LKOH |

30 |

2 965 |

88 950 |

12 248 |

13,77 |

+96 100 |

+108,01 |

NKHP |

300 |

230,33 |

69 099 |

8 541,75 |

12,36 |

+5 450 |

+7.89 |

2018 |

|

|

|

|

|

|

|

VSMO |

5 |

17 324 |

86 620 |

14 809,35 |

17,10 |

+15 080 |

+17.41 |

FEES |

400000 |

0,18 |

71 320 |

10 962,20 |

15,37 |

+8 898 |

+12.47 |

RTKMP |

1000 |

62,32 |

62 320 |

8 739 |

14,02 |

+7 871 |

+12.63 |

LSNGP |

500 |

108,21 |

54 105 |

10 699 |

19,77 |

+7 045 |

+13.02 |

LSRG |

80 |

787,90 |

63 032 |

6 922 |

10,98 |

-2 500 |

-3.17 |

AFKS |

6000 |

8,85 |

53 100 |

1 014,20 |

1,91 |

+38 276 |

+72.03 |

NLMK |

500 |

166,69 |

83 345 |

12 223 |

14,67 |

-11 488 |

-13.78 |

SBER |

500 |

187,40 |

93 700 |

9 976,50 |

10,65 |

+33 664 |

+35.92 |

2019 |

|

|

|

|

|

|

|

SIBN |

250 |

338 |

84 500 |

5 674,50 |

6,72 |

+20 542 |

+24.31 |

MAGN |

2000 |

44,08 |

88 160 |

6 222,60 |

7,06 |

-4 265 |

-4.84 |

SBERP |

500 |

206,59 |

103 295 |

3 624 |

3,51 |

+10 851 |

+10.50 |

ENRU |

70000 |

1,03 |

72 100 |

3 200,25 |

4,44 |

-8 180 |

-11.25 |

PHOR |

30 |

2 385 |

71 550 |

1 472 |

2,06 |

+738 |

+1.03 |

NKNC |

1000 |

89,25 |

89 250 |

755 |

0,85 |

+7 596 |

+8.51 |

STSBP |

195 000 |

0,27 |

63 219 |

4 216,94 |

6,67 |

+9 927 |

+18.63 |

MOEX |

1000 |

100 |

100 000 |

0 |

0 |

0 |

0 |

LSRG |

20 |

787,90 |

15 758 |

0 |

0 |

0 |

0 |

MTSS |

200 |

260 |

53 800 |

0 |

0 |

0 |

0 |

Дивидендная доходность по Мосбирже, ЛСР, МТС немного скорректирована, т.к. в конце года были докуплены пакеты акций, что повлияло на расчет. Средние цены покупки указаны уже после докупки, но сами пакеты и полученные дивиденды не суммировал

По таблице видно, что:

— 9 акций показали итоговый возврат стоимости пакета более 20%, из них 6 акций более 40% возврата стоимости

— 22 акций показали итоговый возврат стоимости пакета более 10%

— Не все акции, купленные в 2018 году вышли в плюс, 2 акций все еще в минусе (без учета дивидендов), это ЛСР и НЛМК

— 6 акций из всего портфеля все еще в минусе (без учета дивидендов)

— 2 акций из всего портфеля все еще в минусе с учетом дивидендов (Энел и РусГидро)

5. Итоги инвестирования

Годовые дивидендные доходности выглядят следующим образом, я их рассчитываю как сумма полученных дивидендов за год к итоговой сумме внесений по итогу года. Понятно, что немного не верно, но более точно рассчитывать мне лень

2016 год – 8,84%

2017 год – 7,39%

2018 год – 8,53%

2019 год – 10,15%

До 2016 года статистику не вел, поэтому цифр нет

Рост стоимости портфеля с 2009 года показан на графике:

Планы на 2020 год

Новых эмитентов, которые хотелось бы купить, подходящих по моим критериям, становиться критически мало на ММВБ, на 2020 год в планах только:

— НКНХ-п, начну закупать с января.

— Юнипро, под вопросом, т.к. непонятная ситуация, судя по сообщениям телеграмм каналов с Северным потоком и сменой контролеров, но в плане на 2020 год

— Красноярскэнергосбыт-п, на остатки, после завершения покупки планируемого пакета СтавропольЭнергоСбыт-п

— может быть что-то из МРСК 1 или 2 эмитента, но с учетом наличия ФСК ЕЭС, не уверен, что надо

Таким образом, основное направление на 2020 год – повышение пакетов эмитентов, в планах: Татнефть-п, Северсталь, Лукойл, ВСМПО-Ависма, Сбербанк, Газпром. Эмитенты и последовательность выбрана с учетом количества выплат в год, от ежеквартальных до единоразовых в год

В ноябре 2019 года открыл новый счет, в Сбере. Цель открытия нового счета – продолжить покупки акций, но провести диверсификацию по брокерам, т.к. размер основного счета подошел к моему барьеру, по которому я оставлять его у одного брокера, тем более не первой тройки, уже не хочу. Но, Сбер категорически не понравился и перевел новый портфель в ВТБ

Еще одна причина открытия нового счета – зафиксировать цены покупки и не разбавлять их, т.к. на основном счете запланированные для расширения в 2020 году пакеты акций (Татнефть-п, Северсталь, Лукойл, ВСМПО-Ависма, Сбербанк, Газпром) куплены по достаточно не плохим ценам

Ведение нового счета будет интересно еще тем, что он открыт почти на вершине рынка, посмотрим, что будет с ним через несколько лет, подтвердиться ли высказывание что лучшее время купить акции – прошлый год ©

Все указанные тикеры, кроме Сбербанка и Газпрома (которые планируются к покупке на дивиденды основного счета), на 2020 год будут покупаться на новом счете, уже немного прикупил:

— НКНХ-п – 100шт.

— Татнефть-п – 12шт.

С открытием счета в IB и выходом на зарубежные рынки я пока не решил ничего. Пока меня смущает вопрос комиссий: при переводе денег и ежемесячная комиссия брокера, надо посчитать все. При моем подходе, мне думается, это будет отъедать существенную часть средств, минимум 20$ в месяц, это около 16 тыс. в год + комиссия за перевод + затраты на конвертацию.

Спекулировать вряд ли соберусь и в будущем году, не мой подход, но попробовать алгоритмическую торговлю хочется, осталось найти прибыльную систему)))

теги блога iireg

- FIRE

- акции

- акции США

- грааль

- Дивидендные акции

- дивидендный портфель

- дивиденды

- зарубежные площадки

- инвестиции

- инвестиционный портфель

- инвестор

- итоги 2021

- итоги года

- кризис

- малый бизнес

- пассивное инвестирование

- пассивные инвестиции

- пассивный доход

- Пенсии

- Подход к рынку

- портфель

- портфель акций

- Поступление дивидендов

- ранняя пенсия

- рынки

- смартлаб

- Таблица

- торговля

- холодная война

- экономика

Иван Боженков, никто не хочет богатеть медленно

весело с задором сливать один депозит за другим — это не мое

То, что я вкладываю финансово меня не напрягает и качество моей жизни от этого не страдает

да и такие проценты, как на моих скринах, не каждый спекулянт может показать

результат у меня и сейчас есть — 17тыс каждый месяц дивидендами

да и никто не говорит, что это единственное мое направление инвестиций, сайт о бирже, вот о ней и пишу

Не волнуйтесь, в кризис не пропаду, хоть и не сильно в него верю

покажите ваш результат, как надо правильно делать?

приведите доходность полученную к затраченному времени и получите неутешительные результаты

А бизнес да согласен, драйвово. Но если знаний мало, успех бизнеса минимальный. У нас средний бизнес частенько работает отвратительно, с низкой рентабельностью или в убыток, из-за низкой квалификации среднего менеджмента. Страшно представить, что творится в малом бизнесе.

Да, в процентном и абсолютном отношении доходности я не чемпион далеко, но если посчитать полученный доход к времени проведенному в Quick, то я очень близок к чемпионам))

2016 год – 8,84%

2017 год – 7,39%

2018 год – 8,53%

2019 год – 10,15%

Это называется, чтобы стоять на месте — вы должны бежать. а чтобы обогнать инфляцию — вы должны бежать в два раза быстрее.

В этом году, дивидендная доходность +10.15% (а в реальности больше, т.к. я считаю по концу года, а основная масса дивидендов приходит в середине), а общий рост портфеля +34,47%. Разве это плохой результат?

у меня нет расходов на аналитику, на офисы, на бумагу и тд — всего того, на что ПФР тратит пенсионные деньги

Если еще в конце 2018 года ждали возвращение к выплатам дивов, то там до марта не выше 65 обычку можно было взять.

А так достойный результат. Удачи в дальнейшем!

НКНХ я еще в прошлом году поставил в план закупок 2019 года, но стал покупать только к концу года. У меня план на год стоит не по ценам, а просто по последовательности, сначала первый лот закупаю, потом второй и так до конца года

В этом году, в начале НКНХ-п буду покупать, они, к сожалению, растут по дням прямо, но брать буду в любом случае, по имеющимся ценам

Сами цены меня мало волнуют, они влияют только на количество акций которые я смогу купить, т.к. более 70-80 тыс на позицию НКНХ я тратить не буду, сколько влезет в это ограничение, столько и возьму. Хотел взять 1тыс акций, но уже слишком цена выросла, возьму меньше

Сегодняшний хай != хай года или хай следующего года)

У Вас брокер Финам? Сложилось впечатление, что доходность не по XIRR/ЧИСТВНДОХ посчитана. Это так?

Счет обычный, не ИИС, вычеты не использовал, соответственно, не учитываю