Избранное трейдера Vlad7

Стоимостное инвестирование - последняя опора

- 19 июля 2021, 12:19

- |

Текстовая версия презентации с 29-й конференции Смартлаба.

Возможно выйдет более развернуто — смотрел видео видно что спешил, что-то забыл и т.д.

1. Сегодня мы наблюдаем настоящий бум инвестирования и увлечения трейдингом.

Буквально за два дня до конференции, я ездил на ГОСА РУСАЛа в Калининград и коллега, Павел Панкратов, рассказал удивительную историю, как в 2019 они пользовались услугами девушки-фотографа для свадебной фотосессии, а сегодня, зайдя на ее страницу в Instagram, они с большим удивлением обнаружили, что она стала инвесткоучем с тысячами подписчиков!

2. Миллионы инвесторов это не шутки.

И этот бум глобален. Все вокруг инвестируют в криптовалюту, участвуют в IPO, поставили себе приложения на смартфоны и участвуют в торгах!

( Читать дальше )

- комментировать

- 23.3К | ★172

- Комментарии ( 144 )

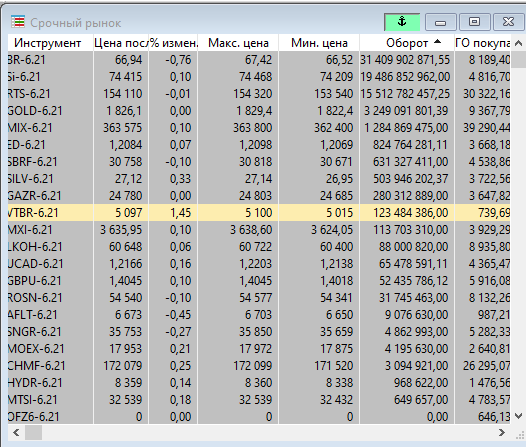

Уезжают со временем названия инструментов влево в квике. Очень бесит помогите!

- 13 мая 2021, 22:11

- |

- ответить

- 618 |

- Ответы ( 10 )

Энел Россия. Обращение от акционеров Энел Россия в ЦБ РФ.

- 09 мая 2021, 01:01

- |

Я имею почти 1 млн акций-квазиоблигаций Энел Россия с долей чуть больше 30% в инвестированных в наш рынок средств и средней в 0,91. Верю, что у компании всё будет хорошо, и очень хочу ей в этом помочь, а начать можно с улучшения практик корпоративного управления в компании. Улучшать G в ESG, так сказать.

Как мы все хорошо знаем, компания ПАО «Энел Россия» была нацелена выплачивать акционерам фиксированные дивиденды в размере 3 млрд руб. в период 2020-2022 гг., что неоднократно подтверждала. 17 февраля 2021 года компания изменила основополагающий документ развития — стратегический план, неожиданно отказавшись от выплаты дивидендов в 2021 г. за 2020 г.

Предлагаю возможность всем заинтересованным акционерам компании и лицам, зафиксировавшим убыток по акциям, подписать

( Читать дальше )

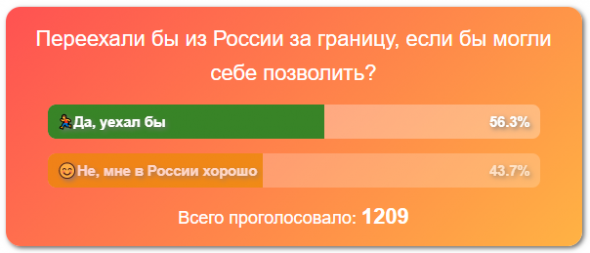

Я могу позволить себе переехать из России за границу, но не делаю этого. Почему?

- 28 апреля 2021, 12:31

- |

Раз тема такая интересная, напишу и я свое мнение. Почти ровно 2 года назад я писал об этом, пришло время напомнить.

Когда я был молод, я действительно хотел переехать, желательно в США. Почему?

✅ я был нищий

✅ меня никто не знал и не любил

✅ переезд ассоциировался у меня с переменой к лучшему, ведь хуже точно быть не может

✅ красивая картинка США транслировалась через мейдийный канал голливудских фильмов

Собственно, я прекрасно понимаю тех, кто проголосовал за «свалить🏃♂️».

И так, лет 20 назад я был в полной жопе и хотел свалить в надежде на перемены к лучшему.

Потом я начал упорно работать, год за годом создавая какую-то пользу и заслуживая какую никакую репутацию.

Вот вам свежий последний пример...

В понедельник мы запустили продажу билетов на 29-ю конференцию смартлаба. Мы даже рекламу еще не сделали, ни лендинг, за 2 неполных дня продали 142 билета. Я звоню-пишу классным известным людям с предложением выступить, почти все соглашаются почти не раздумывая. Почему так? Потому что мы уже провели десятки конференций, все меня знают, знают наши конференции.

Я подозреваю, что там, что здесь, рецепт успеха примерно один везде — чтобы чего-то добиться, надо упорно пахать. Я знавал такие случаи, когда люди наивно думали, что одного факта переезда в богатую и красивую Америку достаточно, чтобы стать там суперзвездой. Неа. Не получится. Думаю, что пахать там придется еще больше чем здесь, если собираетесь все начинать с начала не обладая никакими специальными востребованными компетенциями.

( Читать дальше )

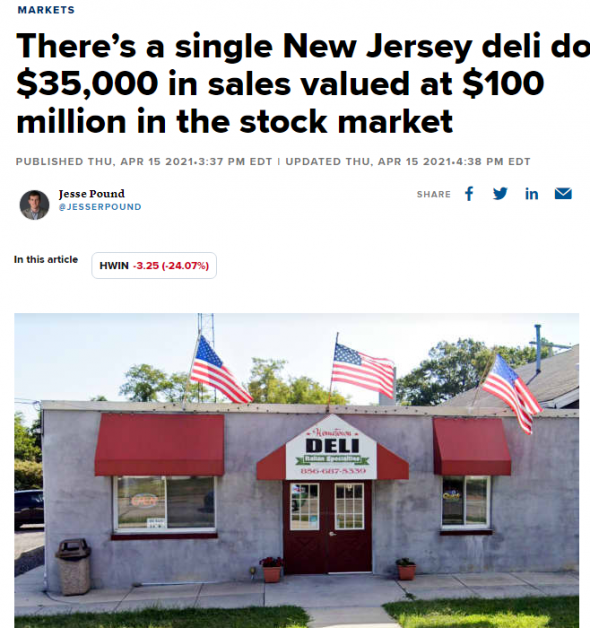

Магазинчик с капитализацией в $100млн!!!

- 16 апреля 2021, 18:08

- |

Представьте — небольшой магазинчик в деревне.

Совокупные продажи за два года составили $36 тысяч, то есть в среднем $1500 в месяц.

Это выручка, а не прибыль. Из этих поступлений нужно закупать продукты, выдавать зарплаты, оплачивать содержание и ремонт здания.

Управляющий магазином, он же финдиректор, он же просто директор, по совместительству физрук в соседней школе, что характеризует объемы управленческой работы.

Удивительно другое. Физрук финдиректор директор решил, что выгоднее будет торговать не товарами в магазине, а акциями самого магазина, ну и вывел его на биржу под названием «Hometown International». Вполне резонно, с учетом безумия охватившего США на дрожжах печатного станка.

Сколько, вы думаете, составляет теперь капитализация этого магазинчика?

$100 миллионов!

Согласно последней документации компании 10-K, единый офис компании был закрыт с 23 марта по 8 сентября прошлого года из-за пандемии коронавируса. За это время цена акций компании выросла до 9,25 доллара за акцию с 3,25 доллара за акцию. В последний раз он торговался по цене чуть менее 14 долларов за акцию.

( Читать дальше )

Вывод дивидендов и купонов с ИИС

- 16 апреля 2021, 08:14

- |

Всем добрый день!

Многим известно, что индивидуальный инвестиционный счет (ИИС) имеет одно самое выгодное преимущество – возможность получения налогового вычета (тип А или Б) в размере 13% от вложенных на счет денежных средств.

Однако недостатков у ИИС гораздо больше и один из самых внушительных – это отсутствие возможности вывода денег с ИИС без каких-либо существенных потерь. Вывод, а если быть точнее — закрытие счета возможно после владения им более 3-х лет. В случае досрочного закрытия счета до этого времени и при получении налогового вычета (типа А) за время использования ИИС придется вернуть деньги (вычет) государству, да и еще заплатить пени.

Кроме того, при открытии ИИС, по умолчанию, все полученные дивиденды и купоны падают именно на ИИС и на их сумму уже получить налоговый вычет не получится. При определенной смене настроек у брокера возможно поменять такой порядок и получать купоны/дивы не на ИИС, а на банковский счет (карту). Не у всех брокеров есть такая возможность, но у тех, которые практикуют такой подход, очень советую это сделать ибо в дальнейшем, при желании реинвестировать полученный доход, можно легко его внести обратно на ИИС и в следующем году получить опять вычет в 13%. Ну или использовать эти деньги на жизнь.

( Читать дальше )

Объясните дураку, зачем скупать доллары?

- 03 апреля 2021, 13:15

- |

Примеры такого поведения можно увидеть тут:

И тут:

( Читать дальше )

Аудиторское заключение

- 02 апреля 2021, 17:22

- |

Аудиторское заключение

Налоги – попытка оптимизации

- 21 марта 2021, 15:28

- |

Озаботился оптимизацией налогообложения, своего и родни.

На брокерском счете родственника есть небольшой доход от амортизации облигаций, выпущенных Российскими эмитентами. Облигации были куплены по весне 2020 года, по интересной цене — ниже номинала, за российские рубли.

В течение 2020 было несколько плановых амортизаций, исходя из номинала облигаций в 1000 рублей. Еще на брокерском счете в 2020 году был доход от купонов. По налогам с купонов понятно, что ключевая ставка+5% и выпущенных с 2017, не облагалась. Все что выше (по купону) по ставке 35%. Здесь не оптимизируется (ИИС не оформлялся по некоторым личным соображениям – все деньги понадобятся раньше, чем 3 года пройдет с открытия ИИСа). Погашений облигаций в 2020 году не было. Облигации в 2020 году не продавались. Брокерский счет на родственника открыт в 2020 году в Сбербанке.

Амортизация в справке 2-НДФЛ показана по коду дохода 1530. Код дохода 1530 — это доходы, полученные от операций с ценными бумагами, обращающимися на организованном рынке. В справке 2-НДФЛ в качестве вычета указан код 201 (доход уменьшен на сумму соответствующих расходов по ценным бумагам).

( Читать дальше )

"Плита", однако

- 12 марта 2021, 12:39

- |

Сработает и в этот раз?

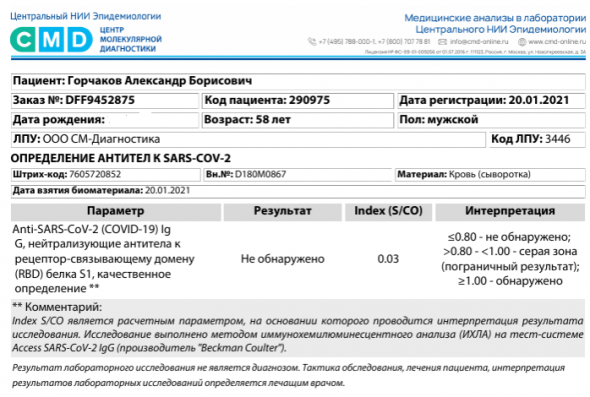

Кстати, вакцинация действует:

Анализ ДО

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал