Избранное трейдера Rox

Плечо vs Репо с ЦК или SWAP

- 26 октября 2020, 16:38

- |

Я не фанат торговли с плечом. В то же время плечо – это прекрасная возможность усилить эффект. Поэтому, на мой взгляд, работать с плечом или без – это такой очень личный выбор каждого.

Много лет я работала в брокере только с клиентами-юридическими лицами, и не задумывалась о нюансах, связанных с физическими лицами. Например, клиент-импортер покупает валюту, фиксирует курс при помощи свопа. По сути, его плечо 1:10 в такой сделке. Или предприятия со свободной рублевой ликвидностью размещают ее через своп или репо на Московской бирже. Все те же инструменты (своп и репо) доступны и физическим лицам.

Позицию на покупку валюты (возьмем пример EUR) можно открыть с плечом 1:10, при этом стоимость кредитования (на 26.10.2020) составляет ок 4% годовых (это ставка своп EUR_TODTOM – можно проверить на сайте мосбиржи и НКЦ), комиссии утяжелят сделку примерно на 1,3 п.п., то есть общая стоимость около 5,3% годовых. На менее ликвидных валютах цена будет выше, а плечо ниже.

Так же работает репо для акций. Например, акции Газпрома сегодня репуются по 4,5% годовых. Плечо в стандартных условиях на них будет 1:2или3, для клиентов с повышенным риском выше – ок 1:6. Если позиция на продажу, то клиент получается обратной стороной сделки репо и уже зарабатывает этот процент, за вычетом комиссий. Кстати, так же сработает и со свопами на валюте (кто продает валюту, шортит, зарабатывает процент).

Коллеги, вы работаете с плечом или без? Что думаете про использование свопов или репо вместо кредитного плеча?

- комментировать

- 5К | ★11

- Комментарии ( 63 )

W-8BEN Сбербанк. Инструкция

- 24 октября 2020, 20:14

- |

Наконец-то я успешно зарегистрировал форму W-8BEN в Сбербанке, для истории решил написать, как это было, может кому-то это актуально.

1. Нужно проверить, заполнен ли ИНН, если нет, то указать его.

Для этого открываем Сбербанк Онлайн, переходим в раздел брокерский счетов и нажимаем ссылку «Управление счетами».

( Читать дальше )

- комментировать

- 40.5К |

- Комментарии ( 57 )

Проанализируем спрос (вскользь) на недвижимость в СПБ и некоторые выводы по вчерашней статистике по ипотеке )))

- 21 октября 2020, 22:45

- |

Подсказали что пост таки набрал 100 плюсов и даже больше :) Не понимаю разницы между плюсами и лайками, но приятно видеть аналитику в суточном ТОПе. Спасибо!

Я работаю агентом по недвижимости примерно 2 года, а инвестирую в недвижимость уже лет 10 или даже больше. Объем конечно невелик, но чем богаты. Далее на объективность не претендую, все высказанное мной без опоры на цифры, как в предыдущем посте, мое личное субъективное мнение, которым я руководствуюсь в выборе инвестиционных объектов (ставлю на это свои деньги и благосостояние семьи).

Итак, давайте обозначим ключевые показатели с сайта ЦБ, а именно: инфляция 3,7% (цель 4%), ключевая ставка с 27.07.20 4,25%

На это мы будем опираться в прогнозном мнении. Я исхожу из понимания, что рынок недвижимости это обычный рынок где работают механизмы спрос-предложение. Это первое. И второй тезис в том, что доходность от сдачи квартиры в долгосрочную аренду конкурирует с банковскими депозитами. И все это работает в условиях низкой инфляции (полагаю до 7-8%). С этим вроде бы просто.

( Читать дальше )

Не стать мне квартирным рантье. Продал бетон. Рассказываю о том, о чем не принято говорить: 6 подводных камней в недвижимости

- 21 октября 2020, 13:38

- |

Что за бетон такой и почему он так называется?

Можете прочитать мой старый пост здесь: https://smart-lab.ru/blog/580745.php

В августе-2020 (на хайпе вокруг недвижимости) мы решили его продать, и довольно быстро нашли покупателей (около 3 недель), ещё месяц покупатели ждали одобрения ипотеки, и вот он продан.

Немного расчётов:

Куплен за 1'720'000₽ в конце 2011 года

Продан за 1'800'000₽ в конце 2020 года (с учётом комиссии агентства)

Это +5% в рублях за 9 лет или 0,5% годовых!

К сожалению, вот такое 59-метровое чудо в не самом плохом (Кировском) районе Саратова стоит всего лишь 1,85 млн ₽ (31000₽/кв.м)

( Читать дальше )

Мои принципы формирования безубыточного портфеля

- 19 октября 2020, 11:36

- |

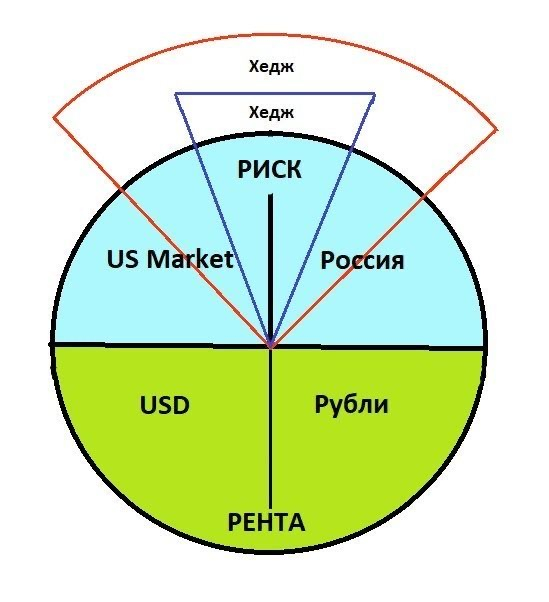

Мне часто поступают вопросы о том, как получается показыавать стабильный результат клиентам. И как это делать самому. И пришлось нарисовать в пэйнт простую картинку.

Рента — при прочих равных обязательная часть портфеля. Здесь могут быть облигации, евробонды, ноты и прочие инструменты дающие постоянный фиксированный процент не зависимо от того растёт рынок или падает.

Риск. В эту часть включаются активы, следующие и зарабатывающие на динамике индексов. Это акции, ETF, пифы, структурные продукты и т.д.

Хедж. Здесь доллары, шорты акций, реверсные ETF и т.д. тоесть всё, что может работать в контртренд. При нормальном состоянии рынка, доля хеджа становится очень маленькой, либо вообще отсутствует.

При потенциальном возникновении каких-либо рисков, я предпочитаю наращивать долю хеджа и сокращать долю Рисковых активов.

В зависимости от отношения инвестора к риску, доля ренты увеличивается либо сокращается, делая портфель более консервативным либо более агрессивным.

Источник: https://t.me/investportfeli

Аэрофлот

- 18 октября 2020, 13:33

- |

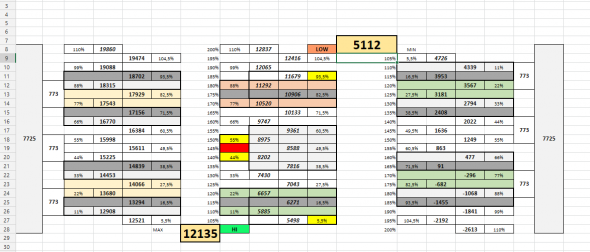

Расскажу немного по Аэрофлоту, как я его вижу..

Это на скрине квартальный диапазон… мы закроем квартал во внутреннем диапазоне..

лоу историческое было на 26.35, да кстати мы 3 квартал болтаемся во внутреннем диапазоне...

теперь переходим чисто к математике

( Читать дальше )

Какой смысл держать ради дивидендов, если акции всё равно упадут на размер этих дивидендов? Проще по хаю продать и не парится с дивами.

- 02 октября 2020, 15:27

- |

- комментировать

- 11.1К |

- Комментарии ( 79 )

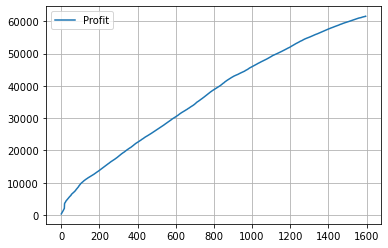

Свой мужик посоветовал мне Si. И вот результат теста.

- 29 сентября 2020, 18:18

- |

Подумал, почему не проверить на своей системе, тесты которой на фьючерсе SBRF я показывал ранее. Проверил систему за последние 3 месяца на фьючерсе Si-9.20. И вот результат:

Торговля велась одним контрактом Si-9.20, комиссии брокера и биржи не учитывались.

По х — номер сделки, по У — накопленная прибыль в пунктах инструмента.

Сделки, по сравнению с фьючерсом SBRF, прямо скажем, мелковаты ( что не очень well) — чуть больше 30 пунктов, но и комиссия меньше.

Где-то 10 тыс из этого отдадим брокеру-бирже в качестве комиссии. Еще несколько тысяч пойдут на проскальзывания при открытии/закрытие сделок.

Конечно, еще не вечер, и до реала еще надо все окончательно проверить, но неплохая замена фьючерсу SBRF.

Сбер/ВТБ. Сравнение.

- 28 сентября 2020, 16:04

- |

Открыл по бр счету, завел не много денег, посмотрел свои ощущения, делюсь.)

Сравнение.

Сбер — моментальный вывод и завод ден средств на карту, выплата купонов в течении 3 дней, нулевая поддержка, офис бр обслуживания работает только по записи, куча офисов с кассами.

Тарифы по бумагам до 1 млн — 0,06%. От 1 млн ниже. Депозитарии бесплатно.

ВТБ — вывод ден средств на карту на сл день, выплата купонов в течении 3 дней, нулевая поддержка, офис бр обслуживание в порядке очереди, один офис с кассой.

Тарифы по бумагам до 1 млн — 0,05%. По привилегии 0,035%. Депозитарии от тарифа зависит.

По поддержке роботы сидят, чтобы связаться с живым оператором нужно сидеть часами. Раньше операционист тупил, сейчас робот тупит. Прогресс))

По ВТБ, дополнительно — дебетовую карту получить не реально.

Вначале я посетил офис рядом с домой, где меня заверили что бесплатных карт у них нет, есть только карта по которой нужно ежемесячно тратить определенную сумму, меня это не устроило.

( Читать дальше )

- комментировать

- 15.5К |

- Комментарии ( 74 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал