Избранное трейдера Czarish

Зарабатывать 200-500 тыс. р. в месяц. Не каждому по силам, но каждый может попробовать.

- 11 декабря 2021, 10:22

- |

хочу поделиться мыслями о пути к зарплате от 200-500 тыс. руб. в месяц и более.

1. Важно выделить то, на что вы не влияете и то, на что влияете. Далее сосредоточиться на втором и принять как данность первое.

1.1 Что скорее всего НЕ в ваших силах изменить и на это имеет смысл забить:

- где вы родились и в какой семье

- средние зарплаты по стране

- средние зарплаты в отраслях

- размер зарплаты внутри конкретного предприятия

- других людей, в том числе ваших действующих и потенциальных начальников

- благосостояние других людей, как правило, вы тоже изменить не можете

- интересы политических групп

- свой образ жизни и свое поведение

- свое образование

- свои конкретные шаги по росту благосостояния

- смена своего окружения / работодателя / начальника

- переезд в другой город / страну

- смена сферы деятельности на более перспективную

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 267 )

Крах начинается с деталей

- 10 декабря 2021, 15:00

- |

После этой книги акции Макдональдс сделали х10

Вся идея в книге строится на основе «разбитых окон» и накладывает эту теорию на бизнес. По сути, всю книгу можно описать несколькими словами: одержимость, навязчивость, внимание к деталям.

Эта книга не только для руководителей, но и для рядовых сотрудников. Потому что только совместная работа поможет компании продвинуться вперёд, а не упасть в волчью яму незамеченного недостатка, который отпугнёт клиентов.

Да, книга омрачена излишними примерами, но может быть они и не лишние. Тут как посмотреть. Представьте, что вы каждый день покупаете кофе и заходите в одну и ту же кофейню. Но тут вы замечаете, что пол в зале не такой уж и чистый, будто его убирали 2 дня назад. А может вам нагрубили или не дали сдачу, а может дали, но по лицу… И вас может невольно посетить мысль, что беспорядок может быть не только на полу в зале или у кассира, а внутри, в кухне или на складе… Всё это можно экстраполировать на абсолютно любой бизнес в том числе и на интернет магазины и сайты.

( Читать дальше )

Сбербанк. Мой Фундамент. Серьезный пост.

- 09 декабря 2021, 15:37

- |

(ибо, начав с утра, я не знаю, когда закончу писать, за рынком ведь тоже надо следить)

Акции Сбербанка неплохо завалились с середины октября, более того, прошедший вчера оборот впечатлил даже меня, прожжённого спекулянта, повидавшего Сбер на 7000-8000р. еще в конце 2003г. (7-8р., если пересчитать в текущих ценниках). Пора немного отвлечься от стеба, легкого троллинга и упорядочить мысли по рынку акций Сбербанка. Прежде всего для себя. В данном тексте будет много букв и иллюстраций, постараюсь нарисовать картину так, как здесь редко делают. Не будет никаких анализов отчетностей МСФО, и тем более технического анализа, только простые аргументы и факты, местами приправленные юмором.

1. Количество акций и Структураакционеров.

Начнем со скучного, это или знают, или слышали почти все. Инфо с сайта Сбера.

И еще один слайд, может кто не знает, что от ЦБ контрольный пакет перешел в ФНБ в лице Правительства.

( Читать дальше )

Ракетные удобрения

- 05 декабря 2021, 21:38

- |

I. О чем вообще речь?

Смотри:

На другой половине земного шара ситуация аналогичная.

( Читать дальше )

🐥 Черкизово v.s. 🐷 Русагро — во что инвестировать?

- 30 ноября 2021, 00:13

- |

Часть 1

Год назад мы делали обзор Русагро. Сейчас мы анализируем Черкизово. Несмотря на то что обе компании связаны с аграрным сектором, у них есть много различий. Предлагаем сравнить их.

1. Free-float и акционеры.

🐔 Черкизово:

У Черкизово экстремально низкое количество акций в свободном обращении — 2,5%. Недвано компания заявила, что не исключает возможность SPO в будущем. Хотя всего год назадбыло погашено около 6% акций, что ещё сильней сказалось на free-float.

Почти 60% бумаг сконцентрировано в руках сыновей основателя компании — Бабаева.

🐷Русагро:

Компания совсем недавно провела SPO без допэмиссии. В результате, free-float увеличился с 20,3% до 24,6%. Кроме того, в рамках публичного предложения свою долю снизил владелец компании — Мошкович.

А вот бывший генеральный директор (Басов) и

( Читать дальше )

Традиционный корвалол-пост. Сегодня ещё и в чёрную пятницу.

- 26 ноября 2021, 22:39

- |

Сразу скажу, что перед тем как почитать этот корвалол-пост посмотрите сначала моё видео в Инсте на эту же тему, которое я снял буквально несколько минут назад. Иначе для кого я старался? :)))

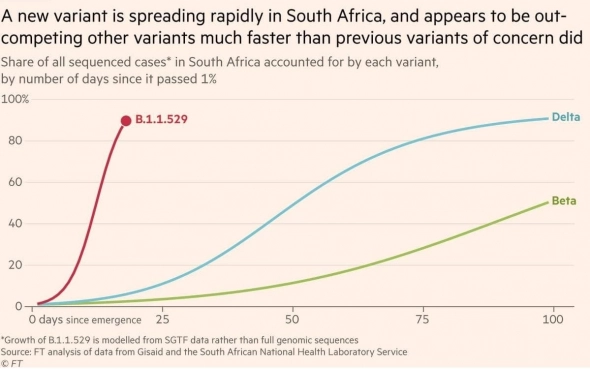

🤔 Я ни в коем случае не хочу показаться бесстрашным в отношении нового ЮАРского штамма COVID-19, которому ВОЗ уже успела присвоить название «Омикрон» — всё-таки динамика его распространения на первых порах очень впечатляет и по темпам заметно обгоняет и дельта, и бета штамы. Хочу лишь донести до вас немного другую ценную информацию: не надо паниковать!

( Читать дальше )

❗️Ещё вопрос по РЕПО с ЦК. Если все ж брокер даст мне доступ к стакану РЕПО: смогу ли я отдать в РЕПО свои бумаги?

- 12 ноября 2021, 14:56

- |

Ну и другие вопросы:

Могу ли я в РЕПО мои бумаги отдать и получить процент:

1.) какие бумаги? (особенно облигации и голубые фишки)

2.) какой процент можно получить?

3.) что захочет взять брокер?

4.) какая ликвидность?

5.) на какой срок? должен ли я следить за сроками(если они короткие) и стыковать их самостоятельно?

6.) с какой суммы (у меня) брокер может заинтересоваться?

Могу ли я в РЕПО мои свободные деньги отдать и получить процент:

Здесь проще: на какой срок и под какой процент? Ну и тот же вопрос: от какой суммы это заинтересует брокера и что захочет брокер взять себе?

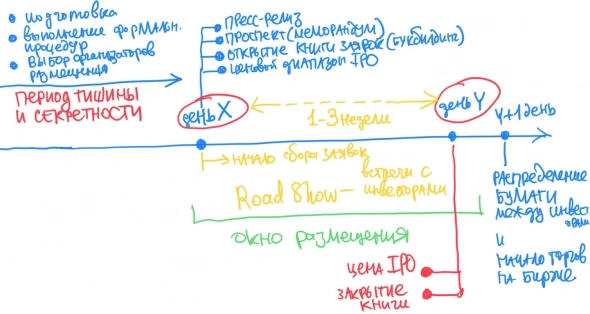

Как устроены этапы IPO у эмитента на примере СПб Биржи

- 06 ноября 2021, 17:39

- |

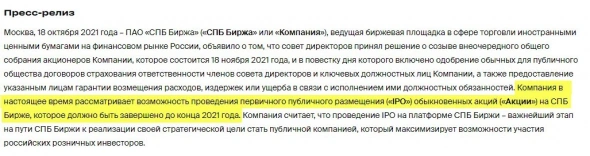

Что нам известно официально? 18 октября биржа выпустила пресс-релиз, в котором сообщила о собрании акционеров, которое состоится 18 ноября, заодно, заявив, что готовит IPO:

В сообщении раскрытия говорится, что акционеры должны будут утвердить крупную сделку

… предоставления членам совета директоров и ключевым должностным лицам ПАО «СПБ Биржа» гарантий возмещения расходов, издержек или ущерба в связи с исполнением ими должностных обязанностей....

… сделки, в совершении которой имеется заинтересованность: договора страхования ответственности членов совета директоров и ключевых должностных лиц ПАО «СПБ Биржа»....

Насколько я разобрался, это обязательная формальная процедура, которая связана с тем, что если компания собирается провести IPO, то у нее возникают дополнительные риски, а ответственность будут нести должностные лица компании. И чтобы перестраховаться от этих рисков, эта потенциальная ответственность на всякий случай страхуется. Вообще, по идее перед инвесторами ответственность несут банки-организаторы IPO, которые подписывают проспект, а вот эмитент уже несёт ответственность перед банками. Чтобы банки были спокойны, делается такая процедура. Если тут не прав, поправьте в комментариях.

ДЕНЬ Х

Но для нас это не особенно интересно, чистая формальность. Мне всегда было интересно, как по этапам происходит IPO и как распространяется информация в ходе IPO. Насколько я понял, официально IPO стартует с официального решения совета директоров о начале процедуры размещения.

Назовём этот день ДЕНЬ X.

В этот день эмитент уже полностью готов к IPO. В этот день публикуется вся полная информация для инвесторов, главный источник информации для российских инвесторов — это проспект эмиссии (насколько я помню из Закона о Рынке Ценных Бумаг). Это документ как правило страниц на 200, который содержит всё, что должны знать инвесторы.

Самое интересное в том, что в момент проведения размещения представители компании принципиально не могут давать никакой информации, которой бы не содержалось бы в Проспекте ценных бумаг. Потому что считается, что это ставит инвесторов в неравное положение, а тот кто прочел проспект (меморандум), точно ничего не упустил из виду. Ходят слухи, что где-то в США как-то один топ-менеджер одной компании в процессе Road-show дал интервью где он рассказывал как он бухал и трахался в молодости, так юристы заставили компанию переписать проспект и включить полную цитату этого интервью в официальный документ для будущих инвесторов.

( Читать дальше )

🎲 Пара слов про диверсификацию в текущей ситуации или «ставка на зеро»

- 26 октября 2021, 11:39

- |

Когда портфель бурно растет (а в последний год, полагаю, он растет невероятными темпами у всех), нет большого желания вникать в то, почему он растет, насколько этот рост конечен и так ли портфель диверсифицирован по отраслям, странам и сценариям.

У Вас может быть отличный диверсифицированный по отраслям портфель, показавший за год сумасшедший рост (на скриншоте бектест за год — портфель обогнал на 200-500% все известные индексы — от IMOEX, SP500 и Nasdaq до фондов ARKK):

- Газ (Газпром),

- Алюминий (Русал, эн+),

- Удобрения (Фосагро, КуАз, Акрон),

- Продовольствие (Русагро, Черкизово),

- Нефть (Лукойл, Роснефть, ГПН),

- Уголь (Распадская, Мечел)

казалось бы разные отрасли, но что их связывает?

( Читать дальше )

Идентификация Шадрина

- 25 октября 2021, 21:39

- |

О том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и прогнозе прибылей до 2025 г. Интересно будет этот пост перечитать весной 2026 года, когда будут известны результаты компаний за 2025 г. и размер своего портфеля на начало 2025 г. ......

«Цена – это то, что ты платишь. Стоимость – это то, что ты получаешь. Не имеет значения, говорим ли мы об акциях или носках, я предпочитаю покупать качественный товар в тот момент, когда он недооценен» (Уоррен Баффетт).

Сегодня поговорим о том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и так далее. Я привел ту же цитату Баффетта, что приводил весной 2015 г. – в своем исследовании в двух частях по той же тематике — Целевая цена – «дорожная карта» инвестора

Наверное, с тех времен так подробно про свою теорию отбора и не писал. Кому интересно прочитайте. Ух, чего там только не на придумывал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал