Избранное трейдера Fourplay11

ЛЕГАЛЬНАЯ НАЛОГОВАЯ ОПТИМИЗАЦИЯ. 1. Зачем в январе платить налоги, которые можно платить в ноябре. Оплата налога с кредитки. 2. Оплата налога при выводе с брокерского счёта. 3. ИИС3 и старые ИИС

- 01 января 2026, 18:30

- |

1.

Оплата налога за прошлый год.

Брокеры в январе каждый рабочий день

вычитают свободный кэш со счёта на фондовой секции (на ФОРТС не вычитают) для оплаты налога.

Если в январе в конце каждого рабочего дня на фондовой секции нет свободного кэша, то

физ. лицо будет платить налог самостоятельно

(в личном кабинете налоговой будет сумма, платить надо до 1 декабря).

Если есть свободный кэш, например, можно до конца рабочего дня потратить свободный кэш на покупки, например, фонда ликвидности (или другой бумаги).

Конечно,

брокеру выгодно получить бесплатно в своё распоряжение деньги, которые он в конце года оплатит в налог.

Но физическому лицу это не выгодно:

можно положить на вклад, получать % и в конце ноября оплатить налог (сумма будет в личном кабинете налоговой).

Никогда не пользовался услугами Т-Брокера

(потому что предпочитаю QUIK и низкие комиссии),

поэтому ни подтвердить, ни опровергнуть информацию не могу.

Что только брокер не придумает. чтобы до конца года бесплатно пользоваться деньгами клиента.

( Читать дальше )

- комментировать

- 2.1К | ★14

- Комментарии ( 20 )

Как не потерять 52 000 ₽: 5 частых ошибок при оформлении вычета ИИС

- 23 декабря 2025, 11:50

- |

Оформляете налоговый вычет по индивидуальному инвестиционному счету (ИИС) и боитесь получить отказ от ФНС? Вы не одиноки: тысячи инвесторов ежегодно лишаются положенных 52 000 рублей из-за досадных, но критичных ошибок.

Вот чек-лист самых распространенных промахов, которые стоит проверить прямо сейчас. 👇

Ошибка 1: Неправильный раздел в декларации

Эта ошибка — абсолютный лидер по количеству отказов. Если вы открыли ИИС или трансформировали его начиная с 2024 года, в разделе вычетов нужно выбирать "Долгосрочные сбережения граждан", а не «Инвестиционные вычеты». Одна неверная галочка — и отказ гарантирован.Ошибка 2: Указание суммы, которую не вносили

Вычет предоставляется строго с фактически внесенной на ИИС суммы в течение года, но не более лимита в 400 000 ₽. Указание в декларации суммы больше, чем вы реально пополнили счет (даже если это сам лимит в 400 тыс), приведет к отказу.Пример:

внесли 250 000 ₽ — указываете 250 000 ₽, а не 400 000 ₽.

Ошибка 3: Миф о «вечном» взносе

( Читать дальше )

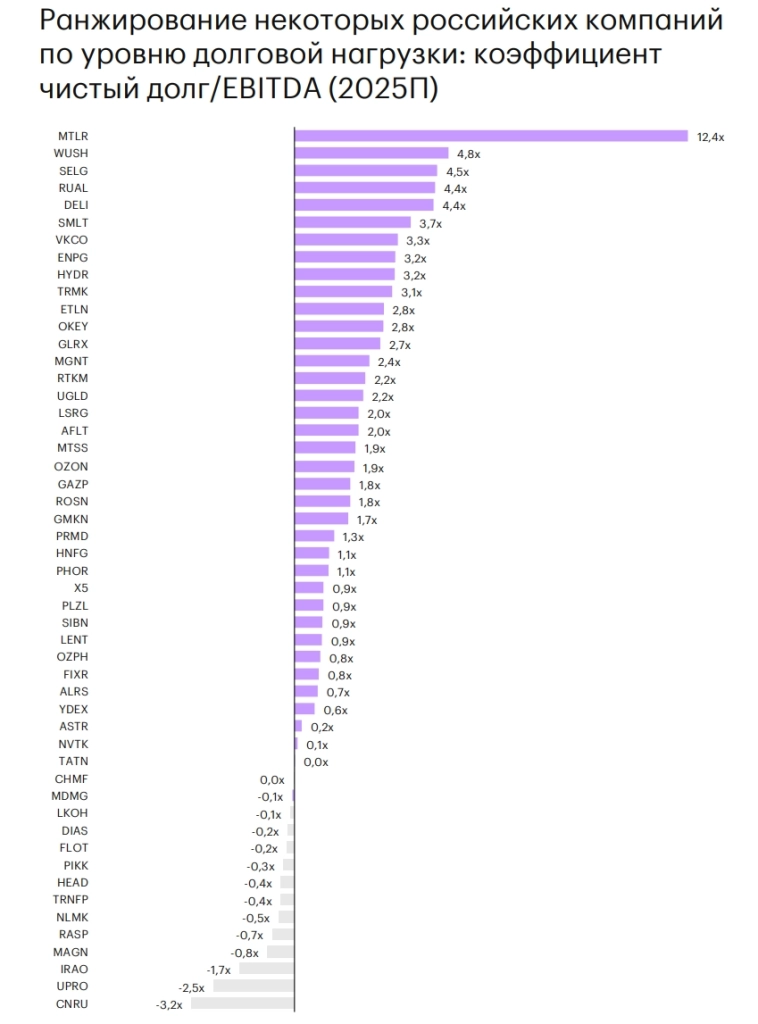

Как долг превращает актив в обузу в эпоху дорогих денег?

- 15 декабря 2025, 07:30

- |

Разница между закредитованной компанией и компанией с денежной подушкой — это примерно как сравнение бега с кандалами на ногах и бегом с попутным ветром: одни тратят львиную долю выручки на обслуживание процентов, другие — получают доход с размещённого кэша:

❓Почему долг сейчас — главный враг прибыли?

Механизм прост и беспощаден. Когда ЦБ держит ставку на высоком уровне, любая компания с высоким долгом сталкивается с лавинообразным ростом процентных расходов. Эти расходы, соответственно, вычитаются из операционной прибыли, оставляя всё меньше средств на дивиденды, инвестиции и развитие. Яркие примеры — это МТС и Ростелеком, у которых из-за выросших процентных расходов свободный денежный поток (FCF) чуть ли не впервые в истории ушёл в отрицательную область.

( Читать дальше )

Доклад ЦБ: как инвесторов-физлиц шкурят на рынке «структурок» объемом 1,8 трлн руб

- 11 декабря 2025, 11:48

- |

Сбер, ВТБ и Альфа выпускают так называемые «структурные облигации» на сотни миллиардов рублей со смехотворной доходностью. Инвесторы в эти продукты в среднем отстают от рублевой инфляции на 6,4% в год (причем, самые худшие из этих бумаг впаривают именно обычным физлицам). Давайте вместе разберемся в ситуации на базе статистики от ЦБ.

Тройка лидеров почти полностью подмяла под себя весь рынок структурных облигаций для так называемой «розницы» (читай: «для не самых умудренных жизнью инвесторов-физлиц»)

В сентябре я делал серию постов про чудесные структурные «облигации» ВТБ, на которых некоторые люди умудрились потерять около 68% капитала всего за несколько дней.

Общий мой посыл был такой: банки специально делают условия по таким продуктам максимально мутными и непонятными – так, чтобы правильно оценить справедливую стоимость подобных вундервафель без глубокого знания финансового мат. аппарата обычному «квалифицированному» инвестору было практически невозможно.

( Читать дальше )

Практический Трейдинг. Фьючерсы на Мосбирже и Профит-Индекс Лоссбоя (LPI).

- 08 ноября 2025, 08:16

- |

Я вам песенку спою про пять минут,

Эту песенку мою пускай поют.

(Людмила Гурченко, к/ф «Карнавальная ночь», 1956 год)

И снова Привет, мой Любимый Проницательный Читатель-Трейдер! Давно не слышались.

Продолжим вместе анализировать те ньюансы, которые неплохо бы учитывать при торговле фьючерсами на Мосбирже. Сразу же отмечу, что хотя статья, главным образом, ориентирована на интрадей, общими принципами могут воспользоваться и дей-трейдеры, и даже консервативные тру-инвесторы.

Перейдём к теме. Мосбиржа даёт нам каждый день, каждый час, каждую минуту множество возможностей и сигналов в разных инструментах. Какой из них выбрать, чтобы получить максимальную отдачу в виде профита (ну или лося, это уж раз на раз...)? Иногда просто глаза разбегаются по страничкам с графиками — и этого можно хватануть, и этого, даже того… Как выбрать то, что нам что-то принесёт в клювике? Да побольше, побольше!

Для начала строго-математически сформулируем задачу:

( Читать дальше )

Сводный анализ всех нефтяников России

- 04 июля 2025, 08:30

- |

На прошлой неделе я написал статью и провел сводный анализ эмитентов на предмет динамики их «operating profit margin» (OPM). Очень полезная табличка получилась. А раз так, то не будем останавливаться и сегодня проведем сравнительный анализ нефтяного сектора РФ. Выявим лидеров и аутсайдеров отрасли. Тем более в период такой волатильности на нефтяном рынке будет вдвойне полезно.

«Итак, для анализа берем ряд ключевых метрик. Это динамика выручки и прибыли за отчетный период. В нашем случае это будет полный 2024 год. В текущем году динамика ускорит падение. Также возьмем основные мультипликаторы стоимости, долговую нагрузку и годовую дивидендную доходность.»

Еще одной метрикой для сравнения будет все та же операционная рентабельность. С нее давайте и начнем. Операционные расходы компаний растут опережающими темпами. Так, OPM Лукойла, Газпромнефти и Башнефти снизилась на 23%, 19% и 36% соответственно. Лучше прочих выглядит OPM Сургутнефтегаза и Русснефти, выросшие на 13% и 100% соответственно. Остальные снизились в пределах разумного.

( Читать дальше )

Монетарная политика и фондовый рынок

- 04 июля 2025, 01:49

- |

Не так давно я тут написал комментарий в одной из дискуссий:

«Вы хоть знаете о таком?:

S&P500/M1

01.01.1959 0.397480202

01.03.2025 0.320810525

Где Вы видите рост за 66 лет? А теперь возьмите аналогичные показатели для России и увидите, что все тоже самое: растет М1 быстрее инфляции — растет индекс Мосбиржи быстрее инфляции, не растет М1 — не растет и индекс.»

https://smart-lab.ru/blog/1150517.php#comment18182901

Что-то мне захотелось подробно разобрать то, что было сказано в последнем предложении. Итак, начнем с 2012-го года, когда политике «монетарной борьбы с инфляцией» нашего ЦБ уже исполнилось больше года и сначала посмотрим на ситуацию до «майдана» и во времена цен на нефть выше 90$ за баррель. Вот график сравнения динамик

Где Вы видите рост нашего рынка? Его нет, за исключением короткого скачка вверх на возвращении Путина в президенты.

А что было дальше? А давайте разобьем наш рынок на этапы разной монетарной политики, которая уже четко будет связана со ставкой ЦБ, потому что одной из первых мер Набиуллиной во главе ЦБ с 24 июня 2013 года была привязка к своей ставке ставки депозитов банков в ЦБ.

( Читать дальше )

Маржа начинает схлопываться. Сравнительный анализ российских компаний

- 20 июня 2025, 08:35

- |

Сегодня я предлагаю вашему вниманию необычное исследование. Мы будем говорить об эффективности компаний в первом квартале 2025 года. Именно этот период покажет нам накапливающийся негатив. Для наглядности взял крупнейших игроков из разных секторов, отчитавшихся за первый квартал 2025 года, а в основу исследования я заложил ключевую метрику — рентабельность операционной прибыли (OPM).

«Итак, Operating profit margin – это важная финансовая метрика, которая показывает, насколько эффективно компания управляет своими операционными расходами для получения прибыли. Рассчитывается она, как соотношение операционной прибыли к выручке, умноженной на 100%.»

Почему именно рентабельность операционной прибыли?

Дело в том, что по большинству отечественных компаний мы видим значительный рост расходной части. Себестоимость продаж и операционные расходы продолжают расти, отражая и проинфляционное давление, и повышенные косты на оплату труда. Все это приводит к падению эффективности и инвестиционной привлекательности активов.

( Читать дальше )

Все хомяки, у которых нет доступа к ИИ, могут #убитьсяапстену

- 15 июня 2025, 00:00

- |

Давеча у меня была шикарная встреча с модным молодым криптаном, после которой я смеялся до слез...

Правда, 2 моих товарища, которым я рассказал про встречу — не впечатлились и не удивились (совсем)

Теперь я призываю #силуSL в качестве арбитра, чтобы понять, утратил я чувство юмора или нет?

Итак, пару дней назад мне позвонили мои знакомые евреи (сам то я не еврей, но иногда выступаю у них консультантом, т.к. учиться и читать умные книги, кроме Торы, это не вполне еврейское дело). И говорят:

«Братэлло! Нас тут с таким классным чуваком познакомили! Молодой, красивый, 30 лет, уже долларовый миллионер — и (sic!) нашел, как применить AI в трейдинге. Ну ты, типо, братэлло, и в трейдинге понимаешь, и в AI, так что встреться с нами и с ним, пожалуйста, а потом расскажешь, что ты думаешь по этому поводу».

Тут надо понимать, что место для встречи было выбрано достойное (открытая веранда, позволяющая курить, отличная итальянская кухня и очень неплохая винная карта — мое любимое Lange Nebiolo подавалось даже побокально по разумной цене). Я подумал 5 мин — и согласился)

( Читать дальше )

Где на бирже деньги лежат?

- 02 июня 2025, 11:32

- |

Пишет мне комментатор в блоге.

«Активный трейдинг чаще проигрывает индексу. Пассивное инвестирование в экономику стран с угнетенным национальным интересом также не приносит ожидаемый доход. Разные недостатки обоих подходов ведут к одинаково неудовлетворительному результату. Если допустить, что существует оптимальная стратегия накопления капитала, который не является стечением удачных обстоятельств, то она должна быть избавлена от суеты первого подхода и слепоты второго, ориентируясь на избирательное, но долгосрочное инвестирование, не так ли?»

Что тут можно ответить?

Любой правильный подход, будь это инвестирование или трейдинг, ориентирован на поиск того, что называется «рыночная неэффективность». Это то, что объединяет всех успешных игроков. Неважно, чем именно они заняты: скальпинг, игра по тренду, фундаментальный анализ. Способы сильно разные, согласен. Требующие совершенно разных скиллов и даже разного темперамента. Но что у них общего?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал