За последние годы рынок структурных облигаций вырос взрывным образом. Я внимательно смотрел за цифрами и результатами — и чем глубже погружаешься, тем очевиднее становится одна простая мысль: перед нами не инструмент для инвестирования, а хорошо упакованный продукт для продаж.

📈 Почему рынок так резко вырос

С 2022 по 2024 год объем рынка структурных продуктов увеличился более чем в пять раз — с сотен миллиардов до почти двух триллионов рублей. Основной драйвер — именно структурные облигации. Их выпуск за этот период вырос в десятки раз и сегодня они занимают около 90% всего сегмента.

Формально это «облигации». По факту — это сложная конструкция из деривативов, завернутая в знакомую для инвестора оболочку. Такой формат отлично продаётся, особенно в периоды высокой неопределенности и ожиданий «нестандартной доходности».

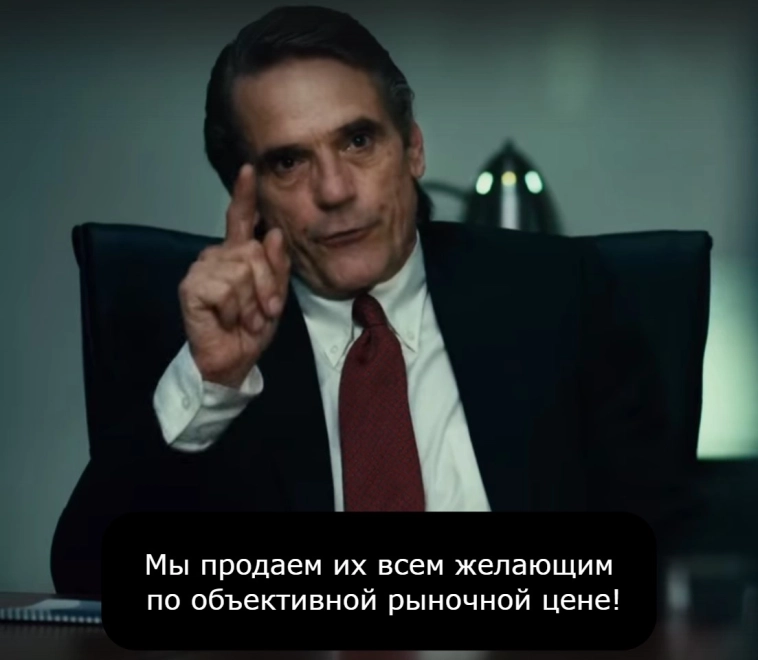

💸 Кто и как их продаёт

Рынок практически монополизирован. Три крупных игрока — Сбер, ВТБ и Альфа — контролируют львиную долю выпусков, ориентированных именно на розничных инвесторов. Основные продажи идут вне биржи, через брокеров и страховые компании, часто в виде инвестиционных или накопительных продуктов с «улучшенной доходностью».

Авто-репост. Читать в блоге >>>