Блог им. imagic

Продукты с горькой «начинкой»: как структурные облигации ВТБ сожрали 70% сбережений инвесторов

- 18 сентября 2025, 15:24

- |

Непредвиденный результат

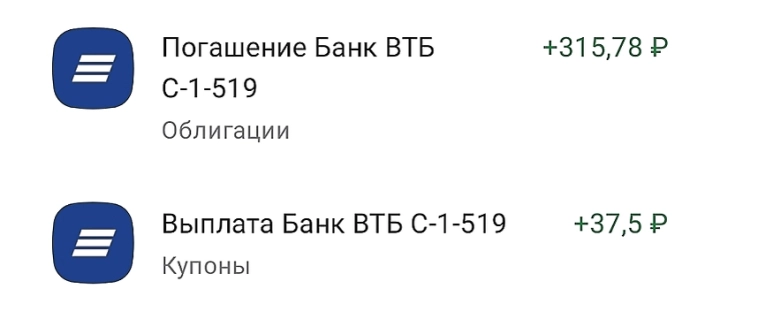

На излёте первой декады сентября держатели облигаций ВТБ С1-519 столкнулись с неприятным сюрпризом: оказалось, что их бумаги не будут погашены по номиналу, как они ожидали. Выяснилось, что инвесторы получат выплату в размере всего лишь 316 рублей на облигацию и небольшую сумму в довесок, как слабое утешение:

При этом всю последнюю неделю перед погашением облигации торговались вблизи 99% от номинала:

Как так вышло, что эти припозднившиеся покупатели неожиданно потеряли до 70% своих вложений?

Описание инструмента

Для начала необходимо разобраться с «внутренним устройством» ВТБ С1-519. Это не обычная купонная облигация, а сложный структурный продукт, содержащий встроенные опционы. Его спецификации не так то легко найти, паспорт инструмента глубоко спрятан в недрах сайта ВТБ

Обратим внимание на следующие факты из этого документа:- Держатель получает гарантированные ежеквартальные выплаты до тех пор пока облигация не будет отозвана или погашена. Суммы и даты выплат известны.

- В любую из дат выплат облигация может быть погашена досрочно, если на дату оценки выполняется определенное условие (так называемое условие «автоотзыва»). Автоотзыв означает, что при наступлении события данного условия, облигация погашается в обязательном порядке, что отличает ее от обычной отзывной облигации, когда эмитент сам принимает решение погашать бумагу досрочно или нет.

- И самое важное: в дату погашения держатель получает номинальную стоимость (1000 рублей), если (и только если) цены всех акций, входящих в корзину базовых активов, в последнюю дату оценки будут выше или равны 85% от соответствующих «начальных цен». В противном случае он получит соотношение [1000 ⋅ Sw(T*) /Sw(0)], где T* — последняя дата оценки, Sw(T*) — цена «наихудшей акции» на эту дату, Sw(0) — начальная цена акции, оказавшейся наихудшей на дату T*.

Все термины в тексте строго определяются, а состав корзины «базовых активов» приведен отдельным списком.

Стало ясно, что именно произошло: сработало условие из пункта о плановом погашении — цена наихудшей акции в корзине на последнюю дату оценки была заведомо ниже 85% от ее начальной цены. Сумма последней выплаты была рассчитана по приведенной выше формуле, что и привело к столь значительным потерям.

При этом, эмитент честно предупреждал о рисках, связанных с приобретением ВТБ С1-519, главным из которых является рыночный риск: «Основной из рисков, связанных с инвестированием в структурные продукты, является риск потери инвестированной суммы. Условия структурной облигации могут предусматривать полное обесценение первоначальной суммы инвестирования или потерю накопленного дохода при наступлении условий, определенных в описании структурной облигации».

Возможные исходы

Посмотрим на профили выплат по облигации:

Профиль возможных выплат по облигации ВТБ С1-519 на одну из промежуточных Дат выплаты (кроме последней). Если все акции в корзине стоят не ниже 100% от своих начальных цен на Дату оценки, облигация досрочно погашается по номиналу с выплатой дополнительного дохода (35 руб.). В противном случае инвестор получает только дополнительный доход (35 руб.), а бумага продолжает обращаться до следующей даты.

Профиль выплат на Дату погашения (10.09.2025). Если все акции стоят не ниже 85% от начальных цен, инвестор получает номинальную стоимость и дополнительный доход (1035 руб.). Если же цена хотя бы одной акции упала ниже 85%, итоговая выплата снижается пропорционально падению самой худшей акции в корзине. В самом плохом сценарии инвестор полностью утрачивает вложенный капитал, получая лишь фиксированную выплату в 35 руб.

Как видно из первого графика, механизм «автоотзыва» не несет угрозы капиталу. В случае досрочного погашения инвестор просто недополучает будущие «купоны» (мы сознательно используем кавычки, так как, согласно эмиссионным документам, ставка купона по этой облигации установлена на уровне 0.01% годовых, а данные выплаты оформлены как «дополнительный доход»).

Зато второй график наглядно показывает, что можно утратить львиную долю вложенных средств, если стоимость хотя бы одной акции из «корзины» сложится в несколько раз. Этот риск кардинально отличает данный инструмент от классических облигаций.

Демонтаж структурного продукта

В наших статьях мы последовательно излагаем подход к оценке сложных финансовых инструментов путем их разбиения на более простые элементы. Это позволяет сделать принцип линейного ценообразования: стоимость ожидаемого денежного потока равна сумме стоимости его «составных частей».

По сути, ВТБ С1-519 состояла из:

- Длинной позиции в корпоративной бескупонной облигации (ставкой купона 0.01% годовых можно пренебречь)

- Аннуитетных платежей (выплат дополнительного дохода в указанные даты)

- Короткой позиции по серии взаимосвязанных опционов на корзину базовых активов с автоматическим досрочным погашением (Auto Callable Options)

- Короткой позиции в зависимом от факта исполнения Auto Callable Options пут-опционе на наихудшую акцию в корзине базовых активов (Up-and-out & down-and-in Worst-of Put Option с дискретным мониторингом).

Мнемоническая формула записи:

⠀ StructBond = RiskyZero + Annuity — Autocall — Worst-of Put

Auto Callable Options — это серия взаимозависимых барьерных опционов, привязанных к последовательным датам оценки. Каждый последующий из них действует только если не сработал предыдущий. В свою дату оценки опцион срабатывает автоматически при выполнении условия (цена наихудшей акции в корзине находится на уровне или выше барьера — autocall level). Это приводит к обязательному досрочному погашению всего выпуска в соответствующую дату выплаты с выплатой номинала и «дополнительного дохода», а все последующие опционы аннулируются. Фактически, всю такую конструкцию можно рассматривать как единый сложный опцион с автоматическим исполнением. Он обязывает эмитента погасить облигацию в первую же из дат выплаты, следующую за датой, когда было выполнено условие.

В изоляции «чистый» Worst-of Put Option выглядел бы как down-and-in барьерный опцион на наихудшую акцию в корзине. Его активация возможна только в дату погашения: определяется акция, показавшая худшую динамику относительно начального уровня. Если её относительная цена оказывается ниже установленного барьера, то именно она формирует итоговую выплату по опциону. Однако в составе структурного продукта он получает дополнительное условие «выбивания» (up-and-out), связанное с досрочным погашением по механизму автоотзыва.

В мнемоническом правиле и Autocall, и Worst-of Put находятся со знаком «минус». Это означает, что владелец бумаги фактически продаёт эмитенту облигации ВТБ С1-519 данные опционы, получая за это премии, встроенные в купонную доходность. Именно поэтому купон выше рыночного уровня: в нём «спрятана» компенсация за риск проданных опционов.Общеизвестно, что стоимость опциона растет вместе с волатильностью базового актива. В случае опционной структуры ВТБ С1-519 базовым активом выступает наихудшая акция из корзины. Здесь волатильность — это не привычное стандартное отклонение средней доходности, а разброс распределения минимума случайных величин (т.е. распределения min[S₁(t*ⱼ)/S₁(0), S₂(t*ⱼ)/S₂(0),.., Sₘ(t*ⱼ)/Sₘ(0)], где Sₖ() — цена k-ой акции, а t*ⱼ — момент наблюдения), которое определяется ковариацией акций в корзине.

Инвестор, привыкший к диверсификации, может удивиться: добавление актива в портфель обычно снижает риск, но в случае Worst-of Put Option всё обстоит ровно наоборот. Чем больше активов в корзине, тем выше вероятность появления «слабого звена» — акции-аутсайдера, которая резко отстанет от остальных. Теоретическое объяснение этому дает теория экстремальных значений (Extreme Value Theory, EVT), которая изучает поведение максимумов/минимумов при большом числе случайных величин. Распределение минимума таких величин имеет выраженную отрицательную асимметрию, в отличие от распределение их среднего, что отражает усиленный «хвостовой» риск.

Ключевую роль играет статистическая взаимосвязь акций в корзине:

При высокой корреляции акции двигаются вместе и стоимость наихудшей из них близка к среднему уровню цен акций в корзине. Если рынок растет, то растут и бумаги из корзины. Риск сильного отставания какой-то одной акции минимален. При низкой корреляции бумаги движутся «вразнобой»: даже если в среднем корзина в плюсе, вероятность того, что одна акция провалится, резко возрастает. Поэтому стоимость Worst-of Put Option тем выше, чем меньше взаимосвязь между акциями.

Конечно, не следует забывать и про индивидуальную волатильность активов. Если все бумаги в корзине обладают схожей и низкой волатильностью, их слабая корреляция не обязательно создаст достаточный потенциал для серьезного удорожания опциона. Для формирования значительного хвостового риска также необходим актив, который обладает высокой (по сравнению с остальными) собственной волатильностью. Добавление такой акции повышает вероятность преодоления нижнего барьера.

Таким образом, стоимость worst-of опционов резко возрастает при комбинации двух факторов: низкой корреляции между активами и высокой индивидуальной волатильности «слабого звена». Именно на эти параметры и ориентируются банки при подборе активов в корзину: это делает Worst-of Put Option дороже, а значит — увеличивает премию за проданный опцион и позволяет предложить инвестору более высокий купон. С маркетинговой точки зрения это выглядит как щедрость: «высокий доход» привлекает покупателя.

На роль такого «бедокура» в корзине облигаций ВТБ С1-519 прекрасно подходили акции компании «Самолет» — с небольшой историей торгов, но успевшие за три года своего существования показать высокую волатильность и ценовой разброс от 1000 до 5000 рублей, что делало их идеальным кандидатом для формирования хвостового риска.

Эффект корреляции зеркален для Auto Callable Options:

Их «срабатывание» зависит от того, удержались ли все акции выше уровня в дату наблюдения. При высокой корреляции и общем росте рынка почти все активы окажутся выше барьера одновременно в дату наблюдения. Стоимость опционов (которые инвестор продал) возрастает, так как вероятность их исполнения оценивается рынком выше. Низкая корреляция приводит к тому, что даже при росте средней корзины высока вероятность, что хотя бы один актив окажется ниже барьера и заблокирует триггер автоотзыва. Это снижает подразумеваемую стоимость Auto Callable Options.

Как все это влияет на выгоды/убытки эмитента при изменении макроэкономической ситуации?

Если процентные ставки падают (а в это время рынок акций обычно растет), Auto Callable Options срабатывают чаще, облигация быстро отзывается, и банк перестает платить высокий купон. А значит, банк избегает переплат именно в условиях снижения стоимости фондирования.

Если ставки растут, что зачастую происходит во время кризиса, повышения инфляции и т.д, стоимость акций, наоборот, имеет тенденцию к снижению. Автоотзыв почти не срабатывает, но банк в любом случае вынужден был бы платить высокий купон при выпуске новых облигаций. Зато теперь он получает защиту с другой стороны: стоимость Worst-of Put Option растёт, вероятность его исполнения повышается, и при погашении банк может вернуть инвесторам меньше номинала.

В результате возникает асимметрия в пользу эмитента: Auto Callable Options «обрезают» для инвестора выигрыш при благоприятном рынке, тогда как Worst-of Put Option усиливает убытки при неблагоприятном. Все неблагоприятные («хвостовые») риски банк переносит на клиента. Инвестор же получает премию в виде повышенного купона, но фактически расплачивается за неё отказом от части доходности и усиленной уязвимостью к стрессовым сценариям.

Справедливости ради стоит отметить, что купленные Auto Callable Options несут определенные риски и для банка:

1) Поскольку отзыв безусловен при срабатывании триггера автоотзыва выплата (payoff) по ним (в смысле экономической выгоды) на дату наблюдения может быть отрицательной. Такое произойдет в случае, когда ставки выросли, но относительная стоимость всех акций на дату наблюдения выше барьера: банк отзывает ноту и фондируется на худших условиях, чем если бы нота продолжала жить. То есть это не встроенный колл-опцион в отзывной облигации в привычном понимании: банк не может отказаться от досрочного погашения, если оно ему невыгодно.

2)Дата отзыва неизвестна заранее и банк несет duration gap риск, который необходимо хеджировать.

Напрашивается риторический вопрос: продавец опционов по сути должен хеджировать риски, но станет ли это делать покупатель облигации? Если да, то его расходы на хедж просто «съедят» повышенную купонную доходность, а если нет — то вся асимметрия рисков останется на его стороне. Каков же тогда глубокий смысл в этой конструкции для инвестора? Правильно, никакого, если он ориентируется только на высокий купон и не думает о последствиях.

(окончание следует)

- 25 октября 2025, 13:31

- 18 сентября 2025, 15:47

- 19 сентября 2025, 05:56

- 19 сентября 2025, 09:11

- 20 сентября 2025, 15:40

теги блога Tenant

- 90-ые

- ChatGPT

- fixed income

- python

- RGBI

- акции

- амортизация облигаций

- анализ облигаций

- Арсагера

- Атомэнергопром облигации

- Банк России

- банковские вклады

- Бинарный опцион

- биржевые облигации

- Блэк-Шоулз

- Бюджетное правило

- Великая Отечественная война

- вечный портфель

- вклады и инвестиции

- ВТБ

- Газпромбанк

- головоломка

- гурам на заметку

- Дерипаска

- дивиденды

- доллар

- доллар рубль

- доходности облигаций

- доходность

- дуэль

- дюрация

- зеленый слоник

- золотишко

- игра

- игра в кальмара

- инфляция

- инфоцыгане

- ключевая ставка

- Ключевая ставка ЦБ РФ

- код

- кривая доходности

- курс доллара

- линкеры

- лира

- Мавроди

- математика

- Минфин

- МММ

- МосБиржа

- мы победим

- налог на депозиты

- налоговая реформа

- НДФЛ

- Норникель

- Облигации

- обратные флоатеры

- ожидаемая доходность

- опрос

- опционная комбинация

- открытие брокер

- ОФЗ

- офз с амортизацией долга

- оффтоп

- оценка активов

- повышение НДФЛ

- популяризация

- Потанин

- прогрессивная шкала налогообложения

- производные финансовые инструменты

- промсвязьбанк

- Пульс

- ПФИ

- рост цен на бензин

- рубль

- Русгидро

- Сбербанк

- Свет в конце тоннеля

- Селигдар

- сложный процент

- ставка ФРС США

- стратегии

- стратегии инвестирования

- Структурные продукты

- теорвер

- теория вероятностей

- теория игр

- Тинькофф

- торговые роботы

- трейдинг

- учебный материал

- флоатеры

- фонды облигаций

- форвард

- форекс

- человеческий капитал