stanislava

Потенциал роста у Русснефть - сокращение долговой нагрузки и роста операционных показателей.

- 28 ноября 2016, 14:57

- |

НК Русснефть размещает 20% голосующих акций (15% уставного капитала) по цене 550 рублей за одну ценную бумагу, следует из данных Московской биржи об объемах сделок с акциями компании. Исходя из цены размещения по итогам IPO компания привлечет 32,4 млрд руб., капитализация составит 161,8 млрд руб. Сбор заявок на акции компании проходил с 18 по 24 ноября. Первоначальный диапазон, в рамках которого принимались заявки, составлял 490-600 руб. за акцию. В четверг утром компания сообщила, что он сужен до 540-600 руб. за акцию.

По мнению аналитиков Промсвязьбанка

После того как компания сузила диапазон, можно сказать что она разместилась по нижней его границе, но в целом акции были проданы по середине первоначального коридора. Мы отмечаем IPO как успешное, т.к., по нашим оценкам, с учетом долга Русснефти цена продажи была высоковата. Компания не раскрывает покупателей, отмечая, что компании аффилированные с собственников Русснефти, в нем не участвовали. Большинство инвесторов были из России. Мы считаем, что потенциал роста у компании может появиться в случае сокращения долговой нагрузки и роста операционных показателей.

- комментировать

- 8

- Комментарии ( 0 )

Рынок М2М в России имеет хороший потенциал для роста в среднесрочной перспективе

- 28 ноября 2016, 14:21

- |

Совокупные доходы от М2М в этом году должны составить не менее 10 млрд руб. Операторы мобильной связи в России получат от операций на рынке М2М в 2016 г. более 10 млрд руб., что на 67% выше уровня прошлого года, сегодня сообщает «Коммерсант» со ссылкой на оценку AC&M Consulting. В то же время расчеты самих участников рынка более консервативны – согласно опросу, проведенному среди операторов связи, производителей устройств и интеграторов решений, темпы роста рынка М2М в России составят 23% в 2016 г., 22% в 2017 г. и 19% в 2018 г.

Количество подключенных устройств в следующем году может вырасти на 40%. По данным AC&M Consulting, рынок M2M и IoT по итогам 3 кв. 2016 г. составил не менее 10 млн устройств. Их количество увеличилось на 30% за последний год и может вырасти еще на 40% в следующем году. На МТС (MBT US – ПОКУПАТЬ) и МегаФон (MFON LI – ПОКУПАТЬ) в совокупности приходится 78% рынка М2М. Рост рынка будет поддерживаться, в том числе за счет правительственных инициатив, таких как подключение точек торговли алкоголем к системе ЕГАИС, возможное расширение системы «Платон» и т.д

( Читать дальше )

Прогноз результатов Лукойл по МСФО за 3 кв. 2016 г.

- 28 ноября 2016, 13:52

- |

снижение рублевого нетбэка привело к падению EBITDA квартал к кварталу

EBITDA может снизиться на 12% квартал к кварталу в долларах. Завтра, 29 ноября, ЛУКОЙЛ опубликует отчетность по МСФО за 3 кв. 2016 г. Мы ожидаем, что выручка, включая акцизы, пошлины, а также обороты трейдингового бизнеса, снизится на 10% год к году и на 1% квартал к кварталу до 1,320 млрд руб. (20,4 млрд долл.). EBITDA, согласно нашему прогнозу, упадет на 23% год к году и 13% квартал к кварталу до 164 млрд руб. (2,5 млрд долл.), а рентабельность по EBITDA уменьшится на 2,1 п.п. и 1,7 п.п. соответственно, составив 12,4%. Мы также ожидаем, что чистая прибыль сократится за отчетный квартал на 69% год к году и на 6% квартал к кварталу до 59 млрд руб. (0,9 млрд долл.).

Ключевой драйвер – цена нетбэк на нефть и нефтепродукты в РФ.

( Читать дальше )

Результаты телеконференции являются нейтральными для акций компании ОГК-2

- 28 ноября 2016, 11:46

- |

ОГК-2 ПРОВЕЛА ТЕЛЕКОНФЕРЕНЦИЮ

Мы выделяем основные моменты ниже.

· Прогноз по капзатратам.Прогноз компании на 2016 составляет 14,9 млрд руб., что соответствует 2,9 млрд руб. за 4К16. «ОГК-2» ожидает, что в 2017П капзатраты на ремонт и обслуживание останутся близкими к уровню текущего года в 4 млрд руб. Что касается капитальных затрат на расширение бизнеса, компания планирует потратить 5,4 млрд руб. на строительство мощностей по ДПМ в 2017-18 гг. (бо́льшая часть средств будет потрачена в 2017).

· Цены на уголь.«ОГК-2» считает, что ситуация на рынке угля останется сложной в следующие три месяца, но не ожидает повышения цен, поскольку ее долгосрочные 2-летние контракты с поставщиками учитывают регулирование цен и могут рассматриваться как хеджирование,

· Платежи по ДПМ.Компания в настоящий момент получает платежи по ДПМ в полном объеме и ожидает повышение после января 2017.

( Читать дальше )

Позитивная динамика прибыли и EBITDA ОГК-2

- 28 ноября 2016, 11:13

- |

ОГК-2 ОПУБЛИКОВАЛА СМЕШАННЫЕ РЕЗУЛЬТАТЫ ЗА 9M16 ПО МСФО

Выручка увеличилась на 16% г/г и достигла 94,2 млрд руб. на фоне роста объемов продаж мощности и электроэнергии и роста цен. EBITDA продемонстрировала впечатляющий рост на 49% г/г до 12,6 млрд руб. Чистая прибыль, однако, показала негативную динамику, снизившись на 28% г/г до 2,0 млрд руб. из-за процентных выплат, которые оказались приблизительно в 4 раза выше по сравнению с показателем за 9M15.

По мнению аналитиков АТОНа

НЕЙТРАЛЬНЫЕ результаты, на наш взгляд. Мы отмечаем позитивную динамику прибыли и EBITDA. Долговая нагрузка остается очень высокой, хотя соотношение «чистый долг /EBITDA за 12М» снизилось с 3,5x на конец 2015 до 2,9x за 9M16. Рост процентных расходов продолжает оказывать давление на чистую прибыль, а значит и дивиденды.

Амбициозные планы "Алроса" на рудник "Удачный" в Якутии

- 28 ноября 2016, 10:44

- |

АЛРОСА: ОБРУШЕНИЕ РУДНИКА УДАЧНЫЙ В ЯКУТИИ

«Алроса» сообщила об обрушении рудника «Удачный» в пятницу. Пострадало два человека, рудник продолжает функционировать в обычном режиме. «Алроса» заявляет, что инцидент не повлияет на объемы добычи и не будет иметь никаких дальнейших последствий. Акции компании отреагировали на новость падением почти на 5%, но быстро отыграли снижение.

По мнению аналитиков АТОНа

Доля рудника «Удачный» в консолидированном производстве мала — всего 0,4 млн карат (около 1% от прогноза на 2016 в размере 37 млн карат). «Алроса» подчеркнула, что авария не окажет влияния на работу рудника. «Алроса» строит амбициозные планы на этот рудник, планируя превратить его в крупнейший рудник в России с мощностью 5,4 млн карат. Инцидент вновь обратил внимание на риски, связанные с подземными работами и с планами развития «Алросы». Умеренно НЕГАТИВНО, на наш взгляд.

S&P подтвердило рейтинг ТМК

- 25 ноября 2016, 22:43

- |

Подтверждение рейтингов отражает ожидания агентства о том, что ТМК сохранит адекватную для данного уровня рейтинга кредитоспособность в следующие два года, в частности, свободный денежный поток от операционной деятельности (free operating cash flow — FOCF) останется позитивным, а отношение «скорректированный долг/EBITDA» уменьшится до уровня устойчиво ниже 4,5x". Аналитики S&P отмечают, что российский нефтегазовый сектор продемонстрировал гибкость в условиях низких цен на сырье благодаря благоприятному налоговому режиму, что нашло отражение в сохранении высоких объемов буровых работ, а также продаж труб для нефтегазовой отрасли, выпускаемых ТМК, с учетом лидирующей позиции компании в этом сегменте в РФ. Помимо этого, американское подразделение ТМК может улучшить свои показатели, поскольку, на рынке стальных труб США могут появиться признаки восстановления в 2017 году, — сообщается в пресс-релизе.

( Читать дальше )

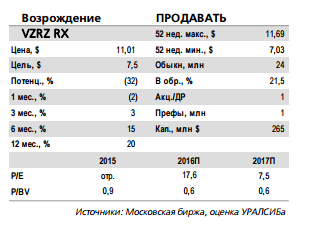

Уралсиб: Банк Возрождение - рентабельность выше 10% второй квартал подряд, но ликвидность в акциях остается низкой

- 25 ноября 2016, 19:37

- |

Маржа восстановилась еще на 20 б.п. Вчера Банк Возрождение опубликовал финансовую отчетность за 3 кв. 2016 г. по МСФО. Чистая прибыль превзошла нашу оценку на 22%. Чистый процентный и чистый комиссионный доходы совпали с нашими ожиданиями, а ЧПМ выросла на 20 б.п. (здесь и далее – квартал к кварталу), как мы и предполагали. Во 2 кв. прибыль поддержал разовый доход от продажи активов, тогда как в этот раз рентабельность, составившая более 10% (13% против 14% во 2 кв.), получила поддержку благодаря росту основного дохода и снижению стоимости риска.

Прирост кредитования с начала года уже больше 5%. Корпоративные кредиты увеличились на 3% за счет займов крупным компаниям (впрочем, это увеличение было во многом обеспечено переданными с баланса материнского Промсвязьбанка кредитами), а розница прибавила 4%. Таким образом, банк уже достиг годового прогноза менеджмента по росту как минимум на 5% – с начала года валовый портфель уже увеличился почти на 6%. Стоимость риска снизилась на 1 п.п. до 2,2% против ожидавшихся нами 2,5%. Впрочем, коэффициент просроченной задолженности вырос на 1 п.п. до 12,8% для просрочки свыше одного дня и на 120 б.п. до 9% для 90-дневной просрочки; основной негативный вклад внес портфель малого и среднего бизнеса.

Отношение Расходы/Доходы приблизилось к 50%.

( Читать дальше )

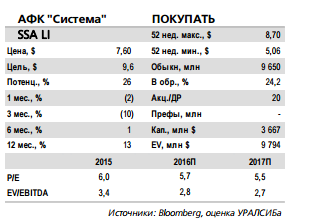

Уралсиб: Детский мир является одним из лучших активов в портфеле АФК «Система»

- 25 ноября 2016, 17:36

- |

Выручка увеличилась на 36% год к году, OIBDA – на 59%... Детский мир, розничная «дочка» АФК «Система», опубликовал вчера очень сильную отчетность за 9 мес. 2016 г. Так, выручка компании возросла на 36% до 54,2 млрд руб. (794 млн долл.) (здесь и далее – год к году), а OIBDA – на 59% до 4,6 млрд руб. (67 млн долл.) при рентабельности по OIBDA на уровне 8,5%.Чистая прибыль за период составила 1,7 млрд руб. (25 млн долл.).

…благодаря хорошему контролю над расходами. Количество магазинов сети выросло на 25% до 464, включая 420 магазинов сети «Детский мир» и 44 магазина сети ELC. Общая торговая площадь увеличилась на 23% до 533 тыс. кв. м. Сопоставимые продажи сети магазинов «Детский мир» в России выросли на 12,3% при увеличении трафика на 4% и среднего чека – на 8%. Валовая маржа снизилась на 1,3 п.п. до 33,3%, но коммерческие и административные расходы, как процент от выручки, сократились на 2,5 п.п. до 24,8%, что в итоге позволило добиться улучшения рентабельности на уровне OIBDA. Чистый долг составил 12,5 млрд руб. (199 млн долл.), что эквивалентно 1,6 OIBDA за последние 12 месяцев.

( Читать дальше )

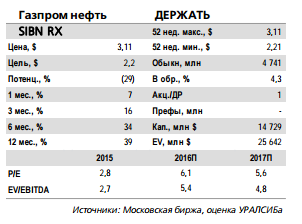

Уралсиб: Газпром нефть - важный драйвер роста выручки и EBITDA обусловлен увеличением добычи углеводородов

- 25 ноября 2016, 16:42

- |

EBITDA выросла на 14% год к году в долларах. Вчера Газпром нефть опубликовала отчетность за 3 кв. 2016 г. по МСФО. Выручка, не очищенная от пошлин и акцизов, увеличилась на 4% год к году и на 11% квартал к кварталу до 450 млрд руб. (6,97 млрд долл.), что на 3% выше ожиданий рынка. Показатель EBITDA (рассчитанный как операционная прибыль плюс амортизация) вырос на 17% год к году и на 42% квартал к кварталу до 98 млрд руб. (1,5 млрд долл.), а рентабельность по EBITDA – на 2,5 п.п. год к году и на 4,7 п.п. квартал к кварталу до 21,7%. При этом EBITDA превысила ожидания рынка на 8%. Чистая прибыль выросла на 208% к 3 кв. 2015 г. и на 87% ко 2 кв. 2016 г. до 57 млрд руб. (0,9 млрд долл.), на 9% больше консенсус-прогноза.

СДП пока остается отрицательным. Важным драйвером роста выручки и EBITDA было увеличение добычи углеводородов на 2,8% квартал к кварталу и 4,6% год к году до 1,73 млн б.н.э./сутки. Еще быстрее росла собственная добыча Газпром нефти без учета совместной деятельности и зависимых компаний – на 11% за год и 6,5% к предыдущему кварталу до 1,04 млн б.н.э./сутки. Рост обеспечили Новопортовское и Приразломное месторождения, а также газ проектов на Ямале и зрелых месторождений. Операционный денежный поток увеличился на 19% год к году и на 44% к предыдущему кварталу до 90 млрд руб. (1,4 млрд долл.). За вычетом изменений в оборотном капитале темпы роста к предыдущему кварталу были несколько ниже и равнялись 27%. При этом капзатраты увеличились на 13% год к году и на 23% квартал к кварталу до 100 млрд руб. (1,5 млрд долл.). В результате чистый денежный поток остался отрицательным – около 10 млрд руб. (0,15 млрд долл.), незначительно изменившись год к году.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания