stanislava

Уралсиб: уровень добычи ЛУКОЙЛ превысил 50% «полки» - ожидает выхода на уровень 120 тыс. барр. (более 16 тыс. т) в сутки до 2019 г.

- 24 ноября 2016, 15:02

- |

Все три скважины показывают высокие дебиты. Дебит первой скважины на месторождении, запущенной 3 августа, составил 2,7 тыс. т к концу августа, а в сентябре достиг 3 тыс. т. Вторая скважина была запущена 21 сентября с начальным дебитом 1,2 тыс. т (8,8 млн барр) в сутки, однако, судя по общей добыче на месторождении, ее дебит также приблизился к 3 тыс. т/сутки.

По мнению аналитиков Уралсиба

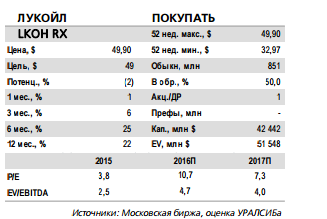

ЛУКОЙЛ ожидает выхода на уровень 120 тыс. барр. (более 16 тыс. т) в сутки до 2019 г., причем план по добыче на 2017 г. составляет 4,4 млн т, то есть около 12 тыс. т (88 тыс. барр.) в сутки. Таким образом, уровень добычи на месторождении уже сейчас достигает 55% от максимального и 75% от планового среднесуточного уровня 2017 г. Мы сохраняем рекомендацию ПОКУПАТЬ акции ЛУКОЙЛа.

- комментировать

- Комментарии ( 0 )

ПСБ: финансовые показатели Газпрома обусловлены хорошей динамикой экспорта в дальнее зарубежье

- 24 ноября 2016, 13:00

- |

По мнению аналитиков Промсвязьбанка

Холодный ноябрь обеспечивает хорошую динамику экспорта Газпрома и показатель за это месяц может быть выше предыдущего рекорда, поставленного в октябре (17,01 млрд куб. м). При этом относительно ноября 2015 года увеличение экспорта составит около 28%. Все это позволяет прогнозировать достаточно сильные финансовые показатели Газпрома в 4 кв. этого года, что должно позитивно отразиться на акциях монополии.

ПСБ: Ожидаемые неплохие операционные и финансовые показатели АЛРОСА в 2017 году

- 24 ноября 2016, 12:39

- |

По мнению аналитиков Промсвязьбанка

В целом прогнозы менеджмента вполне объективные. После падения рынка в 2015 году, небольшого восстановления в 2016 году, стабилизация в 2017 году наиболее вероятный сценарий. В то же время для АЛРОСЫ это позитивный прогноз, т.к. позволит компании сохранить неплохие операционные и финансовые показатели. Отметим, что текущий консенсус-прогноз по рынку предполагает снижение выручки и EBITDA в 2017 году в долларовом эквиваленте.

ПСБ: Сургутнефтегаз увеличил добычу нефти на 10,1%. по итогам 9 месяцев 2016 года

- 24 ноября 2016, 12:23

- |

По мнению аналитиков Промсвязьбанка

Прирост запасов нефти можно отметить с положительной стороны, с учетом зрелых месторождений Сургутнефтегаза. Хотя мы считаем, что его, скорее всего, обеспечат новые проекты компании, которые сейчас дают основной прирост добычи. Напомним, что по итогам 9 мес. 2016 года компания увеличила добычу на 10,1%.

ПСБ: Аэрофлот наращивает динамику перевозки пассажиров

- 24 ноября 2016, 11:50

- |

По мнению аналитиков Промсвязьбанка

Результаты октября можно назвать сильными, особенно после слабых показателей в сентябре. Компания наращивает динамику перевозки пассажиров. Однако это связано не с оживлением рынка, а с увеличением доли Аэрофлота на рынке за счет более слабых показателей конкурентов. По нашим оценкам, в целом по РФ динамика перевозки пассажиров в октябре может быть отрицательной.

Атон: Аэрофлот демонстрирует сильный рост, хорошие результаты пассажиропотока российских авиалиний -октябрь стал первым месяцем за последние 14 месяцев

- 24 ноября 2016, 11:23

- |

По мнению аналитиков АТОНа

Октябрьские операционные результаты выглядят чуть слабее по сравнению с впечатляющими результатами за сентябрь, но все же они являются очень сильными. «Аэрофлот» демонстрирует сильный рост, даже не учитывая эффект ухода с рынка «Трансаэро». Результаты поддержат акции компании. Тем не менее, основные катализаторы — результаты за 3К16 по МСФО, которые должны быть объявлены 30 ноября

( Читать дальше )

Атон: запуск Загорской ГАЭС-2 отложен до 2019-2020 гг. - нейтральная новость для "Русгидро"

- 24 ноября 2016, 10:27

- |

возмещение в размере до 11 млрд руб.

По мнению аналитиков АТОНа

Новый график полностью соответствует нашим предположениям, используемым в нашей модели оценки «Русгидро», поэтому мы считаем новость НЕЙТРАЛЬНОЙ для акций компании.

Атон: финансовые результаты нейтральные, 3-летние облигации «ЭР-Телеком» торгуются с доходностью около 11,6%

- 23 ноября 2016, 20:40

- |

Руководство «ЭР-Телеком» (B+/B2/-) провело встречу с аналитиками и инвесторами для обсуждения результатов компании за 9M16. Ниже мы приводим наши основные выводы.

· Компания опубликовала сильные операционные результаты за 9M. Продажи выросли на 25% г/г — в том числе, на 11% за счет органического роста (8% — в сегменте B2C и 4% — в сегменте B2B) и на 14% за счет приобретений. «ЭР-Телеком» в этом году потратила более 7млрд руб. на сделки M &A, включая Enforta, крупного игрока в сегменте B2B в Санкт-Петербурге, и ряд других активов.

· EBITDA выросла на 6% г/г, рентабельность EBITDA снизилась до 30% за 9M16 (-5 пп г/г) из-за низкой рентабельности сегмента B2C: компания увеличила расходы на привлечение новых клиентовв ответ на возросшую конкуренцию на рынке. Это позволило снизить отток абонентов до уровней ниже среднего по рынку, несмотря на рост показателя ARPU. Руководство ожидает постепенного восстановления рентабельности в следующем году, когда новые активы будут полностью интегрированы.

. Долговая нагрузка увеличилась до 2,9x по коэффициенту «чистый долг /EBITDA» (1H16 — 2,3x) и, как ожидается, достигнет 3,2x на конец 2016 на фоне сделок M &A, высоких капзатрат (24% выручки за 9M16) и дивидендных выплат. Долгосрочный ориентир по капзатратам — 20% выручки, при этом компания может продолжить выборочные сделки M &A, которые укрепили бы ее позиции в ключевых городах присутствия. Ориентир менеджмента по долговой нагрузке на среднесрочную перспективу — ниже 3,5x (чистый долг/EBITDA). Профиль ликвидности на 30.09.16 был устойчивым: 87% долга было долгосрочным, при этом у компании есть незадействованные кредитные лимиты в банках (около 10 млрд руб в рамках линии ВТБ). Руководство также заявило, что компания может в этом году повторно разместить облигации на сумму до 5млрд руб., частично для рефинансирования текущих кредитов.

По мнению аналитиков АТОНа

( Читать дальше )

FESCO планирует допэмиссию в размере 50% от уставного капитала, Атон воздержался от рекомендаций

- 23 ноября 2016, 19:45

- |

Аналитики АТОНа

Об этом сообщили СМИ, однако официального заявления от компании не было. Если новость подтвердится, компания может выпустить до 1,5 млрд АКЦИЙ. Цена размещения не известна, но если взять текущую рыночную цену в 3,2 руб. за акцию, компания может привлечь до 4,7 млрд руб. (однако фактически цена может оказаться выше). Мы считаем, что вливание денежных средств является хорошей новостью для держателей облигаций компании. Стоимость для миноритарных акционеров оценить трудно, она зависит от цены размещения. Формально, они могут оказаться в выигрыше, если цена размещения окажется выше текущей рыночной цены. У нас нет рекомендации по компании.

Атон: ожидание дивидендной доходности от Enel, возможная продажа компании - закрытие сделки к концу года

- 23 ноября 2016, 15:47

- |

Аналитики Атона

Исходя из текущего коэффициента выплат 40%, мы ожидаем, что «Энел Россия» предложит дивиденды 0,037 руб. на акцию в следующем году, что предполагает дивидендную доходность 4%. Повышение коэффициента выплат до 55-65% увеличит дивиденды на акцию до 0,051-0,061 руб., что предполагает дивидендную доходность 6-7%. Рост коэффициента выплат будет позитивно воспринят рынком, хотя даже в этом случае «Энел Россия» будет отставать от других более привлекательных дивидендных историй в российском секторе электроэнергетики (например, «Русгидро» или «Юнипро»). Более того, напоминаем, что СМИ активно обсуждают возможную продажу компании, а в качестве наиболее вероятного покупателя называется «Интер РАО» — сделка может быть закрыта к концу года. Это означает, что новая дивидендная политика может быть и не введена, если Enel продаст своей российское подразделение. Мы считаем новость умеренно ПОЗИТИВНОЙ для акций «Энел Россия» и сохраняем рекомендацию ДЕРЖАТЬ.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания