stanislava

Сохраняется риск увеличения добычи в США и Китае, а также в не охваченных квотами Ливии и Нигерии.

- 12 декабря 2016, 14:54

- |

Как сообщает Bloomberg, 11 стран – не членов ОПЕК согласились на снижение добычи на 558 тыс. барр./сутки в 2017 г. Министр нефти Саудовской Аравии заявил, что страна может с 1 января сократить добычу до уровня ниже предусмотренного квотами ОПЕК от 30 ноября.

Мексика присоединилась к соглашению. Как и ожидалось, Россия сократит добычу на 3%, или 300 тыс. барр./сутки. К ней присоединились Мексика (100 тыс. барр./сутки), а также Оман (40 тыс. барр./сутки), Азербайджан (35 тыс. барр./сутки), Казахстан (20 тыс. барр./сутки) и шесть других стран

Риски со стороны США и Китая. Квоты ОПЕК и соглашение стран – не членов ОПЕК касаются примерно 60% мировой добычи, однако не затрагивают ряд крупных производителей, таких как США, Китай, Норвегия и Бразилия. Сохраняется риск увеличения добычи в США и Китае, а также в не охваченных квотами Ливии и Нигерии.Уралсиб

- комментировать

- 4

- Комментарии ( 1 )

Рост продаж Магнита за ноябрь замедлился относительно октября.

- 12 декабря 2016, 14:06

- |

В магазинах шаговой доступности рост выручки немного ускорился, тогда как в остальных сегментах – замедлился. В пятницу Магнит представил операционную отчетность за ноябрь, отразившую незначительное замедление роста продаж по сравнению с предыдущим месяцем. Так, выручка увеличилась на 10,2% (здесь и далее – год к году) до 86,2 млрд руб. (1,2 млрд долл.), что означает снижение темпов роста на 0,3 п.п. относительно октября. Продажи в «магазинах у дома», основном бизнес-сегменте Магнита, показали рост на 10,8% (против 10,4% в сентябре) до 64,5 млрд руб. (1,0 млрд долл.), тогда как выручка в гипермаркетах сократилась на 4,9% (против сокращения на 4,1% месяцем ранее) до 11,7 млрд руб. (181 млн долл.). Продажи в подразделении «Магнит Семейный» выросли на 16,4% (в октябре – на 19,4%) до 4,5 млрд руб. (69 млн долл.), а в сегменте косметических магазинов – на 45,3% (45,9% в октябре) до 5,5 млрд руб. (86 млн долл.).

( Читать дальше )

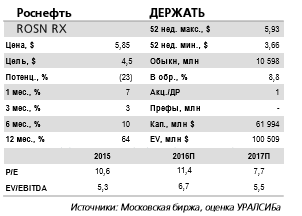

Промежуточные дивиденды Роснефти послужили бы положительным сигналом для инвесторов

- 12 декабря 2016, 13:16

- |

Промежуточные дивиденды и возможные налоговые льготы. Роснефть сообщила, что в целях повышения инвестиционной привлекательности компании совет директоров принял дивидендную политику, предусматривающую на только распределение в пользу акционеров 35% чистой прибыли по МСФО, но и выплату дивидендов дважды в год. Кроме того, «Коммерсант» сообщает о возможных налоговых льготах для месторождений с высокой обводненностью, в том числе для Самотлорского месторождения Роснефти, на долю которого по итогам 9 мес. 2016 г. пришлось 10% общей добычи жидких углеводородов компании.

Льготы окажут более сильное влияние на прибыль, чем на СДП. По оценкам «Коммерсанта», при текущих ценах на нефть льготы для Самотлора могли бы составить 80 млрд руб. в год, однако условием их предоставления станет увеличение объемов бурения на месторождении в три раза. Мы полагаем, что влияние этой льготы на свободный денежный поток будет не таким значительным, как на чистую прибыль, которая за 9 мес. 2016 г. составила 129 млрд руб. Если за весь год чистая прибыль окажется равной 200–250 млрд руб., льгота по Самотлору, если бы она уже применялась, увеличила бы ее на 25–30%. Однако льготы, скорее всего, вступят в силу в 2018 г.

( Читать дальше )

Продажа пакета акций НЛМК стратегически может быть позитивно для акций

- 12 декабря 2016, 12:24

- |

Fletcher Group Holdings Ltd совладельца и председателя совета директоров НЛМК Владимира Лисина продает до 90 млн обыкновенных акций (около 1,5% уставного капитала) в форме акций и GDR, говорится в сообщении Goldman Sachs, выбранного букраннером размещения. Доля Fletcher Group после завершения сделки составит 84%. Размещение пройдет в виде accelerated bookbuilding. Согласно условиям размещения, Fletcher Group обязалась не продавать акции НЛМК в течение минимум 90 дней. НЛМК не получит каких-либо денежных средств от сделки, уточняет Goldman Sachs.

Текущая рыночная стоимость этого пакета составляет 163,5 млн долл. В целом продажа его в рынок может оказать негативное влияние на котировки НЛМК. В то же время пакет небольшой и на наш взгляд, стратегически это может быть позитивно для акций НЛМК. Увеличение free float может стать причиной включения бумаг компании в различные индексы (MSCI и прочие), а это привлечет дополнительные покупки акций металлурга.

Промсвязьбанк

Юнипро направляет на дивиденды всю чистую прибыль и еще дополнительно из нераспределенной прибыли прошлых лет.

- 12 декабря 2016, 11:52

- |

Акционеры Юнипро на внеочередном собрании утвердили решение о выплате дивидендов по результатам 9 месяцев 2016 г из чистой прибыли за этот период в размере 7,27 копейки на обыкновенную акцию, из нераспределенной прибыли прошлых лет — 4,31 копейки, сообщила компания в пятницу. Всего на эти цели будет направлено 7,3 млрд руб. Реестр для получения дивидендов закроется 19 декабря.

Исходя из текущей рыночной стоимости акций компании, дивидендная доходность по ним может составить порядка 4%. Отметим, что чистая прибыль компании по итогам 9 мес. по РСБУ была на уровне 4,6 млрд руб. по МСФО и составила 1,6 млрд руб. Таким образом, Юнипро направляет на дивиденды всю чистую прибыль и еще дополнительно из нераспределенной прибыли прошлых лет.Промсвязьбанк

Чистая прибыль Интер РАО ожидается на уровне 75 млрд руб., т.е. на дивиденды может быть направлено от 18,8 млрд руб.

- 12 декабря 2016, 11:43

- |

Менеджмент Интер РАО готовится предложить совету директоров на рассмотрение размер дивидендов за 2016 год в 25% от чистой прибыли по МСФО, сообщил журналистам член правления Ильнар Мирсияпов. Представитель компании уточнил, что речь идёт о «не менее 25%». «25% от чистой прибыли по МСФО, мы рассчитываем, что именно эта величина в конечном счете нашими акционерами будет одобрена. Наши планы, менеджмента, в соответствии с этой величиной и с этими планами выходить на соответствующее одобрение», — сказал И.Мирсияпов.

По итогам 2016 года чистая прибыль компании ожидается на уровне 75 млрд руб., т.е. на дивиденды может быть направлено от 18,8 млрд руб., что дает дивидендную доходность в 4,7%. Отметим, что директива правительства предполагает выплаты на уровне 50% от чистой прибыли, причем той что больше (по МСФО или РСБУ). В 2015 году компания выплатила 50% от чистой прибыли по РСБУ, которая была заметно ниже, чем по МСФО.Промсвязьбанк

Темпы роста выручки Магнита остаются низкими.

- 12 декабря 2016, 11:24

- |

Выручка Магнита в ноябре выросла на 10,24% и достигла 86,199 млрд рублей против 78,189 млрд рублей в ноябре прошлого года, сообщает компания. За январь-ноябрь 2015 года выручка увеличилась на 13,52%, до 960,239 млрд рублей против 845,878 млрд рублей за 11 месяцев прошлого года. Темпы роста выручки в ноябре практически сохранились на уровне показателя октября, который составил 10,45%

Компании удалось стабилизировать динамику выручки на уровне 10,2-10,4%, однако темпы ее роста остаются низкими. В этой связи Магниту, скорее всего, не удастся достигнуть показателей, которое прогнозирует менеджмент. Напомним, что по итогам года прогноз составлял 14-16%. Отметим, что на результаты Магнита негативное влияние оказывают показатели гипермаркетов, где наблюдается падение выручки второй месяц подряд. Мы считаем, что результаты ритейлера могут быть негативно восприняты рынком, что окажет давление на его котировки.Промсвязьбанк

Текущий рост выручки МАГНИТ с начала года в 13,6% г/г отстает от пересмотренного прогноза на 2016 год в диапазоне 14-16%.

- 12 декабря 2016, 11:04

- |

МАГНИТ ОПУБЛИКОВАЛ СКРОМНЫЕ ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ ЗА НОЯБРЬ

Рост выручки в ноябре несколько замедлился — до 10,2% г/г (с 10,4% в октябре). Рост выручки в магазинах «у дома» продемонстрировал небольшое улучшение — до 10,8% г/г (с 10,4% в октябре), в то время как в сегменте гипермаркетов динамика ухудшилась (-4,9% против -4,1% в октябре). Рост торговых площадей продолжил замедляться, достигнув 14,4% г/г в ноябре. С начала года «Магнит» открыл всего 799 магазинов «у дома» (против 1 181 годом ранее), поскольку ритейлер сконцентрирован на закрытии нерентабельных магазинов.

АТОНТекущий рост выручки с начала года в 13,6% г/г отстает от пересмотренного прогноза на 2016 год в диапазоне 14-16%. Мы считаем, что рынок ожидал увидеть некоторое ускорение роста выручки во втором полугодии, чего не произошло. Мы считаем результаты нейтральными для динамики котировок и сохраняем нашу рекомендацию ДЕРЖАТЬ.

Новость о снижении добычи позитивна для котировок нефти.

- 12 декабря 2016, 10:40

- |

СТРАНЫ, НЕ ВХОДЯЩИЕ В ОПЕК, ДОГОВОРИЛИСЬ О СНИЖЕНИИ ДОБЫЧИ НА 558 ТЫС БАРР. В СУТКИ, РОССИЯ СОКРАТИТ ДОБЫЧУ НА 300 ТЫС БАРР. В СУТКИ

В субботу 10 декабря ОПЕК и 11 стран, не являющихся членами ОПЕК, договорились о снижении добычи нефти приблизительно на 1,8 млн барр. в сутки в 1П2017, в продолжение соглашения, принятого 30 ноября, в рамках которого было решено сократить добычу на 1,2 млн барр. в сутки до 32,5 млн барр. в сутки. Страны, не входящие в ОПЕК, в общей сложности сократят добычу на 558 тыс барр. в сутки, из которых на Россию придется 300 тыс барр. в сутки. Мексика сократит свою добычу на 100 тыс барр. в сутки, Казахстан — на 20 тыс барр. в сутки, Азербайджан — на 35 тыс барр. в сутки. Также, в числе стран, не входящих в ОПЕК, добычу сократят Оман, Бахрейн, Бруней, Экваториальная Гвинея, Малайзия, Судан и Южный Судан.

АТОННовость ПОЗИТИВНА для котировок нефти, в которых может продолжиться ралли, начавшееся сразу после решения ОПЕК о сокращении добычи. Для российских нефтяных компаний вопрос сейчас заключается в том, как сокращение добычи будет распределено и реализовано, в том числе, какие месторождения (браунфилды без налоговых льгот или гринфилды с льготным налоговым режимом) будут вовлечены в это мероприятие. Ранее мы уже писали (см. отчет «РОССИЙСКИЙ НЕФТЕГАЗОВЫЙ СЕКТОР. Сделка ОПЕК и России: выгоды не очевидны» от 5 декабря), что при первом варианте, последствия для российских нефтяных компаний будут незначительными, а вот, если сокращение будет реализовано за счет гринфилдов, оно может обойтись значительно дороже и будет иметь негативный эффект.

Аналитики ожидают дальнейшей позитивной реакции в акциях «Роснефти».

- 12 декабря 2016, 10:14

- |

ПОЯВИЛОСЬ БОЛЬШЕ ДЕТАЛЕЙ ПО СДЕЛКЕ ПРИВАТИЗАЦИИ РОСНЕФТИ.

СМИ и компания сообщили больше деталей по условиям сделки. На прошлой неделе СП (50/50) Glencore и Qatar Investment Authority (QIA) договорилось с «Роснефтегазом» о покупке 19,5% «Роснефти» за 10,5 млрд евро (692 млрд руб.), при этом 18 млрд руб. заплатит «Роснефтегаз» в качестве дивидендов, в результате чего российский бюджет получит от сделки в общей сложности 710,8 млрд руб. Участники СП заплатят за акции 2,8 млрд евро собственных средств, а оставшаяся часть будет профинансирована за счет кредитов, основным кредитором станет Banca Intesa Sanpaolo. Риски Glencore как акционера будут ограничены 300 млн евро. «Коммерсант» пишет, что покупателям удалось добиться двух важных привилегий: во-первых, «Роснефть» повысит свой коэффициент выплат дивидендов на основе МСФО до обязательного минимума в 35% с текущих 25%, с возможной выплатой промежуточных дивидендов, и во-вторых, с 2018 года ставка НДПИ для зрелых месторождений с оставшимися запасами свыше 150 млн т и обводненностью более 90% будет сокращена в два раза. Вместе с тем, пока неясно, будет ли это распространяться только на месторождения «Роснефти», или другие компании тоже смогут воспользоваться этой льготой. Денежные средства за сделку будут переведены в российский бюджет к 15 декабря.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания