SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Русал - SPO может способствовать увеличению ликвидности акций и снижению долговой нагрузки.

- 13 февраля 2017, 11:49

- |

ОНЭКСИМ МОЖЕТ РАЗМЕСТИТЬ 5% В РУСАЛ

Как сообщают Ведомости со ссылкой на неназванные источники, Онэксим Михаила Прохорова в ближайшее время может разместить 5% акций по ускоренной книге заявок. Пока не ясно, будет это стратегический инвестор или нет, а так же по какой цене будет размещение. Как сообщает Interfax со ссылкой на компанию, совет директоров не рассматривал и не обсуждал вопрос о потенциальном размещении акций. В пятницу СМИ сообщили, что производитель алюминия может разместить 20% новых акций или 5% акций, контролируемых компаний Онэксим Михаила Прохорова. En+ является основным акционером Русала, контролирующим 48% акций компании.

Как сообщают Ведомости со ссылкой на неназванные источники, Онэксим Михаила Прохорова в ближайшее время может разместить 5% акций по ускоренной книге заявок. Пока не ясно, будет это стратегический инвестор или нет, а так же по какой цене будет размещение. Как сообщает Interfax со ссылкой на компанию, совет директоров не рассматривал и не обсуждал вопрос о потенциальном размещении акций. В пятницу СМИ сообщили, что производитель алюминия может разместить 20% новых акций или 5% акций, контролируемых компаний Онэксим Михаила Прохорова. En+ является основным акционером Русала, контролирующим 48% акций компании.

Что касается долгосрочной перспективы, мы подтверждаем наше мнение, что SPO могло стать позитивным фактором, способствующим увеличению ликвидности акций и снижению долговой нагрузки. В краткосрочном плане, размещение пакета в рынок создает навес акций и бумаги компании могут находиться под давлением. Мы напоминаем недавние слухи о том, что En+ (холдинговая компания Олега Дерипаски, которой принадлежит 48% в Русале) также может разместить акции в рамках IPO — эти две новости, относящиеся к Русалу, предполагают, что нет дыма без огня.Атон

- комментировать

- 7

- Комментарии ( 0 )

Аналитики позитивно оценивают оптимизацию активов Роснефти.

- 13 февраля 2017, 10:25

- |

РОСНЕФТЬ МОЖЕТ ПРОДАТЬ ПЯТЬ НПЗ

Различные источники в СМИ сообщают, что Роснефть рассматривает планы продажи четырех НПЗ, преимущественно в Самарском кластере — Куйбышевского, Новокуйбышевского и Сызранского НПЗ, а также Саратовского НПЗ. Агентство Reuters сообщает, что Ангарский НПЗ в Сибири также может быть продан. Роснефть отрицает эту информацию. Эти НПЗ имеют самую низкую глубину переработки, а значит, являются и наименее эффективными, особенно в контексте 100%-ой экспортной пошлины на мазут с 2017 года.

Различные источники в СМИ сообщают, что Роснефть рассматривает планы продажи четырех НПЗ, преимущественно в Самарском кластере — Куйбышевского, Новокуйбышевского и Сызранского НПЗ, а также Саратовского НПЗ. Агентство Reuters сообщает, что Ангарский НПЗ в Сибири также может быть продан. Роснефть отрицает эту информацию. Эти НПЗ имеют самую низкую глубину переработки, а значит, являются и наименее эффективными, особенно в контексте 100%-ой экспортной пошлины на мазут с 2017 года.

Изменение структуры портфеля перерабатывающих активов, наряду с его уменьшением может быть связано с несколькими причинами. 1). Низкая экономическая эффективность этих заводов на фоне налогового маневра в российской нефтяной отрасли, который привел к снижению рентабельности переработки. 2). Приобретение Башнефти, которое добавило три более эффективных НПЗ в Уфе в портфель Роснефти. Мы приветствуем эту оптимизацию активов, если она подтвердится, хотя мы считаем, что сейчас очень сложно найти покупателей на эти активы — Роснефть уже пыталась продать Саратовский НПЗ после приобретения ТНК-BP несколько лет назад, однако безуспешно. Фактором, на который стоит обратить основное внимание, станет цена продажи этих активов. НЕЙТРАЛЬНО на настоящий момент.АТОН

Северсталь - акции отыграют снижение в течение следующих торговых сессий.

- 10 февраля 2017, 14:37

- |

СЕВЕРСТАЛЬ РАЗМЕЩАЕТ КОНВЕРТИРУЕМЫЕ ОБЛИГАЦИИ

Северсталь начала размещение конвертируемых облигаций на сумму до $250 млн — цена конвертации, по имеющейся информации, была установлена на уровне $20,33/GDR (что предполагает премию около 30% к спотовой цене).

Северсталь начала размещение конвертируемых облигаций на сумму до $250 млн — цена конвертации, по имеющейся информации, была установлена на уровне $20,33/GDR (что предполагает премию около 30% к спотовой цене).

Акции компании вчера упали, но такую же реакцию мы наблюдали и в прошлом году, когда Северсталь выпустила конвертируемые облигации на сумму $200 млн 26 апреля — GDR компании в тот день упали на 7,6%. Первоначальная цена конвертации была установлена на уровне $13,8, потом была скорректирована (с учетом дивидендов и т.д.) и в настоящий момент составляет $12,52 — ниже текущей цены. Однако инвесторы не конвертировали свои облигации в GDR, поэтому тревога по поводу притока новых акций на рынок за счет конвертации облигаций прошлого года оказалась напрасной. Облигации в основном покупали более консервативные инвесторы в долговые инструменты, которых привлек долговой инструмент с дополнительной стоимостью от акционерного компонента. Логика размещения конвертируемых облигаций заключается в том, что это один из вариантов использовать имеющиеся у Северстали казначейские акции (путем получения очень дешевого фондирования). Привлеченные средства можно использовать для рефинансирования более дорогой задолженности. Резюмируя, мы считаем, что рынок чересчур резко отреагировал на эту новость, и ожидаем, что акции компании отыграют снижение в течение следующих торговых сессий.АТОН

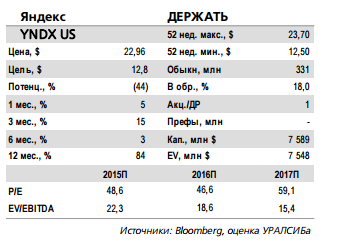

Яндекс отчитается в четверг, 16 февраля. Аналитики ожидают продолжения роста доходов в новых сегментах бизнеса.

- 10 февраля 2017, 14:20

- |

В четверг, 16 февраля, Яндекс должен опубликовать финансовые результаты за 4 кв. 2016 г., которые, по нашим прогнозам, будут достаточно хорошими, как и в предыдущем квартале. Доля Яндекса на рынке поисковых запросов в отчетном квартале несколько снизилась, но в декабре показала признаки стабилизации. Мы также ждем продолжения роста доходов в новых сегментах бизнеса, таких как «Электронная коммерция» и «Такси». В частности, мы ожидаем, что выручка возрастет на 17% (здесь и далее – год к году) до 21,1 млрд руб. (306 млн долл.), что предполагает рост по итогам всего года на 25%. По нашим прогнозам, скорректированная EBITDA увеличится на 8% до 7,1 млрд руб. (109 млн долл.), что будет означать снижение рентабельности по EBITDA на 2,6 п.п. до 33,6%. Мы ожидаем, что чистая прибыль Яндекса сократится на 11% до 2,5 млрд руб. (39 млн долл.) при чистой рентабельности в размере 12,0%.

Доходы от новых направлений бизнеса продолжат расти опережающими темпами. По нашим прогнозам, в 4 кв. 2016 г. выручка Яндекса в сегменте «Поиск и портал» увеличится на 13% до 18,9 млрд руб. (278 млн долл.), в сегменте «Электронная коммерция» – на 28% до 1,5 млрд руб.(19 млн долл.), а в сегменте «Такси» – на 93% до 760 млн руб. (9 млн долл.). Мы ожидаем, что себестоимость возрастет на 12% до 5,4 млрд руб. (78 млн долл.), а расходы на разработку – на 17% до 4,2 млрд руб. (61 млн долл.), или до 20,0% от выручки (+0,1 п.п.). Общие и административные расходы Яндекса, по нашим оценкам, увеличатся на 27% до 5,2 млрд руб. (71 млн долл.).

( Читать дальше )

Nordgold - проведение делистинга повлечет рост чистого долга до 680 млн долл.

- 10 февраля 2017, 13:27

- |

Компания объявила о делистинге депозитарных расписок с Лондонской фондовой биржи

Nordgold готова выкупить бумаги по 3,45 долл./ГДР. По словам представителей Nordgold, решение о делистинге связано с тем, что ее текущая рыночная оценка, как считает совет директоров, не является справедливой. Акционерам предложен выбор: они могут остаться в числе держателей акций, либо продать бумаги компании по цене 3,45 долл./ГДР. Предложение о выкупе действует с 9 февраля по 16 марта, результаты тендера будут объявлены 17 марта. В дальнейшем компания собирается проводить выкуп акций каждые полгода после объявления соответствующих финансовых результатов за 1 п/г 2017 г., за 2017 г., за 1 п/г 2018 г. и за 2018 г. по той же цене (3,45 долл./ГДР). Последний день торгов ГДР Nordgold запланирован на 8 марта, закрытие программы ГДР – на 21 марта. Компания намерена сохранить существующую дивидендную политику и направлять 30% от чистой прибыли, очищенной от неденежных статей, на дивиденды ежеквартально. Структура акционерного капитала на сегодняшний день (почти 91% акций принадлежит владельцу Северстали Алексею Мордашову) не позволяет обеспечить бумагам компании достаточную ликвидность и привлечь инвесторов, поэтому решение объяснимо. В будущем Nordgold планирует вернуться на фондовый рынок.

( Читать дальше )

Nordgold готова выкупить бумаги по 3,45 долл./ГДР. По словам представителей Nordgold, решение о делистинге связано с тем, что ее текущая рыночная оценка, как считает совет директоров, не является справедливой. Акционерам предложен выбор: они могут остаться в числе держателей акций, либо продать бумаги компании по цене 3,45 долл./ГДР. Предложение о выкупе действует с 9 февраля по 16 марта, результаты тендера будут объявлены 17 марта. В дальнейшем компания собирается проводить выкуп акций каждые полгода после объявления соответствующих финансовых результатов за 1 п/г 2017 г., за 2017 г., за 1 п/г 2018 г. и за 2018 г. по той же цене (3,45 долл./ГДР). Последний день торгов ГДР Nordgold запланирован на 8 марта, закрытие программы ГДР – на 21 марта. Компания намерена сохранить существующую дивидендную политику и направлять 30% от чистой прибыли, очищенной от неденежных статей, на дивиденды ежеквартально. Структура акционерного капитала на сегодняшний день (почти 91% акций принадлежит владельцу Северстали Алексею Мордашову) не позволяет обеспечить бумагам компании достаточную ликвидность и привлечь инвесторов, поэтому решение объяснимо. В будущем Nordgold планирует вернуться на фондовый рынок.

( Читать дальше )

Новые контракты могут помочь Газпрому увеличить объем фактического экспорта трубопроводного газа на 6-9%.

- 10 февраля 2017, 13:13

- |

Газпром просит либерализовать цены на газ для СП с Shell.

Как сообщает «Коммерсант», Газпром обратился к правительству с просьбой разрешить ему поставлять газ для производства СПГ и экспортных продуктов газохимии по свободным ценам, имея в виду два проекта с Shell – «Балтийский СПГ» и третью очередь завода СПГ в рамках проекта «Сахалин-2».

Shell предпочитает закупать газ по ценам, не зависящим от ФАС. Ресурсной базой двух проектов по сжижению газа и экспорту СПГ будут служить месторождения Газпрома – западносибирские и шельфовые месторождения у побережья Сахалина. Глава Газпрома Алексей Миллер в письме правительству сообщил, что иностранный партнер просит привязать цены закупки газа-сырья к мировым ценам на углеводороды в рамках долгосрочных контрактов. Источники «Коммерсанта» считают, что цена сахалинского газа будет определяться на основе так называемого японского нефтяного коктейля (JCC). Мы полагаем, что более вероятна формула, основанная на ценах СПГ в тихоокеанском регионе, поскольку потребители стремятся отказаться от нефтяной индексации.

( Читать дальше )

Как сообщает «Коммерсант», Газпром обратился к правительству с просьбой разрешить ему поставлять газ для производства СПГ и экспортных продуктов газохимии по свободным ценам, имея в виду два проекта с Shell – «Балтийский СПГ» и третью очередь завода СПГ в рамках проекта «Сахалин-2».

Shell предпочитает закупать газ по ценам, не зависящим от ФАС. Ресурсной базой двух проектов по сжижению газа и экспорту СПГ будут служить месторождения Газпрома – западносибирские и шельфовые месторождения у побережья Сахалина. Глава Газпрома Алексей Миллер в письме правительству сообщил, что иностранный партнер просит привязать цены закупки газа-сырья к мировым ценам на углеводороды в рамках долгосрочных контрактов. Источники «Коммерсанта» считают, что цена сахалинского газа будет определяться на основе так называемого японского нефтяного коктейля (JCC). Мы полагаем, что более вероятна формула, основанная на ценах СПГ в тихоокеанском регионе, поскольку потребители стремятся отказаться от нефтяной индексации.

( Читать дальше )

Русал - размещение акций снизит долговую нагрузку компании.

- 10 февраля 2017, 12:40

- |

Русал обсуждает возможность размещения новых акций

Русал ведет переговоры с банками о размещении новых акций в Лондоне, сообщили вчера несколько СМИ, в том числе Bloomberg. Объем нового размещения оценивается на уровне 20%. Сама компания в сообщении для Гонконгской биржи заявила, что ее cовет директоров к настоящему моменту не рассматривал продажу 20% пакета акций в Лондоне.

Русал ведет переговоры с банками о размещении новых акций в Лондоне, сообщили вчера несколько СМИ, в том числе Bloomberg. Объем нового размещения оценивается на уровне 20%. Сама компания в сообщении для Гонконгской биржи заявила, что ее cовет директоров к настоящему моменту не рассматривал продажу 20% пакета акций в Лондоне.

Размещение акций может снизить долговую нагрузку компании. Русалу удалось сократить чистый долг с 10,1 млрд долл. в 2013 г. до 8,3 млрд долл. в 3 кв. 2016 г., но долговая нагрузка остается высокой (отношение Чистый долг/EBITDA за последние 12 мес., на конец 3 кв. 2016 г. составило 6,1, а ковенантная нагрузка, учитывающая поступления дивидендов Норильского никеля за предыдущие 12 мес., – 3,5), причем за период с 3 кв. 2015 г. по 3 кв. 2016 г. общий долг компании менялся мало, оставаясь на уровне около 8,8 млрд долл. По этой причине Русал заинтересован в дальнейшем сокращении долга. Размещение новой эмиссии может привлечь средства в компанию, которые могут быть использованы для сокращения долга. Если объем эмиссии составит 20%, а аккумулированные средства пойдут на погашение долга, то его размер может сократиться примерно на 1,7 млрд долл., а долговая нагрузка – уменьшиться до 4,9 по показателю Чистый долг/EBITDA за последние 12 месУралсиб

Фосагро - размещение акций в рамка SPO повысил их спрос.

- 10 февраля 2017, 11:45

- |

ФОСАГРО ОБЪЯВИЛА РЕЗУЛЬТАТЫ SPO

Как сообщает Коммерсант со ссылкой на компанию, Фосагро разместила 4,5% акций по цене 2 550 руб., Часть средств, полученных от размещения, будет использована на покупку 2,7% акций у Игоря Антошина, у которого должно остаться 12% в компании. Российский фонд прямых инвестиций был назван среди наиболее крупных покупателей предложенных акций — он подал заявку на сумму $200 млн (потом она была снижена до $100 млн). По имеющейся информации, книга заявок была заполнена за один час.

Как сообщает Коммерсант со ссылкой на компанию, Фосагро разместила 4,5% акций по цене 2 550 руб., Часть средств, полученных от размещения, будет использована на покупку 2,7% акций у Игоря Антошина, у которого должно остаться 12% в компании. Российский фонд прямых инвестиций был назван среди наиболее крупных покупателей предложенных акций — он подал заявку на сумму $200 млн (потом она была снижена до $100 млн). По имеющейся информации, книга заявок была заполнена за один час.

Итоги размещения совпали с ожиданиями рынка в отношении SPO, которые мы комментировали вчера. Спрос на акции Фосагро был высоким, а дисконт 6% достаточно незначителен, однако мы сохраняем нейтральную рекомендацию по Фосагро с учетом ее текущей оценки и отсутствия катализаторов — подтверждаем рекомендацию ДЕРЖАТЬ.АТОН

Русал - доля акций в свободном обращении может вырасти в три раза (с 10% до почти 30%).

- 10 февраля 2017, 11:29

- |

РУСАЛ ПЛАНИРУЕТ РАЗМЕСТИТЬ АКЦИИ В ЛОНДОНЕ

Как сообщают Коммерсант и Bloomberg, Русал планирует разместить 20% новых акций в форме GDR в Лондоне. Средства, полученные от размещения, могут быть использованы для выплаты долга Русала. Размещение должно способствовать росту ликвидности акций Русала, а также, как еще один рассматриваемый вариант, эти средства могут быть использованы для выкупа 17%, которые принадлежат Группе Онэксим.

Как сообщают Коммерсант и Bloomberg, Русал планирует разместить 20% новых акций в форме GDR в Лондоне. Средства, полученные от размещения, могут быть использованы для выплаты долга Русала. Размещение должно способствовать росту ликвидности акций Русала, а также, как еще один рассматриваемый вариант, эти средства могут быть использованы для выкупа 17%, которые принадлежат Группе Онэксим.

Котировки Русала вчера упали на фоне потенциального риска навеса акций. Тем не менее в результате размещения доля акций в свободном обращении может вырасти в три раза (с 10% до почти 30%), что существенно повысит ликвидность и поможет компании снизить долговую нагрузку (20% компании сейчас стоят $1,6 млрд, а объем чистого долга составляет $8,3 млрд). Момент для размещения также выбран удачно, учитывая рост оптимизма рынка в отношении алюминия из-за планируемого сокращения мощностей по производству металла Китаем.АТОН

ФосАгро - SPO прошло по середине ценового диапазона с дисконтом 5,6% к рынку.

- 10 февраля 2017, 10:46

- |

Семья Гурьевых продала 4,5% акций ФосАгро по цене 2550 руб. за бумагу, free float вырос до 25,1%

Компания Adorabella Limited, бенефициарами которой являются Андрей Гурьев и члены его семьи, продала на открытом рынке 4,5% уставного капитала «ФосАгро» (PHOR) по цене 2550 рублей за акцию, говорится в сообщении компании. «ФосАгро» официально объявила о начале SPO в среду вечером. Продающий акционер намерен использовать часть выручки от продажи акций для покупки 2,7% уставного капитала «ФосАгро» у члена совета директоров компании Игоря Антошина. Доля Гурьевых в «ФосАгро» после выкупа акций у И.Антошина составит 48,48% (до сделки — 50,28%), доля И.Антошина снизится до 11,88%, free float «ФосАгро» вырастет до 25,1%.

Компания Adorabella Limited, бенефициарами которой являются Андрей Гурьев и члены его семьи, продала на открытом рынке 4,5% уставного капитала «ФосАгро» (PHOR) по цене 2550 рублей за акцию, говорится в сообщении компании. «ФосАгро» официально объявила о начале SPO в среду вечером. Продающий акционер намерен использовать часть выручки от продажи акций для покупки 2,7% уставного капитала «ФосАгро» у члена совета директоров компании Игоря Антошина. Доля Гурьевых в «ФосАгро» после выкупа акций у И.Антошина составит 48,48% (до сделки — 50,28%), доля И.Антошина снизится до 11,88%, free float «ФосАгро» вырастет до 25,1%.

Об SPO было объявлено в среду вечером, ориентир по цене был на уровне 2500-2600 рублей за акцию, а закрытие прошло на отметке 2700 рублей. Таким образом, SPO прошло по середине ценового диапазона с дисконтом 5,6% к рынку. Мы предполагаем, что т.к. free float компании по итогам размещения вырос, то это может привести к увеличению веса расписок в индексе MSCI Russia и, соответственно, — к притоку средств в бумаги Фосагро. Также может быть увеличен и коэффициент FIF (foreign inclusion factor, применительно к российским компаниям — оценка free float) с 0,25 до 0,3.Промсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания