Блог им. point_31 |Посмотрите что творит неликвид

- 30 марта 2022, 09:43

- |

🇷🇺 Вчера Мосбиржа запустила торги некоторыми расписками, а вместе с ними запустила в космос и бумаги ВК, которые после долгого перерыва заложили в себя увеличение клиентов одноименной соц сети. Блокировка Instagram действительно вызвала переток клиентов, который в конечном счете выльется в увеличение рекламных доходов от этого сегмента. Вопрос, как долго продержатся такие охваты Вконтакте? Но это мы уже узнаем из отчета за 1-2 кв. 2022 года.

Что касается торгов, то мы увидели сразу несколько планок, когда акции улетали на +15% и торги по ним приостанавливали. Закрылся день в плюс 72%, намекая на манипуляции в акциях. Мы уже это видели весь 2021 год, когда без особых причин акции падали против рынка, опережая даже более убыточные компании. На минимальных объемах торгов, такие доходности — это манипуляция, с которой не справляется или не хочет справляться маркетмейкер.

В США за такое отправляют в тюрьму, называя — инсайдерской торговлей, которая запрещена законодательством. А у нас? А у нас и так сойдет...

Похожую динамику показали и другие малоликвидные компании. ДВМП, Казаньоргсинез, КуйбышевАзот и Акрон. По последним понятно, там конъюнктура рынка и цены на удобрения говорят сами за себя, но вот Аэрофлот и FixPrice что творят. Причем после взлета, компании хорошо спустили на землю. По производителям удобрений будем разбираться отдельно. Сам бизнес в моменте пострадает меньше всего, но цена уже космическая и покупки я решил отложить до коррекции цен на сырье.

( Читать дальше )

- комментировать

- 5.2К

- Комментарии ( 21 )

Блог им. point_31 |Первый день торгов. Волнительно

- 25 марта 2022, 09:49

- |

Торги акциями на Мосбирже официально стартовали. Как и прогнозировал Байден рынок взорвался! Только вот взрывная волна вытолкнула большинство активов вверх, вопреки прогнозам американца. Индекс Мосбиржи прибавил 4,37% на фоне запрета на продажу нерезидентами и открытие шортов.

Несмотря на то, что негативные факторы никуда не исчезли, все те идеи, о которых писали большинство информационных изданий, в основном это акции экспортеров, в первой половине торгов показывали сильный рост и даже достигали верхних планок.

Что примечательно, если в ОФЗ мы видели в стакане присутствие ЦБ со своими огромными заявками на покупку, то на рынке акций ВЭБ в первый день ничего не приобрел. Это значит, что все движения участники сделали своими силами. Видимо каникулы действительно пошли на пользу, и много участников изыскали средства для закрытия плеча. При этом со стороны покупателей видим подогретую публику готовую скупать активы, заточенные на экспорт.

Лидером роста становится Фосагро +26,7%, который показал исторический максимум! В отличие от нефтегазовой и металлургической отрасли, рынок удобрений подвергся санкционному влиянию в меньшей степени и такая тенденция сохранится. Высокие цены на удобрения в прошлом году помешали создать запасы для новой посевной, более того, риск отсутствия поставок агрокультуры из России и Украины для европейских стран — угроза посерьезней.

( Читать дальше )

Блог им. point_31 |Печатный станок, арест самолетов и отказ от газа

- 23 марта 2022, 08:33

- |

Санкционная риторика запада сохраняется, без намеков на послабление. Наша экономика сдержит первый удар в моменте, проблемы начнутся позднее. Из-за нарушения цепочек поставок, Европа экстренно начинает искать новых экспортеров энергоносителей. Импортозамещение, только теперь с другой стороны. Мы их пармезан научились делать, а они газ пытаются найти.

Германия уже начала переговоры с Катаром на предмет поставок сжиженного природного газа с целью снизить зависимость от России. Это дороже, сложнее и потребует дополнительных регазификационных терминалов. Их еще построить надо, но вектор отказа от нашего более дешевого трубопроводного газа уже задан.

( Читать дальше )

Блог им. point_31 |Аэрофлот - рейс отменен

- 27 декабря 2021, 19:45

- |

Уже с первых строк этой статьи у вас может сложиться впечатление, что я предвзят к ведущей авиакомпании России. Все мои статьи последние годы веют скептицизмом и недоверием. К слову, все мои прошлые тезисы могли сэкономить вам средства. Но я скажу так, я максимально объективен, никакого негатива не испытываю к компании и действую строго в рамках моей аналитической работы.

Итак, давайте пробежимся по основным операционным показателям. Пассажиропоток за 9 месяцев вырос на 48% до 34,1 млн человек, в основном за счет внутренних перевозок. Международные добавили всего 5% и это на фоне смягчения ограничений по сравнению с тяжелым периодом локдаунов в 2020 году. Однако если сравнивать с допандемийным периодом, снижение составляет 27%. О восстановлении пассажиропотока говорить еще рано.

Тут нужно заметить, что и в 19 году Аэрофлот не отличался супер рентабельностью, а снижение перевозок оказывает разрушительный эффект на бизнес. Только операционные расходы компании равны всей выручке. Последняя правда выросла за период на 54,7% до 362,2 млрд рублей. А вот финансовые расходы, в виде процентов по кредитам, остались практически на прошлогоднем уровне на 30 млрд рублей.

Все это привело к тому, что убыток за отчетный период сократился, но все еще остается на 16,1 млрд рублей. Добавляет позитива улучшение динамики в 4 квартале. За 11 месяцев все авиакомпании России перевезли 102,7 млн пассажиров, что на 60% выше прошлогодних значений. Это позволит еще немного сократить убыток по итогам всего года. Убыток в 2020 году, убыток в 2021-ом. 2022 год не обещает сюрпризов и окончания пандемии. Спросите себя, вы готовы инвестировать в такой бизнес?

Я не буду приводить в пример допэмиссию и размытие капитала. Я лишь хочу сконцентрировать внимание на том, что даже если мы вернемся на уровень 2019 года, это еще не значит, что акции компании нащупали дно и падать дальше не будут. Текущая цена скорее является справедливой для акций, но слишком дорогой для покупки в инвестиционный портфель. Коррекция от текущих значений на 15-20% пожалуй станет неплохим дисконтом для инвесторов, не более.

Еще больше полезной аналитики в моем Telegram-канале.

( Читать дальше )

Блог им. point_31 |Аэрофлот - еще рано взлетать

- 04 октября 2021, 10:47

- |

Ну может быть уже пора? Может быть настало время для авиаперевозчика? Вакцинация идет полным ходом, авиасообщение частично восстановлено, да и акции Аэрофлоты уже порядком постояли на месте. Есть ли место инвестициям в авиакомпанию? Узнаете в этой статье.

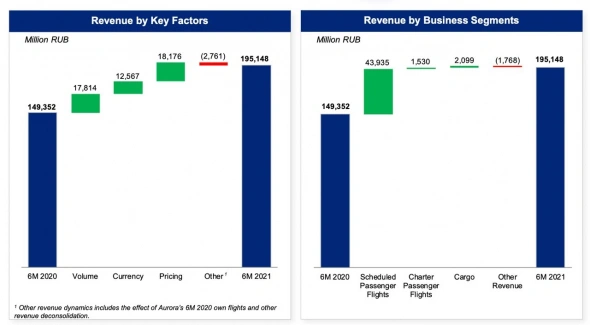

Для начала изучим отчет за первое полугодие 2021 года. Выручка компании выросла за период на 30,7% до 195,2 млрд рублей. Низкая база прошлого года во всей красе. Спрос на внутренние перевозки увеличился, что частично компенсировало выбывшее международное направление. Однако, пассажиропоток еще не восстановился до докризисных уровней.

Подписывайтесь на мой Telegram-канал. Там еще больше аналитики!

Операционные расходы увеличились всего на 10%, но все еще отнимают львиную долю доходов. Финансовые расходы снизились на 3 ярда, что вкупе с операционкой дало возможность кратно сократить убыток до 27,7 млрд рублей. Но по-прежнему компания генерирует своим акционерам убыток.

Когда еще брать акции, как не в кризис, скажете вы. И частично будете правы. Но пресловутая допэмиссия в 2020 году заставляет переосмыслить инвестиции в авиаперевозчика. Если учесть привлеченные 80 ярдов, то размытие капитала в два раза заставляет задуматься, а не дорогие ли акции в данный момент?

В августе 20 года компания стоила 80 млрд рублей при цене акций в районе 85 рублей. После допэмиссии еще в 80 ярдов, капитализация выросла в два раза. И по идеи, справедливая стоимость акций должна была составлять в районе 50-60 рублей. Но что мы видим, некие силы, не будем тыкать пальцем, удерживают котировки на 70 рублях.

В итоге мы получаем бизнес, который имеет 1,2 трлн рублей обязательств, 674 млрд рублей чистого долга, завышенную стоимость акций и туманные перспективы на ближайшие годы. Справедливое значение акций находится в районе 60 рублей, что дает нам дисконт в 14% к текущей цене. Как итог, брать с текущих можно лишь в качестве спекуляций, а вот инвест-идеи в акциях Аэрофлота по-прежнему нет.

*Не является индивидуальной инвестиционной рекомендацией

Блог им. point_31 |Стратегия СМАРТЛАБ (результаты)

- 24 августа 2021, 10:03

- |

2020 год внес корректировки в инвестиционные живые мероприятия. Многие конференции были отменены. Тем приятнее было узнать, что в ноябре прошлого года Тимофей Мартынов решил провести закрытую встречу инвесторов, на которую я был приглашен.

О результатах конференции я уже писал отдельную статью, а также выкладывал фотоотчет. Повторяться не буду. Но вот что интересно, так это та работа, которую мы провели в кулуарах с моими друзьями и коллегами — Георгием Аведиковым (Инвестократъ) и Юрием Козловым (Инвестируй или проиграешь).

Задача была поставлена не простая. Начну издалека. Мало кто знает, но в США в прошлом веке существовала такая инвестиционная стратегия — SMART. Суть заключалась в том, чтобы составить портфель из компаний, чьи названия начинались с букв S. M. A. R. T. Это не шутка. Многие инвесторы придерживались именно ее и долгие годы им удавалось обгонять индекс.

Мы усовершенствовали эту стратегию, добавив несколько букв, а именно Л.А.Б. Как итог, нам пришлось формировать гипотетический портфель из компаний, название которых начинается на буквы С.М.А.Р.Т.Л.А.Б. Так что же получилось из этого, и какой доходности удалось достичь?

( Читать дальше )

Блог им. point_31 |Аэрофлот - не летят туда сегодня самолеты...

- 21 июня 2021, 17:30

- |

Одним из отчетов, который я не успел разобрать за первый квартал, стал отчет по МСФО Группы Аэрофлот. Тем лучше, будет крайне наглядно на фоне возобновляющихся запретов на перелеты и нового витка пандемии. Несмотря на активную вакцинацию и частичные ограничения, количество заболевших растет по всему миру.

Что по цифрам у главного авиаперевозчика страны? Нужно учесть, что первый квартал 2020 года еще не был таким провальным. Лишь в марте начали вводить ограничения на перелеты. Но даже при этом перевозчик умудрился сократить выручку на 39,1% до 75,5 млрд рублей. Такие результаты обусловлены снижением пассажиропотока по международным линиям на 80% год к году до 905 тыс. чел. Границы на замке в буквальном смысле этого слова.

Радует, что операционные расходы снизились вслед за выручкой на 42%. И все это только ради того, чтобы оставить чистый убыток на уровне прошлого года. Легкое, в разрезе авиаперевозчиков, снижение на 11,6% до 25 ярдов за квартал. Напомню, весь капитал компании 150 млрд рублей. Хотя о чем я, зачем компании капитал, когда есть обязательства в 1,2 трлн рублей. Триллион проблем предстоит решать руководству компании. Ну или просто сделать еще одну доп. эмиссию и забить… 😡

( Читать дальше )

Блог им. point_31 |Аэрофлот - нет поводов для роста

- 06 апреля 2021, 09:25

- |

Вот наконец мне на стол попадает отчет по МСФО компании Аэрофлот. Как обычно, постараюсь объективно взглянуть на финансовые результаты авиаперевозчика, даже несмотря на мое скептическое отношение к компании. 2020 год несомненно оказался самым сложным в истории Аэрофлота. Пандемия, карантины, закрытие почти всех направлений оказали разрушительный эффект на выручку, но обо все по порядку.

Если говорить за производственные показатели, то они ожидаемо снизились. Общий пассажиропоток сократился в 2 раза до 30,2 млн человек. Международные линии пострадали больше всего. Внутренние рейсы сократились всего на 28,1%. Говорить об окончании сложного периода рано, ведь не все направления открыты, а некоторые страны продолжают держать карантинные ограничения.

Выручка компании за 2020 год снизилась также на 55,4% до 302,2 млрд рублей. Причины уже описал выше. Самое большое снижение показали регулярные рейсы, минус 59,5%. А вот грузовые перевозки выросли на 38,8%. Однако, это не самая большая статья доходов. В общей выручке грузовые перевозки занимают всего 8,9%.

Операционные расходы за год снизились вдвое, что и не мудрено, ведь основная статья расходов это обслуживание воздушных судов. Нет полетов — нет расходов. В итоге, Группа получила чистый убыток в размере 123,2 млрд рублей, против прибыли годом ранее. Не помогла и позитивная динамика результатов Победы. Если бы Победа была выделена в отдельную компанию, ее акции я бы прикупил в портфель.

Краеугольным камнем в 2020 году стала допэмиссия акций, которая явно негативно повлияла на восприятие компании инвесторами. Все-таки размытие капитала и уменьшение прибыли на акцию — это негативный сигнал. Естественно, и краткосрочные, и долгосрочные обязательства выросли за год. NetDebt/EBITDA какая-то космическая — 24,4x. По факту, Аэрофлот — это компания банкрот, но который поддерживается государством.

Рост финансовых показателей откладывается, о выплате дивидендов вообще стоит забыть. Вернуться на уровень 2019 года еще не получится долгое время. Так что же можно считать катализатором роста акций? Тут на помощь приходит технический анализ. Не так давно, акции вышли из сходящегося треугольника вниз, а это означает дальнейшую негативную динамику. Ближайшим уровнем поддержки служит 60 рублей, где может сформироваться спекулятивная идея на отскок, но сперва давайте дождемся данных значений.

*Не является индивидуальной инвестиционной рекомендацией

Подписывайтесь на мой Telegram-канал

( Читать дальше )

Блог им. point_31 |Когда покупать Аэрофлот?

- 24 декабря 2020, 12:28

- |

Об удручающем состоянии авиаотрасли не сказал в 2020 году только ленивый. Действительно, этот транспортный сектор оказался под давлением, особенно авиаперевозчики. Я уже делал разбор финансовых результатов Аэрофлота, в котором не нашел точек роста и отказался от идеи покупки компании в 2020 году.

Однако, именно покупка в периоды максимального застоя и падения котировок, могут быть самыми прибыльными. Неоднократно задаю себе вопрос — когда покупать Аэрофлот? Давайте в этой статье разберемся.

За основу возьмем операционные результаты за ноябрь 2020 года, дабы текст в статье разбавить цифрами. Итак, последний осенний месяц уходящего года принес Группе компаний снижение пассажиропотока на 52,9% до 1,9 млн человек по сравнению с 2019 годом. Рано еще говорить о том, что пик падения пройден. Скорее всего первый квартал 2021 года падение продолжится.

Больше всего страдают международные перевозки, тем более, некоторые направления снова закрывают. К примеру, Великобритания, в которую рейсы были отменены из-за новой вспышки вируса. Внутренние перевозки умеренно снизились на 25,3%. Грузовые перевозки также снижаются в международном направлении, а внутри страны даже выросли на 11,9% до 51,6 млн/ткм.

( Читать дальше )

Блог им. point_31 |Аэрофлот - Победа над всеми

- 09 декабря 2020, 17:12

- |

Каждый подписчик моего блога знает, как я скептически отношусь к Аэрофлоту. Этот скепсис к бизнесу компании помог мне сэкономить много денег, не дав купить акции ни в 2020 году, ни в 2017-ом. Взяв в руки отчет за 9 месяцев текущего года, я набрался смелости взглянуть другими глазами на российского авиаперевозчика. Что из этого вышло, узнаете далее.

Отчетный период не стал для авиаотрасли исключением. Пострадали все сегменты бизнеса. Пандемия наложила отпечаток на результаты деятельности, и исправить ситуацию компания сможет лишь в 2021 году. Даже 4 квартал этого года не принесет передышки. Все это понятно и скорее всего заложено в котировки. Наша задача найти в отчете малейший намек на улучшение ситуации.

За 3 квартал 2020 года Аэрофлот снизил выручку на 60,1% до 84,9 млрд рублей. По сравнению с карантинными кварталами намного лучше, но все еще очень слабо. Международные перелеты сильно ограничены. Восстанавливается только внутренний рынок. По сравнению со вторым кварталом динамика выручки позитивная. Как заявил Андрей Чиханчин, зам гендира Аэрофлота:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс