Блог им. fundamentalka |🏦 МТС Банк. Восстановление идет полным ходом

- 21 ноября 2025, 12:11

- |

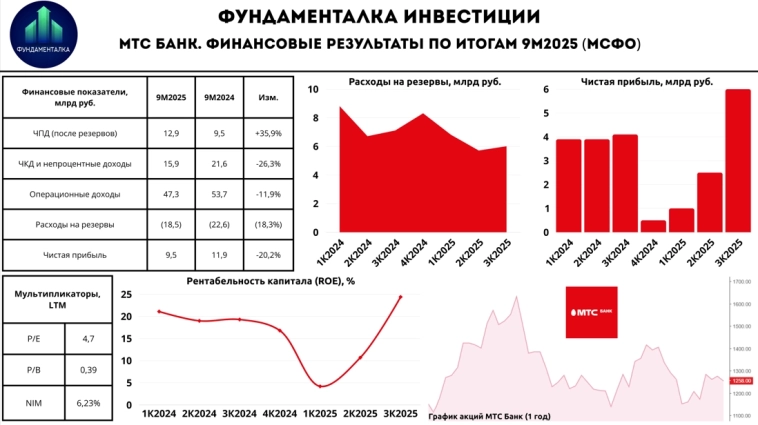

Дорогие подписчики, завершаем торговую неделю обзором финансовых результатов МТС Банка по итогам 9М2025. Давайте посмотрим, как смягчение ДКП сказывается на результатах банка.

— Чистый процентный доход: 12,9 млрд руб (+35,9% г/г)

— Чистый комиссионный доход: 15,9 млрд руб (-26,3% г/г)

— Чистая прибыль: 9,5 млрд руб (-20,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 чистые процентные доходы после формирования резервов выросли на 35,9% г/г — до 12,9 млрд руб. благодаря снижению стоимости фондирования, роста доли высокомаржинальных продуктов в кредитном портфеле, а также целенаправленной работе с высокорентабельными заемщиками. Отдельно во 3К2025 показатель вырос на 22,2% г/г — до 6,1 млрд руб.

— чистая процентная маржа снизилась на 2,51 п.п. — до 6,3%. Отдельно во 2К2025 выросла с 6,4% в 1К2025 до 6,6% за счёт удешевления стоимости фондирования на фоне снижения ключевой ставки.

📉 При этом чистые комиссионные и прочие непроцентные доходы продемонстрировали снижение на 26,3% г/г — до 15,9 млрд руб.

( Читать дальше )

- комментировать

- 340

- Комментарии ( 0 )

Блог им. fundamentalka |🚗 Европлан. В надежде на лучшее

- 20 ноября 2025, 12:11

- |

Сегодня в нашем фокусе финансовые результаты за 9 месяцев 2025 года, крупнейшей российской независимой автолизинговой компании Европлан.

— Чистый процентный доход: 17,0 млрд руб (-9% г/г)

— Чистый непроцентный доход: 13,6 млрд руб (+19% г/г)

— Чистая прибыль: 2,9 млрд руб (-74,3% г/г)

— Лизинговый портфель: 183,2 млрд руб (-28% с начала 2025 г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 С начала года лизинговый портфель Европлана снизился на 28% г/г — до 183,2 млрд руб. В то же время чистый процентный доход снизился на 9% г/г — до 17 млрд руб., а чистая прибыль обрушилась на 74,3% г/г и составила 2,9 млрд руб. на фоне продолжающейся тяжелой ситуации на рынке автолизинга, существенного роста резервов и убытков по сделкам с низкими авансами.

— резервы под кредитные убытки выросли до 19,2 млрд руб.

— расходы на персонал снизились на 8,5% г/г — до 5,8 млрд руб.

— процентные расходы выросли на 24,7% г/г — до 26,3 млрд руб.

— стоимость риска выросла до 9,2%.

( Читать дальше )

Блог им. fundamentalka |⚡ Интер РАО. Дешево, но пока без драйверов роста

- 19 ноября 2025, 11:51

- |

Сегодня в нашем фокусе финансовые результаты российской энергетической компании ИнтерРАО по итогам 9 месяцев 2025 года:

— Выручка: 1242,2 млрд руб (+13,9% г/г)

— EBITDA: 131,2 млрд руб (+14,3% г/г)

— Чистая прибыль: 113,8 млрд руб (+2,6% г/г)

— Операционная прибыль: 91,7 млрд руб (+10,1% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 общая выручка выросла на 13,9% г/г — до 1242,2 млрд руб, что было обеспечено положительной динамикой ключевых сегментов бизнеса, которые, в свою очередь, росли за счёт консолидации активов, а также роста тарифов.

Динамика по сегментам:

— энергомашиностроение: +44,3% г/г.

— электрогенерация: +18,6% г/г.

— сбыт: +16,0% г/г.

— трейдинг: +15,5% г/г.

— теплогенерация: +9,4% г/г.

*Выработка электроэнергии Интер РАО за 9 мес 2025г снизилась на 1,9% г/г до 95,306 млрд кВт*ч (на фоне более высокой температуры воздуха).

📈 На фоне высокой маржинальности отдельных сегментов бизнеса EBITDA показала рост на 14,3% г/г — до 131,2 млрд руб. В то же время чистая прибыль подросла всего на 2,6% г/г — до 113,8 млрд руб., что обусловлено сокращением динамики процентных доходов, а также увеличившимися расходами по налогу на прибыль.

( Читать дальше )

Блог им. fundamentalka |🔖 HeadHunter. Замедление продолжается

- 18 ноября 2025, 12:08

- |

Сегодня поговорим о финансовых результатах за 9 месяцев 2025 года, крупнейшей в России компании интернет-рекрутмента — Хэдхантере. Давайте посмотрим, как чувствует себя компания в условиях кризиса:

— Выручка: 30,7 млрд руб (+5,3% г/г)

— Скор. EBITDA: 16,8 млрд руб (-4,8% г/г)

— Скор. Чистая прибыль: 15,4 млрд руб (-13,4% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 На фоне замедления основного бизнеса выручка компании по итогам 9М2025 выросла всего на 5,3% г/г — до 30,7 млрд руб., а итоговая положительная динамика показателя обусловлена ударными темпами HRTech — сегмента.

*По итогам 3К025 рост HRTech составил +145,4% г/г.

— ARPC в сегменте «Малые и средние клиенты» выросло на 15,7%.

— ARPC в сегменте «Крупные клиенты» выросло на 5,9% г/г.

— общее кол-во платящих клиентов снизилось на 15,4% г/г — до 474,9 тыс. (снижение продолжается уже 4 квартала подряд).

📉 Замедление выручки основного бизнеса, а также консолидация сегмента HRLink привели к тому, что скорректированный показатель EBITDA показал снижение на 4,8% г/г — до 16,8 млрд руб., а скорректированная чистая прибыль сократилась на 13,4% г/г — до 15,4 млрд руб. Давление на показатели оказывает все ещё убыточный сегмент HRTech, а также растущие расходы.

( Читать дальше )

Блог им. fundamentalka |📱 МТС. Положение устойчиво

- 17 ноября 2025, 12:22

- |

Друзья, начинаем торговую неделю обзором финансовых результатов цифровой экосистемы МТС по итогам 9 месяцев 2025 года:

— Выручка: 584,6 млрд руб (+14% г/г)

— OIBDA: 207,9 млрд руб (+11,7% г/г)

— Операционная прибыль: 109,5 млрд руб (+5% г/г)

— Чистая прибыль: 13,7 млрд руб (-71,3% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2025 выручка показала рост на 14% г/г — до 584,6 млрд руб. за счёт вклада телеком-сегмента, а также развивающихся направлений (рекламный бизнес, Медиахолдинг, Финтех). В результате OIBDA увеличилась на 11,7% г/г — до 207,9 млрд руб. При этом операционная прибыль показала небольшое ускорение на 5% г/г и составила 109,5 млрд руб., что обусловлено оптимизацией операционных расходов.

Выручка ключевых сегментов в 3К2025:

— AdTech: +16,6% г/г.

— Финтех: +39,6% г/г.

— Экосистема: +22,7% г/г.

*Коммерческие, общехозяйственные и административные расходы за 9М2025 снизились на 5,6% г/г.

📉 В то же время чистая прибыль продолжает оставаться под давлением процентных расходов. Показатель составил 13,7 млрд руб., снизившись на 50,9% г/г. Важно понимать, что при дальнейшем снижении ставки ситуация начнет существенным образом идти к улучшению.

( Читать дальше )

Блог им. fundamentalka |📱 Ростелеком. Пока без улучшений

- 14 ноября 2025, 12:00

- |

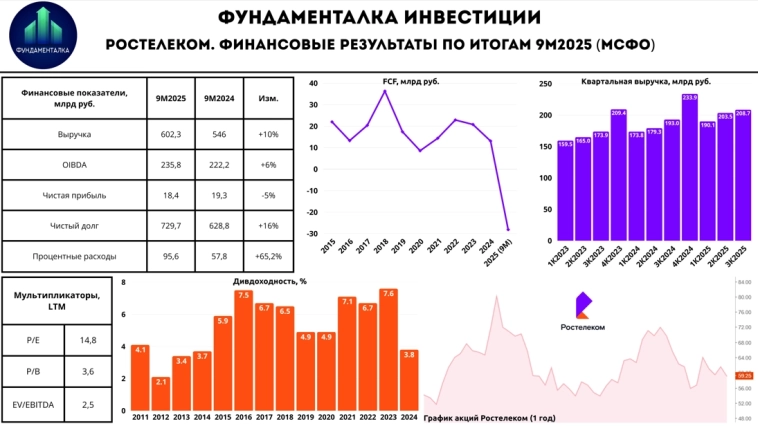

Завершаем торговую неделю обзором крупнейшего в России интегрированного провайдера цифровых решений — компании Ростелеком. Традиционно, взглянем на ключевые моменты:

— Выручка: 602,3 млрд руб (+10% г/г)

— OIBDA: 235,8 млрд руб (+6% г/г)

— Операционная прибыль: 106,6 млрд руб (+15% г/г)

— Чистая прибыль: 18,4 млрд руб (-5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2025 выручка выросла на 10% г/г — до 602,3 млрд руб., за счёт роста доходов от мобильного бизнеса, цифровых кластеров и продвижения комплексных цифровых продуктов в сегменте B2B/G. В результате OIBDA увеличилась на 6% г/г — до 235,8 млрд руб., сохранив невысокие темпы на фоне все ещё существенных расходов.

— выручка цифровых кластеров увеличилась на 19% г/г.

— выручка мобильного бизнеса выросла на 10% г/г.

— рентабельность OIBDA составила 39,1% (против 40,7% годом ранее).

📈 Динамика выручки по ключевым сегментам:

— Цифровые сервисы: +12%

— Мобильная связь: +9%

( Читать дальше )

Блог им. fundamentalka |🏦 Сбербанк. Ускорение по всем направлениям!

- 13 ноября 2025, 12:08

- |

Сбербанк сильно отчитался за октябрь и 10 месяцев 2025 года по РСБУ. Пройдемся по ключевым моментам:

— Чистые процентные доходы: 2 507,4 млрд руб (+17,5% г/г)

— Чистые комиссионные доходы: 599,4 млрд руб (-2,6% г/г)

— Чистая прибыль: 1 419,5 млрд руб (+6,9% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 10М2025 чистые процентные доходы подросли на 17,5% г/г — до 2 507,4 млрд руб. благодаря росту объема работающих активов и ускорением кредитования. Отдельно в октябре рост показателя составил 25,5% г/г. В результате чистая прибыль Сбера выросла на 6,9% г/г — до 1 419,5 млрд руб.

Динамика чистой прибыли по месяцам:

— январь: 132,9 млрд руб (+15,5% г/г)

— февраль: 134,4 млрд руб (+11,6% г/г)

— март: 137,2 млрд руб (+6,8% г/г)

— апрель: 137,8 млрд руб (+5,1% г/г)

— май: 140,6 млрд руб (+5,4% г/г)

— июнь: 143,7 млрд руб (+2,4% г/г)

— июль: 144,9 млрд руб (+2,7% г/г)

— август: 148,1 млрд руб (+3,7% г/г)

— сентябрь: 150,3 млрд руб (+6,9% г/г) — актуальный месячный рекорд.

( Читать дальше )

Блог им. fundamentalka |💻Группа Позитив. Работа с расходами продолжается

- 12 ноября 2025, 12:46

- |

Сегодня под нашим прицелом финансовый отчет за 9М2025, ведущего разработчика продуктов, решений и сервисов для результативной кибербезопасности — Группы Позитив. Взглянем на ключевые моменты:

— Отгрузки: 11,9 млрд руб (+31% г/г)

— Выручка: 10,9 млрд руб (+12,2% г/г)

— EBITDAС: -6 млрд руб (против -9,5 млрд руб. г/г)

— Чистый убыток: -5,8 млрд руб (против -5,3 млрд руб. г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2025 выручка прибавила 12,2% г/г — до 10,9 млрд руб. на фоне роста выручки от реализации лицензий, реализации услуг в области информбезопасности, а также от программно-аппаратных комплексов. Отмечу, что относительно 9М2024 темпы роста выручки выглядят ещё ниже, что обусловлено высокой базой прошлого года. В то же время группа отчиталась о росте отгрузок на 31% г/г — до 11,9 млрд руб., а ключевой вклад в достижение такого результата внесли продукты компании: MaxPatrol SIEM, MaxPatrol VM и PT Network Attack Discovery. Вместе они обеспечили порядка 60% от общего объема отгрузок.

( Читать дальше )

Блог им. fundamentalka |📦 OZON. Да здравствуют дивиденды!

- 11 ноября 2025, 10:04

- |

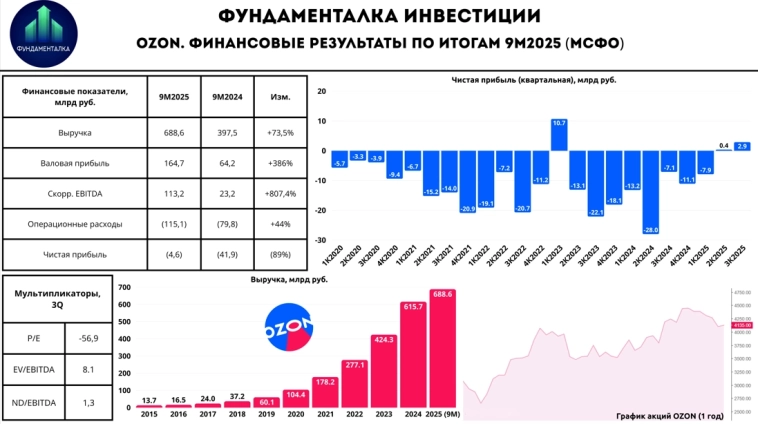

Дорогие подписчики, сегодня начнутся торги МКПАО «Озон», а перед этим мы разберем финансовый отчет крупнейшего российского маркетплейса по итогам 9 месяцев 2025 года. Традиционно, пройдемся по ключевым моментам:

— Выручка: 688,6 млрд руб (+73% г/г)

— Скор. EBITDA: 113,2 млрд руб (+157% г/г)

— Чистый убыток: -4,6 млрд руб (против убытка 41,9 млрд г/г)

— GMV: 2,9 трлн руб (+51% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2025 консолидированная выручка продолжила демонстрировать ударные темпы и прибавила 73% г/г — до 688,6 млрд руб. на фоне растущей выручки в сегменте E-commerce и Финтех. В результате скорректированная EBITDA прибавила 157% г/г — до 113,2 млрд руб., а чистый убыток сократился с -41,9 млрд руб. до -4,6 млрд руб.

— скорр. EBITDA E-com выросла с 2,7 до 66,7 млрд руб. (внеся значительный вклад в общий показатель).

— операционные расходы выросли на 44% г/г — до 115,1 млрд руб.

— FCF за 9М2025, скорректированный на поступления от Финтеха составил 33,1 млрд руб.

( Читать дальше )

Блог им. fundamentalka |🛒 Сектор продуктового ритейла. Подробный обзор

- 10 ноября 2025, 13:03

- |

Дорогие подписчики, начинаем торговую неделю с обзора сектора продуктового ритейла по итогам 9М2025 (за исключением Магнита). В этом материале мы разберем все актуальные проблемы его представителей, определим их сильные/слабые стороны и оценим перспективы.

❗️ Общая ситуация:

Российский ритейл переживает «один из самых сложных периодов за последнее десятилетие» — Ъ со ссылкой на исследование компании Б1.

Сложности традиционных ритейлеров объясняются высокой конкуренцией с онлайн-торговлей. Доставка продуктов и готовой еды пользуется все большим спросом у населения, а плотность офлайн-точек продаж и магазинов продолжает расти. 42% ритейлеров назвали маркетплейсы своим самым быстрорастущим каналом продаж, и всего 15% зафиксировали активный рост в офлайне (против 37% в 2024 году).

Конкуренция в потребительском сегменте ужесточилась настолько, что даже для удержания позиций компаниям необходимо прилагать максимальные усилия. К примеру, «Магнит», Fix Price и другие ритейлеры опоздали с обновлением форматов и продуктового предложения, не успели повысить эффективность логистики и теперь «проигрывают конкурентную борьбу и с трудом зарабатывают даже на уплату процентов по долгам».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс