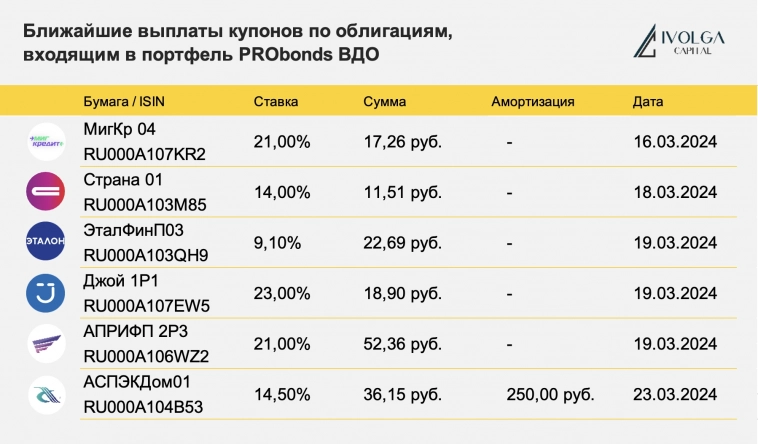

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 18 марта 2024, 09:09

- |

- комментировать

- Комментарии ( 0 )

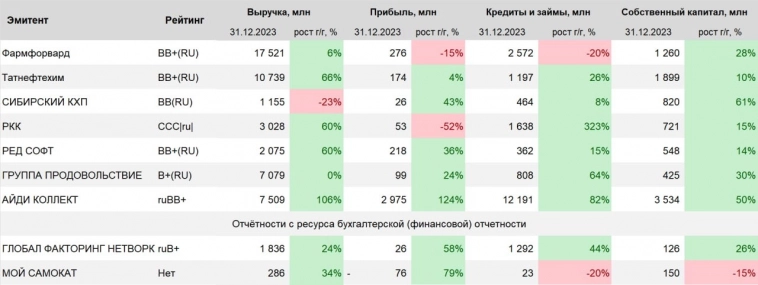

Блог компании Иволга Капитал |Дайджест отчётностей в сегменте ВДО за 2023 год (РКК, Ред Софт, Сибирский КХП, Фармофорвард, Татнефтехим, Продовольствие, АйДи Коллект, ГФН, Мой самокат)

- 17 марта 2024, 10:26

- |

📂 Начинаем публиковать дайджест отчётностей в сегменте ВДО за 2023 год

Эмитенты начали публиковать отчёты по итогам года, приводим таблицу с некоторыми показателями из их отчётностей. Отдельно добавили отчётности эмитентов, которые ещё не раскрыли отчётность на ЦРКИ, но опубликовали данные на ресурсе БФО (отчётности там неаудируенные)

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Также не публикуем отчётности девелоперов, т.к. по ним целесообразно рассматривать только консолидацию.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтБлог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО и розничных облигационных выпусков за неделю (ФЭС-Агро, Уральская сталь, КБЭР Банк Казани)

- 16 марта 2024, 10:25

- |

🟢 ООО «ФЭС-Агро»

Эксперт РА пересмотрел и присвоил кредитный рейтинг на уровне ruBBB-. Ранее действовал рейтинг на уровне ruBB+ с позитивным прогнозом.

ООО «ФЭС-Агро» входит в тройку крупнейших дистрибьюторов семян, средств защиты растений и микроудобрений на территории Российской Федерации. В список оказываемых услуг также входит консультационное сопровождение и торговое кредитование сельскохозяйственных предприятий.

Будучи одним из топ-3 крупнейших дистрибьютеров на рынке, позиции компании на рынках сбыта оцениваются умеренно-позитивно..

Агентство достаточно высоко оценивает вероятность погашения и рефинансирования краткосрочных кредитов и займов, используемых для финансирования оборотного капитала благодаря наличию доступных кредитных линий и лимитов на проведение операций по непокрытым аккредитивам, а также превалированию предоплаты в системе расчетов с покупателями.

По результатам 2023 года показатель чистый долг к EBITDA составил 2,5х, ранее менее 1,0х. Рост произошел на фоне использования в больших объемах операций по непокрытым аккредитивам для оплат товаров поставщикам, чем в предыдущие годы, что соответствует стратегии ранних закупок.

( Читать дальше )

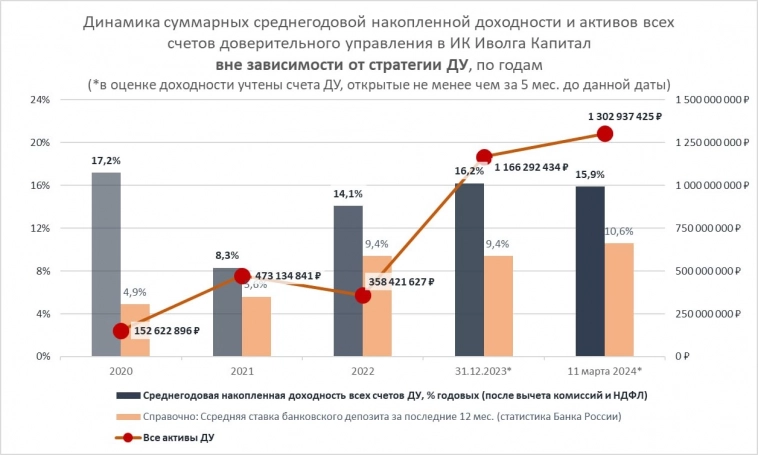

Блог компании Иволга Капитал |Доверительное управление ИК Иволга Капитал (1,3 млрд р., 15,9% годовых средняя доходность на руки). Срез результатов и о подходе к инвестированию

- 15 марта 2024, 09:01

- |

Активы доверительного управления ИК Иволга Капитал с 27 февраля (дата предыдущей публикации) по 11 марта выросли на 17 млн р. и достигли 1 302 млн руб.

Средняя доходность всех счетов на обслуживании (независимо от времени открытия и стратегии; не учитываются счета, открытые последние 5 месяцев) – 15,9% на руки. Т.е. за вычетом комиссий и НДФЛ.

На диаграмме приведена динамика этой доходности по годам в сопоставлении со ставкой банковского депозита. Депозит за прошедшие 4 года мы обыгрывали в среднем более, чем на 6% в год.

Стратегия «Сводный портфель», запущенная только в ноябре, стала нашим самым востребованным продуктом. И заметно потеснила классическую стратегию ДУ ВДО, с которой всё начиналось. Прирост активов на Сводном портфеле с ноября по март – 324 млн руб. (тогда как все активы ДУ за это время выросли на 385 млн руб.).

Сводный портфель – это «надстратегия», заключающая в себе нисколько разных подходов и групп активов. Подробнее о стратегии – здесь. Вероятно, привлекательной является идея диверсификации источников дохода. Диверсификация, вообще. Если она не дает потери в результате. А в нашем случае, по предварительной оценке, не дает.

( Читать дальше )

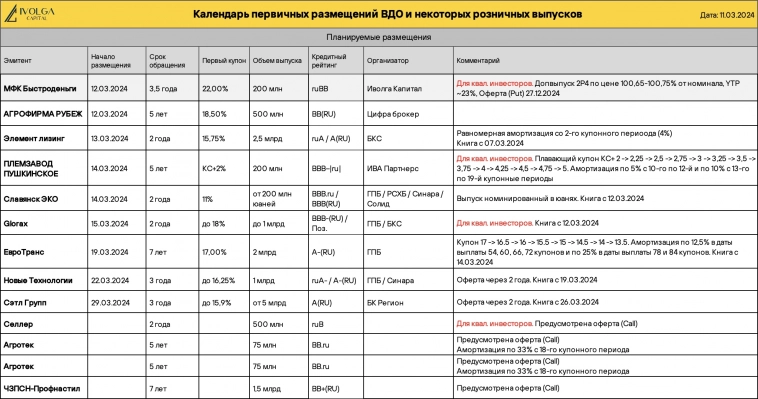

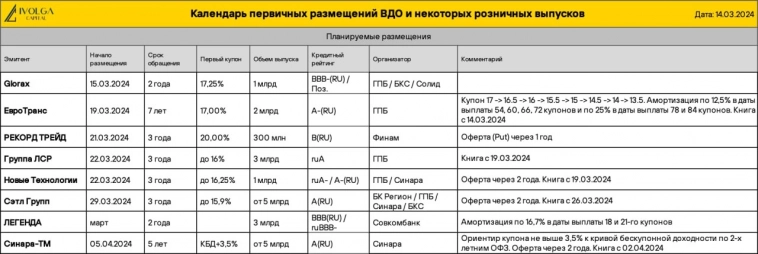

Блог компании Иволга Капитал |Календарь первички ВДО и некоторых розничных выпусков. Актуальные размещения ИК Иволга Капитал

- 15 марта 2024, 08:08

- |

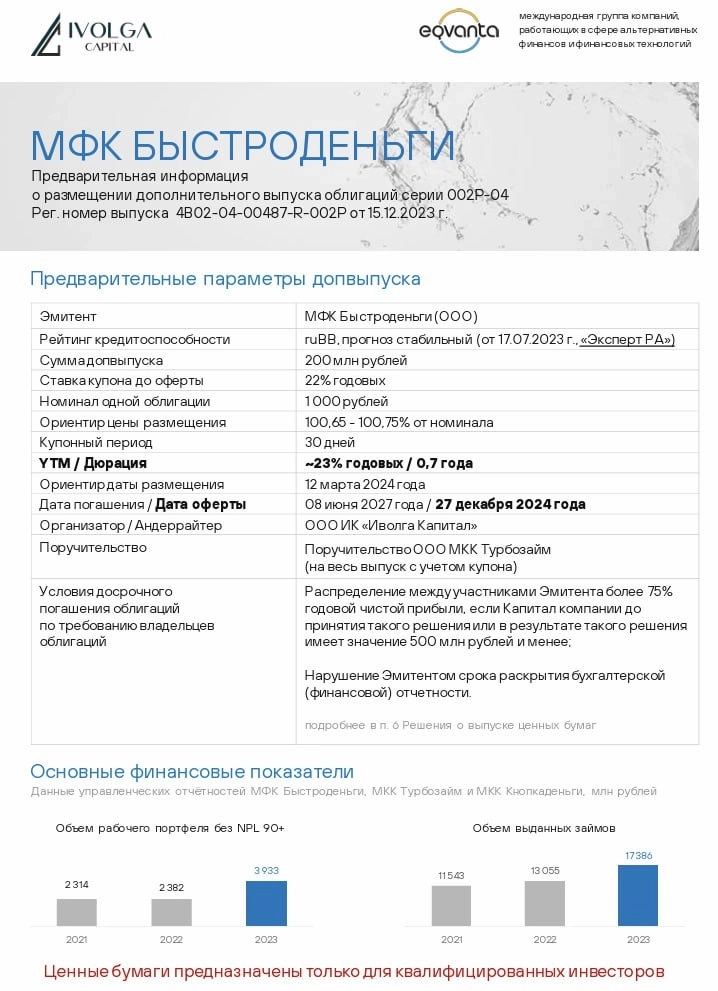

- Допвыпуск МФК Быстроденьги (ruBB, цена 100,75% от номинала, 200 млн руб., ~YTM 23% при дюрации 0,7 года) размещен на 88%. Интервью с эмитентом

- МФК Мани Капитал (для квал. инвесторов, ruBB-, 200 млн руб., ставка купона 23% в 1-6; 20% в 7-12; 17% в 13-18; 15% в 15-36 купонные периоды) размещен на 74%. Интервью с эмитентом

- МФК ВЭББАНКИР 05 (для квал. инвесторов, ruBB-, 150 млн руб., ставка купона 21% в 1-6; 19% в 7-12; 18% в 13-24; 17% в 25-30; 16% в 31-42 купонные периоды) размещен на 77%. Интервью с эмитентом

- ЭкономЛизинг 001Р-07 (ruBB+, 100 млн руб., купон ежеквартальный, 20% годовых в 1-2, 18% в 3-4, 16% в 5-12 купонные периоды) размещен на 67%. Интервью с эмитентом

( Читать дальше )

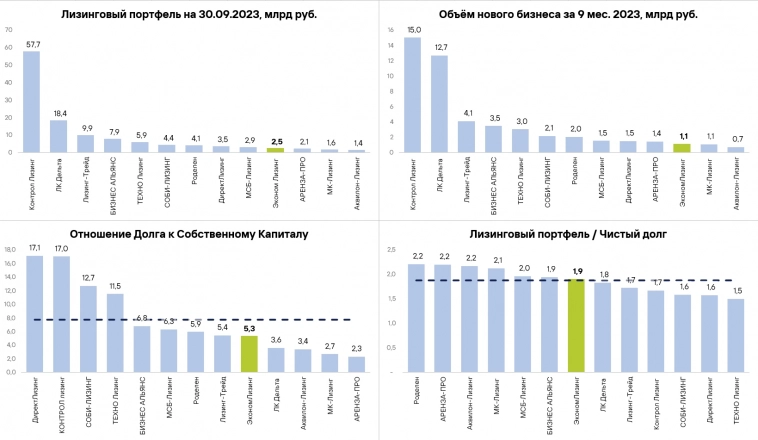

Блог компании Иволга Капитал |ЭкономЛизинг. Середнячок для диверсификации портфеля ВДО

- 13 марта 2024, 16:54

- |

Выпуск облигаций ЭкономЛизинг 1P7 (ISIN RU000A107SX3, ruBB+, YTM 18,3%) размещен на 2/3.

Просто сравним / вспомним. См. диаграммы.

( Читать дальше )

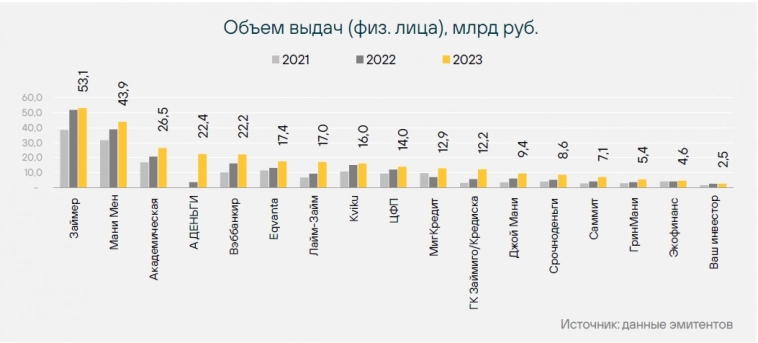

Блог компании Иволга Капитал |Операционные результаты МФО по итогам 2023 года. Исследование ИК Иволга Капитал

- 13 марта 2024, 12:50

- |

ПОЛНЫЙ ОБЗОР ЧИТАЙТЕ ПО ССЫЛКЕ

Основные выводы:

— По итогам 2023 года большинство микрофинансовых организаций из выборки показали рост объемов выдач, при этом темпы роста оказались неоднородными.

— В структуре выдач существенных изменений за 2023 год не произошло. Основная тенденция – постепенное уменьшение доли PDL займов у большинства компаний, которые работают в данном сегменте.

( Читать дальше )

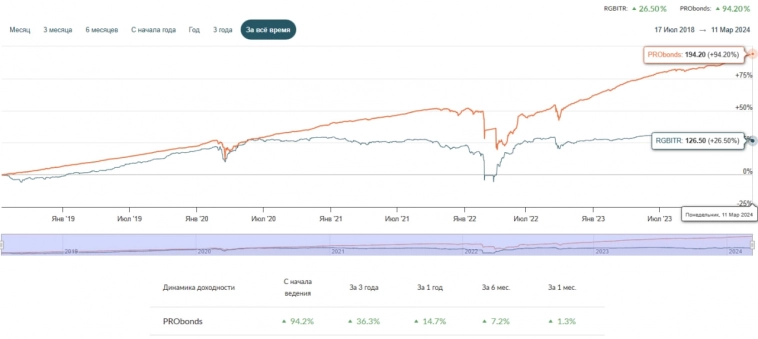

Блог компании Иволга Капитал |Портфель ВДО (14,4% за 12 мес и 18,5% ориентир на перспективу). Линейный рост и много денег и МФК

- 13 марта 2024, 07:12

- |

Вроде бы не так много заработано за последние 12 месяцев, 14,4%. Но средняя ставка банковского депозита за этот же год – 10,5% (статистика ЦБ). И рост портфеля в последние месяцы приобрел линейный вид, без отступлений и волатильности.

Внутренняя доходность портфеля (сумма текущей доходности денег и доходности к погашению облигаций) 18,5%. Цель на новые 12 месяцев. Актуальная ставка депозита сейчас 14,8%. Опережение хотя бы в потенциале остается.

Про линейность. Ее дают 2 фактора. Первый – много денег. 44% от активов лежат в РЕПО с ЦК, где просадок не бывает, а текущая эффективная доходность в районе 17% годовых.

Второй – сами облигации. Мы держим только короткие бумаги (средняя дюрация 1,2 года). При этом эмитенты готовы давать достаточно высокие купонные ставки. Что позволяет бумагам держаться на номинале и выше. При этом доходность облигационной части портфеля на сегодня – 19,7%.

( Читать дальше )

Блог компании Иволга Капитал |Сделки в портфеле ВДО: добавляем МФК Быстроденьги 002Р-04 на допразмещении

- 12 марта 2024, 12:34

- |

Облигации МФК Быстроденьги 002Р-04 сегодня на допразмещении добавляются в портфель PRObonds ВДО на 1% от активов. Доля в данном выпуске увеличится с 0,6% до 1,6% от активов. Покупка на первичных торгах (цена покупки 100,75% от номинала).

Интерактивная страница публичного портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал