SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Лукойл - драйверы и риски - Мир инвестиций

- 19 декабря 2023, 17:41

- |

В нефтяном секторе хорошая прибыль, сильные дивиденды, но непредсказуемая налоговая политика. На фоне подорожания нефти и ослабления рубля EBITDA и чистая прибыль российских нефтяников обогнали докризисные уровни 2015-21 гг. Сейчас по обоим показателям наметился разворот трендов, хотя прогнозы прибыли все еще выше среднего. К сожалению, налоговое регулирование остается крайне непредсказуемым — в 2024 г. налоговая политика может претерпеть дополнительные изменения. Ключевой акционер Лукойла находится под санкциями, что несет средние риски для бизнес-модели компании.

Драйверы роста

Возможность выкупа акций с 50%-ным дисконтом остается главным потенциальным катализатором. Если правительство одобрит выкуп до 25% акций у инвесторов из «недружественных» стран с дисконтом не менее 50% к текущим ценам, по нашим оценкам, стоимость акций Лукойла может увеличиться на 15-34% (в зависимости от конкретных параметров сделки).

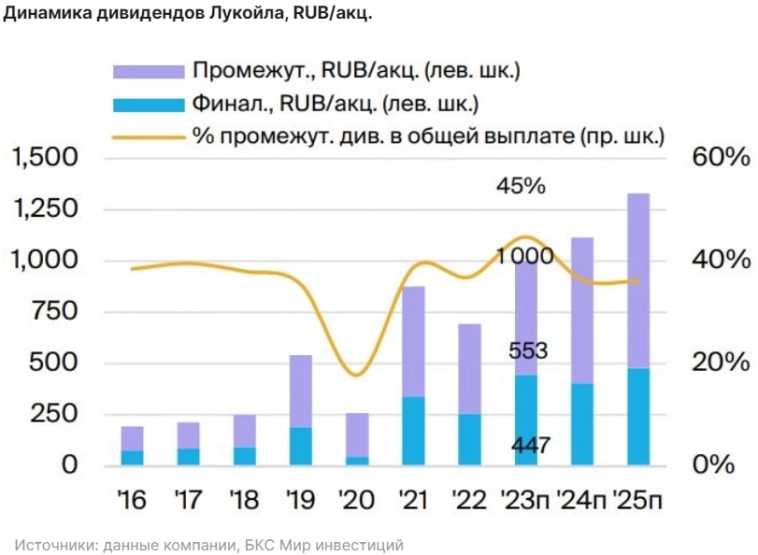

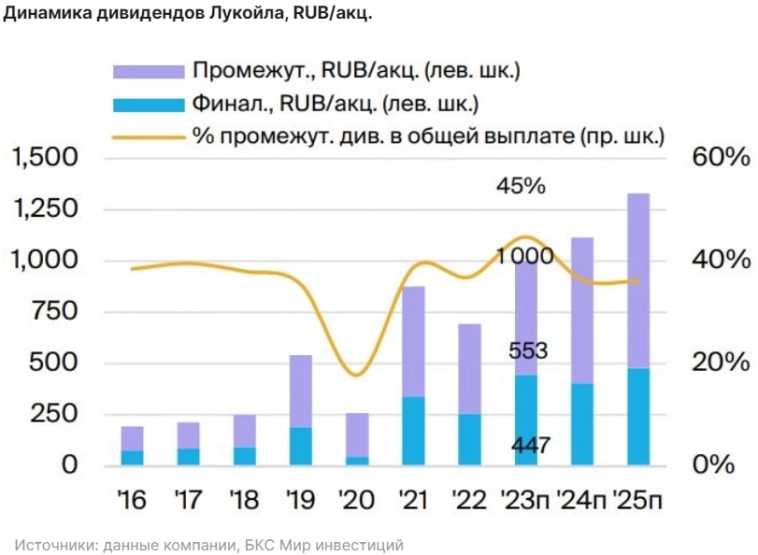

Промежуточные дивиденды подтверждают привлекательную дивдоходность за 2023 г. Промежуточные дивиденды в размере RUB 447 на акцию оказались выше наших прогнозов, но значительно ниже консенсуса, поэтому были восприняты рынком негативно. Исторически промежуточные дивиденды Лукойла составляли порядка 37% от всех выплат за год, что предполагает дивиденды за полный год в размере около RUB 1200 на акцию. Наш прогноз более консервативен: мы немного понижаем оценку дивидендных выплат на 2023 г. до RUB 1000 на акцию с все еще привлекательной дивидендной доходностью на уровне 14%, но отмечаем возможность превышения этого уровня.

Ключевые риски

Продолжающееся ралли в рубле может повлиять на рентабельность. Укрепление рубля с RUB 100/$ до RUB 90/$ в 4К23 привело к снижению рентабельности нефтяников. Политика правительства, в том числе повышение ставки ЦБ, может еще сильнее поддержать рубль и привести к падению стоимости нефтяных бумаг в рублевом выражении.

Цены на нефть могут упасть ниже $80 за барр., несмотря на все усилия ОПЕК+. Нефтяные рынки без энтузиазма восприняли последнее заявление ОПЕК+ о сокращении добычи. Если подтвердятся опасения по поводу состояния экономик США и Китая, цены на Brent могут опуститься ниже $80 за барр.

Основные изменения

Немного понижаем оценку на 2023 г. и повышаем на 2024 г. Мы понижаем прогноз EBITDA и чистой прибыли на 2023 г. на фоне укрепления рубля и коррекции цен на отечественную продукцию. Понижаем прогнозы EBITDA и чистой прибыли на 2023п на 4% и 7% — до $23.1 млрд и $14.6 млрд соответственно, но умеренно повышаем оценки на 2024п. Наши прогнозы выше консенсуса СПбМТСБ на 2023п, но, так же как и наши допущения по макроданным, ощутимо более консервативны по 2024п.

Драйверы роста

Возможность выкупа акций с 50%-ным дисконтом остается главным потенциальным катализатором. Если правительство одобрит выкуп до 25% акций у инвесторов из «недружественных» стран с дисконтом не менее 50% к текущим ценам, по нашим оценкам, стоимость акций Лукойла может увеличиться на 15-34% (в зависимости от конкретных параметров сделки).

Промежуточные дивиденды подтверждают привлекательную дивдоходность за 2023 г. Промежуточные дивиденды в размере RUB 447 на акцию оказались выше наших прогнозов, но значительно ниже консенсуса, поэтому были восприняты рынком негативно. Исторически промежуточные дивиденды Лукойла составляли порядка 37% от всех выплат за год, что предполагает дивиденды за полный год в размере около RUB 1200 на акцию. Наш прогноз более консервативен: мы немного понижаем оценку дивидендных выплат на 2023 г. до RUB 1000 на акцию с все еще привлекательной дивидендной доходностью на уровне 14%, но отмечаем возможность превышения этого уровня.

Ключевые риски

Продолжающееся ралли в рубле может повлиять на рентабельность. Укрепление рубля с RUB 100/$ до RUB 90/$ в 4К23 привело к снижению рентабельности нефтяников. Политика правительства, в том числе повышение ставки ЦБ, может еще сильнее поддержать рубль и привести к падению стоимости нефтяных бумаг в рублевом выражении.

Цены на нефть могут упасть ниже $80 за барр., несмотря на все усилия ОПЕК+. Нефтяные рынки без энтузиазма восприняли последнее заявление ОПЕК+ о сокращении добычи. Если подтвердятся опасения по поводу состояния экономик США и Китая, цены на Brent могут опуститься ниже $80 за барр.

Основные изменения

Немного понижаем оценку на 2023 г. и повышаем на 2024 г. Мы понижаем прогноз EBITDA и чистой прибыли на 2023 г. на фоне укрепления рубля и коррекции цен на отечественную продукцию. Понижаем прогнозы EBITDA и чистой прибыли на 2023п на 4% и 7% — до $23.1 млрд и $14.6 млрд соответственно, но умеренно повышаем оценки на 2024п. Наши прогнозы выше консенсуса СПбМТСБ на 2023п, но, так же как и наши допущения по макроданным, ощутимо более консервативны по 2024п.

С учетом укрепления рубля и повышения безрисковой ставки понижаем целевую цену. На фоне укрепления рубля и повышения ставки дисконтирования мы понижаем целевую цену по акциям Лукойла на 7% до RUB 8500 за акцию и меняем взгляд на нейтральный с позитивного с учетом избыточной доходности 1%. По ряду критериев бумага выглядит справедливо оцененной и торгуется на уровне 3.9x P/E 2024п с 11%-ным дисконтом к среднему за 10 лет.«БКС Мир инвестиций»

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания