SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | В Полюсе сохраняется перспектива роста - Финам

- 24 марта 2023, 19:47

- |

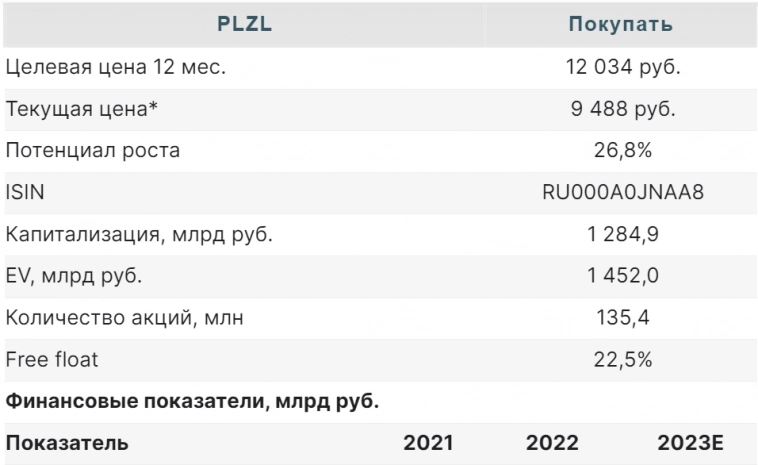

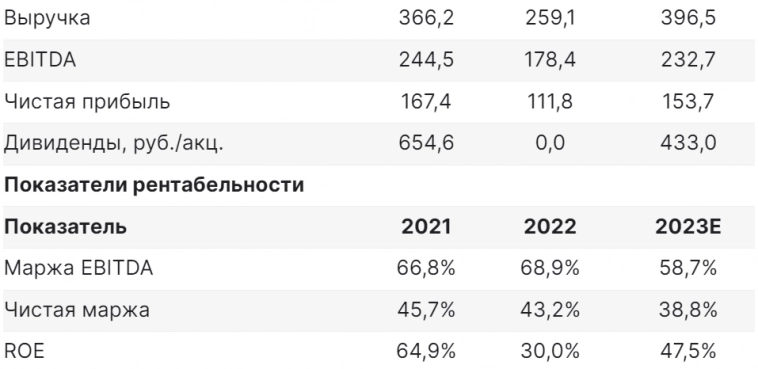

Акции российских золотодобытчиков оказались в прошлом году под сильным давлением и имеют хороший потенциал восстановительного роста. Эти бумаги привлекательны на фоне увеличения спроса на золото в периоды высокой турбулентности на финансовых рынках. Мы возобновляем анализ акций ПАО «Полюс» с рейтингом «Покупать». Несмотря на рост затрат, «Полюс» остается одним из самых эффективных производителей золота с подтвержденной возможностью увеличения объемов добычи. Драйвером для «Полюса» будет планируемый в 2023 году рост добычи до 2,8–2,9 млн унций, восстановление продаж и возобновление выплаты дивидендов.

Мы присваиваем акциям ПАО «Полюс» рейтинг «Покупать» с целевой ценой 12 034 руб. Апсайд на горизонте 12 мес. составляет 26,8%.

ПАО «Полюс» —основной производитель золота в России и один из ведущих в мире, с самой низкой себестоимостью, крупнейшими запасами и большим потенциалом роста производства.

Основной фактор долгосрочной привлекательности ПАО «Полюс» в том, что он один из немногих, кто имеет перспективу значительного увеличения объемов добычи золота. Освоение крупнейшего месторождения Сухой Лог позволит «Полюсу» нарастить добычу золота более чем на 70% после 2026 г.

Издержки — одни из самых низких среди ведущих глобальных производителей. Несмотря на значительный рост в 2022 г., показатель общих денежных затрат (ТСС) составил у «Полюса» $ 519 на унцию золота, показатель общих денежных затрат на производство и поддержание (AISC) — $ 981 на унцию. При этом средний мировой уровень AISC вырос до $ 1400 на унцию.

Производство золота в 2022 г. сократилось на 6,5%, до 2 541,3 тыс. унций. Это примерно на 9% ниже прогнозируемого компанией год назад объема в 2,8 млн унций. Годовые продажи упали на 11,4%, до 2 423 тыс. унций. Прогноз «Полюса» на 2022 г. составляет около 2,8 млн унций и на 2023 г. — около 2,9 млн унций, что соответствует росту на 10–14%.

Финансовые результаты 2022 г. отразили снижение объемов и цен реализации, а также рост затрат. Выручка компании сократилась в 2022 г. на 14,3%, скорректированный показатель EBITDA оказался ниже на 26,8%, а скорректированная чистая прибыль упала на 33,7%. Второе полугодие показало курс на заметное улучшение динамики.

Выплаты акционерам. Год назад «Полюс» приостановил реализацию дивидендной политики. Ранее он распределял на дивиденды 30% EBITDA и выплачивал их дважды в год. Решение по дивидендам за 2022 г. будет принято до 30 июня.

Основными рисками для ПАО «Полюс» являются рост затрат, вероятность расширения географии санкций и сворачивание поддержки отрасли Банком России.

ФГ «Финам»

Мы присваиваем акциям ПАО «Полюс» рейтинг «Покупать» с целевой ценой 12 034 руб. Апсайд на горизонте 12 мес. составляет 26,8%.

ПАО «Полюс» —основной производитель золота в России и один из ведущих в мире, с самой низкой себестоимостью, крупнейшими запасами и большим потенциалом роста производства.

Основной фактор долгосрочной привлекательности ПАО «Полюс» в том, что он один из немногих, кто имеет перспективу значительного увеличения объемов добычи золота. Освоение крупнейшего месторождения Сухой Лог позволит «Полюсу» нарастить добычу золота более чем на 70% после 2026 г.

Издержки — одни из самых низких среди ведущих глобальных производителей. Несмотря на значительный рост в 2022 г., показатель общих денежных затрат (ТСС) составил у «Полюса» $ 519 на унцию золота, показатель общих денежных затрат на производство и поддержание (AISC) — $ 981 на унцию. При этом средний мировой уровень AISC вырос до $ 1400 на унцию.

Производство золота в 2022 г. сократилось на 6,5%, до 2 541,3 тыс. унций. Это примерно на 9% ниже прогнозируемого компанией год назад объема в 2,8 млн унций. Годовые продажи упали на 11,4%, до 2 423 тыс. унций. Прогноз «Полюса» на 2022 г. составляет около 2,8 млн унций и на 2023 г. — около 2,9 млн унций, что соответствует росту на 10–14%.

Финансовые результаты 2022 г. отразили снижение объемов и цен реализации, а также рост затрат. Выручка компании сократилась в 2022 г. на 14,3%, скорректированный показатель EBITDA оказался ниже на 26,8%, а скорректированная чистая прибыль упала на 33,7%. Второе полугодие показало курс на заметное улучшение динамики.

Выплаты акционерам. Год назад «Полюс» приостановил реализацию дивидендной политики. Ранее он распределял на дивиденды 30% EBITDA и выплачивал их дважды в год. Решение по дивидендам за 2022 г. будет принято до 30 июня.

Основными рисками для ПАО «Полюс» являются рост затрат, вероятность расширения географии санкций и сворачивание поддержки отрасли Банком России.

По нашей оценке, акции ПАО «Полюс» имеют потенциал роста на 26,8%. По форвардным мультипликаторам P/E и EV/EBITDA на 2023 и 2024 гг. акции недооценены относительно аналогов даже с учетом увеличенного в условиях санкций странового дисконта.Калачев Алексей

ФГ «Финам»

410

3 комментария

Разве золото добывает только одна компания?

- 24 марта 2023, 22:12

Если ФигВам рекомендует, то пора продавать, а может и шортить.

- 25 марта 2023, 12:01

Полюс это плюс-минус 50% производства золота в России

- 26 марта 2023, 09:03

Читайте на SMART-LAB:

USD/JPY: В шаге от разворота — "коварная азиатка" ждет повода для прыжка вниз?

Валютная пара USD/JPY вплотную тестирует уровень сопротивления 157.65. Этот первый серьёзный барьер способен отправить котировки вниз, к ранее...

15:40

🌷 С 8 марта!

Поздравляем с Международным женским днём! Мы видим, как женщины становятся более активными участниками инвестсообщества. Все больше...

10:03

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания